Systemy wizyjne umożliwiają akwizycję, przetwarzanie oraz analizę obrazów, a także sterowanie różnymi elementami instalacji technologicznych. Są one wykorzystywane przez wiele branż, w tym m.in. sektor motoryzacyjny, spożywczy czy farmaceutyczny, zaś rynek z nimi związany jest dojrzały i działa tu wielu dostawców komponentów oraz kompletnych systemów wizyjnych. Druga z grup produktów omawianych w raporcie – kamery termowizyjne, to bardzo popularne urządzenia diagnostyczne, z których korzystają użytkownicy z różnych branż. O ile dawniej rynek ten powiązany był głównie z energetyką i sektorem naukowo-badawczym, o tyle dzisiaj kamery należą do standardowych narzędzi wykorzystywanych przez serwisantów, techników i diagnostów. W dwuczęściowym raporcie omawiamy zbiorczo wymienione urządzenia, zmiany na rynku i powiązane trendy technologiczne.

Rynek w czasach pandemii

Zastosowania kamer i systemów wizyjnych

Główną motywacją do wdrażania czujników, kamer i systemów wizyjnych są wymogi związane z zapewnianiem jakości produkcji, weryfikacją komponentów, ich opakowań czy też sprawdzaniem kompletności oraz położenia produktów. Drugą grupę zastosowań tworzą te dotyczące kontroli procesów wytwarzania i transportowania towarów – przykładowo w obszarze odczytu kodów QR na produktach. W części branż (np. spożywcza, farmaceutyczna) ma to dodatkowo charakter wymuszony przepisami. Zastosowania kamer związane są też z innymi procesami w produkcji dyskretnej oraz ciągłej, aczkolwiek przypadki te są rzadsze.

Statystykę dotyczącą aplikacji systemów wizyjnych przedstawiono na rys. 1, przy czym dokonano tu dalszego uszczegółowienia, dodając wskazania zastosowań systemów wizyjnych w systemach zrobotyzowanych, maszynach pakujących oraz konkretnych aplikacjach. Oceniając omawianą statystykę pod względem dynamiki zmian w ostatnich latach, należy w szczególności wskazać na wzrosty w przypadku kategorii "systemy zrobotyzowane", której udział nieustannie zwiększał się już od początku zeszłej dekady. W mniejszym stopniu przyrosły zastosowania w systemach pakujących, dla trzech ostatnich kategorii na rysunku wskazania zmalały, natomiast dla pozostałych – pozostały na dosyć stałym poziomie.

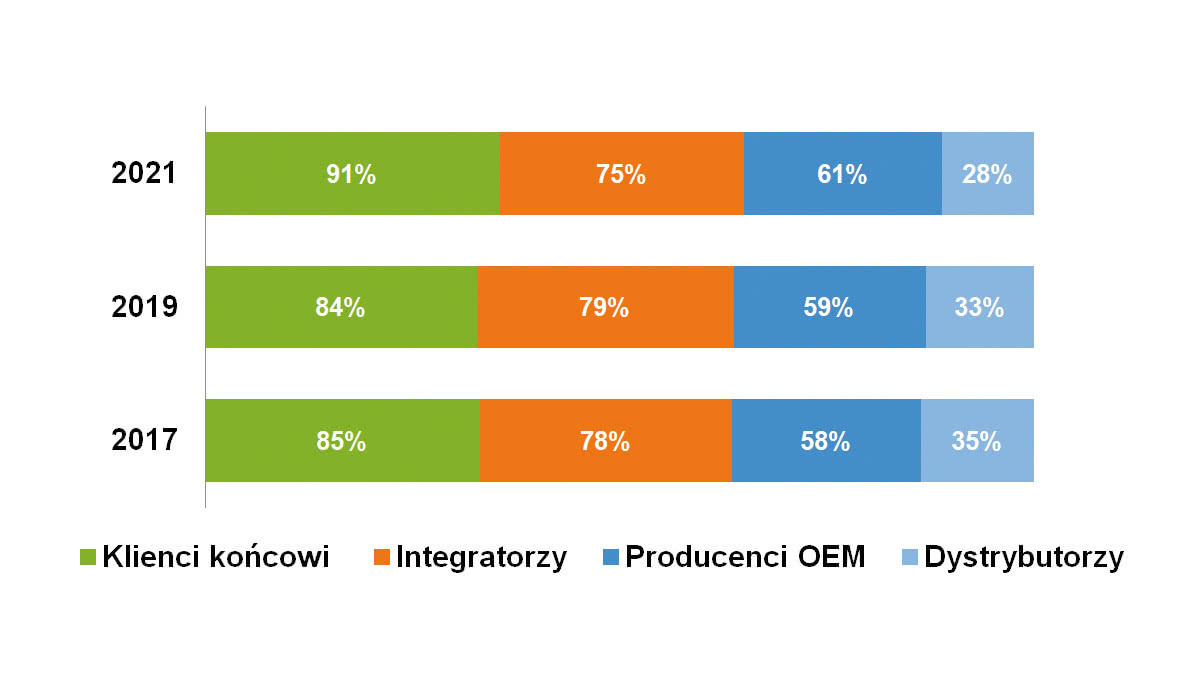

Zdaniem respondentów ankiety, którymi w omawianym obszarze są przede wszystkim dostawcy komponentów systemów wizyjnych, największe grupy ich klientów stanowią odbiorcy końcowi – głównie firmy produkcyjne, oraz integratorzy systemów (rys. 2). Część produktów trafia do firm OEM, czyli producentów maszyn i urządzeń, którzy wykorzystują rozwiązania wizyjne w swoich produktach dostarczanych klientom końcowym.

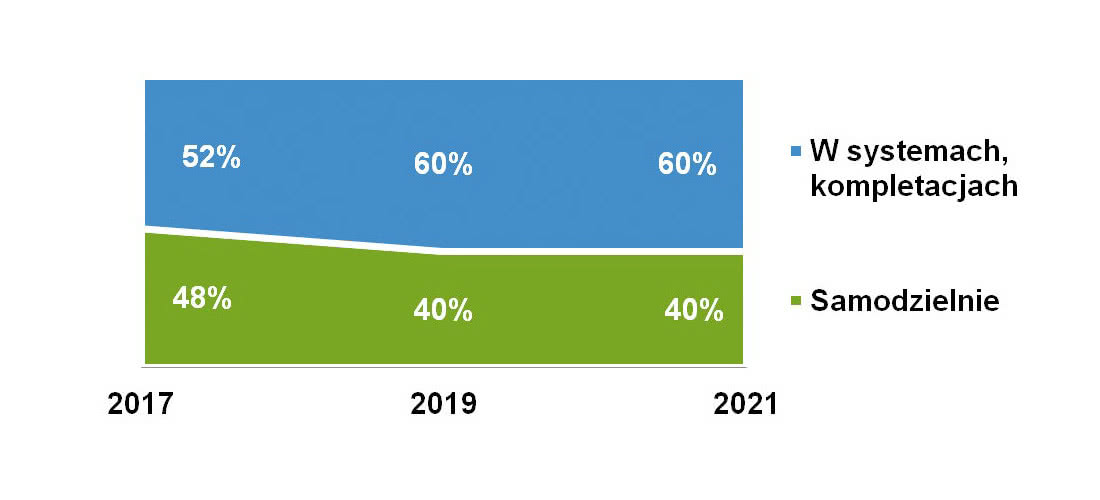

Podczas każdego badania rynku pytamy o to, czy omawiane produkty sprzedają się samodzielnie, czy w kompletacjach i systemach. Można sądzić, że dominuje drugi typ sprzedaży (rys. 3), choć przewaga odpowiedzi, przynajmniej jeżeli chodzi o prezentowaną statystykę, jest niewielka. Różna jest również złożoność tworzonych systemów wizyjnych. W części przypadków są to większe układy z kilkoma kamerami i komputerem przemysłowym, które stosowane są do automatycznej kontroli produktów, pomiarów oraz do stwierdzania występowania bardziej złożonych wad. W wielu aplikacjach "systemem wizyjnym" będzie jednak pojedyncza kamera z oświetlaczem lub nawet czujnik wizyjny, które będą kontrolowały pozycję i obecność produktów, pozwalały na ich liczenie i sortowanie, wykrywały podstawowe rodzaje defektów produkcyjnych czy też służyły do odczytu kodów i etykiet. Możliwości takie mają dzisiaj wysoce kompaktowe urządzenia inteligentne, w tym czujniki wizyjne.

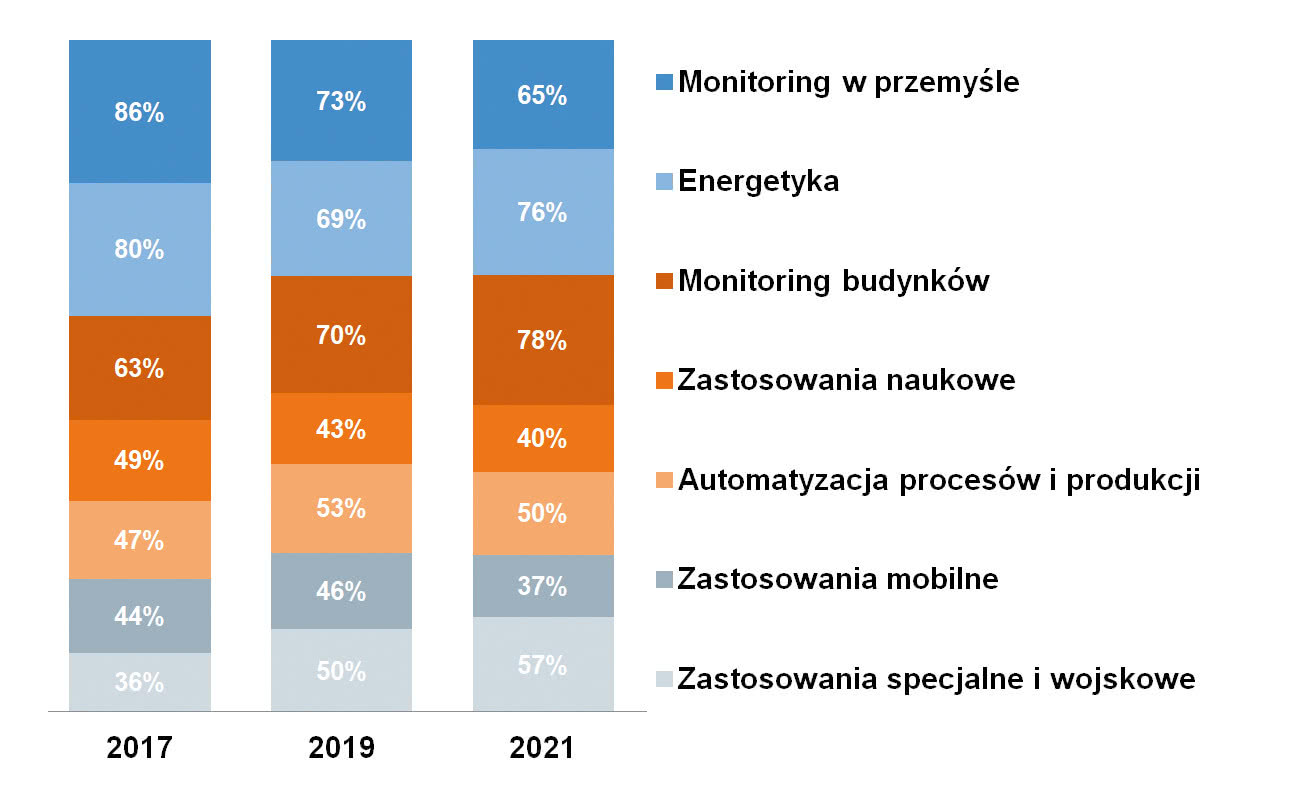

Zastosowania kamer termowizyjnych są inne, bowiem dotyczą nie tylko przemysłu (rys. 4). W tej branży z obrazowania w podczerwieni korzysta się przede wszystkim na potrzeby utrzymania ruchu, diagnostyki pracy maszyn i urządzeń oraz monitorowania przebiegu procesów technologicznych. Drugim, równie ważnym obszarem wykorzystania pomiarów w podczerwieni jest energetyka, gdzie kamery służą do kontroli urządzeń i obiektów, a także oceny stanu infrastruktury. Ważnymi zastosowaniami termowizji są też te związane z termomodernizacjami budynków i ciepłownictwem, badaniami naukowymi i działalnością R&D, zastosowaniami specjalnymi i wojskowymi oraz medycznymi.

Wracając ponownie do wyników redakcyjnej ankiety, należy zaznaczyć, że w kraju dominują odbiorcy z dwóch pierwszych branż, a więc przemysłu i energetyki. Użytkownikami kamer są tu zarówno elektrycy, serwisanci i technicy, jak też różnego rodzaju diagności i osoby odpowiedzialne za zapewnianie poprawnej pracy urządzeń oraz instalacji (służby utrzymania ruchu). Z kolei w energetyce kamery termowizyjne są często w posiadaniu specjalizowanych zespołów, których zadaniem jest ocena stanu instalacji i cech obiektów oraz wykonywanie diagnostyki urządzeń.

Pandemia… sprzyja rynkowi?

Podobnie jak w przypadku publikowanych przez nas w ostatnich miesiącach raportów, tak też tym razem można stwierdzić, że wpływ pandemii koronawirusa na rynek jest zróżnicowany. W przypadku systemów wizyjnych opinie respondentów były zarówno skrajnie negatywne – np.: COVID-19 "bardzo utrudnił projekty", "zahamował inwestycje w systemy wizyjne", ale też zasadniczo pozytywne – "jest bez zmian", "wpływa w umiarkowanym stopniu" czy też "firmy wstrzymały inwestycje, ale zainteresowanie systemami wizyjnymi nie spadło drastycznie". Gros odpowiedzi wskazywał na występowanie obydwu czynników łącznie, aczkolwiek z przewagą zmian pozytywnych. Przykładowo jeden z odpowiadających stwierdził, że koronawirus wpłynął na rynek "zarówno stagnacyjnie (lockdown), jak i aktywizacyjnie (wzrost liczby aplikacji robotycznych)". Zdaniem innego odpowiadającego pandemia "zwiększyła zapotrzebowanie na urządzenia bezkontaktowe".

Można zauważyć, że tym, co sprzyjało automatyzacji procesów, były zmiany związane z koniecznością ograniczania kontaktów międzyludzkich. "Kryzys ogranicza inwestycje, ale jednocześnie zachodzi postęp w automatyzacji, tak aby zminimalizować liczbę operatorów". COVID-19 "negatywnie wpłynął na branże automotive, pozytywnie na mniejsze i średnie zakłady produkcyjne, które z pomocą robotów i systemów wizyjnych chcą ograniczyć zatrudnienie". Finalnie, powołując się na kolejnego z respondentów, można podsumować, że pandemia wpłynęła na omawianą branżę podobnie jak na sektor robotyki przemysłowej – "wzrosło zapotrzebowanie na systemy kontroli jakości, zwiększające bezpieczeństwo produktów".

W przypadku sektora kamer termowizyjnych wydźwięk ankiet był jeszcze bardziej pozytywny. Na tle kilku komentarzy dotyczących niewielkiego negatywnego wpływu lub braku występowania zmian, pojawiło się sporo odpowiedzi wskazujących, że zainteresowanie kamerami termowizyjnymi wzrosło. Powodem jest konieczność pomiarów temperatury ciała i wykrywania gorączki. Do takich aplikacji stosowane są zarówno tańsze, standardowe kamery termowizyjne, pirometry, jak też systemy rozwinięte na potrzeby tego typu zastosowań – taki jak przykładowo HeatBOT firmy WObit. Należy przy tym zaznaczyć, że wzrosty te dotyczą jedynie części rynku – sporej wolumenowo, ale jednak fragmentarycznej i związanej raczej z mniej zaawansowanymi technicznie modelami kamer.

Koniunktura, konkurencja, pieniądze

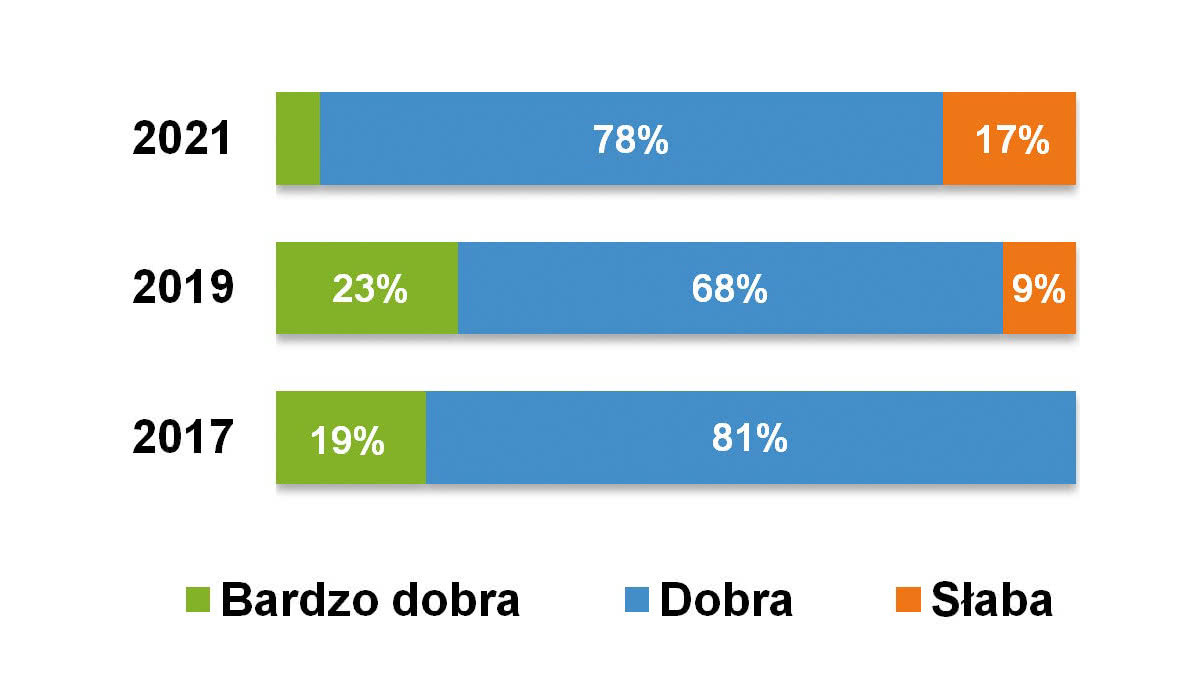

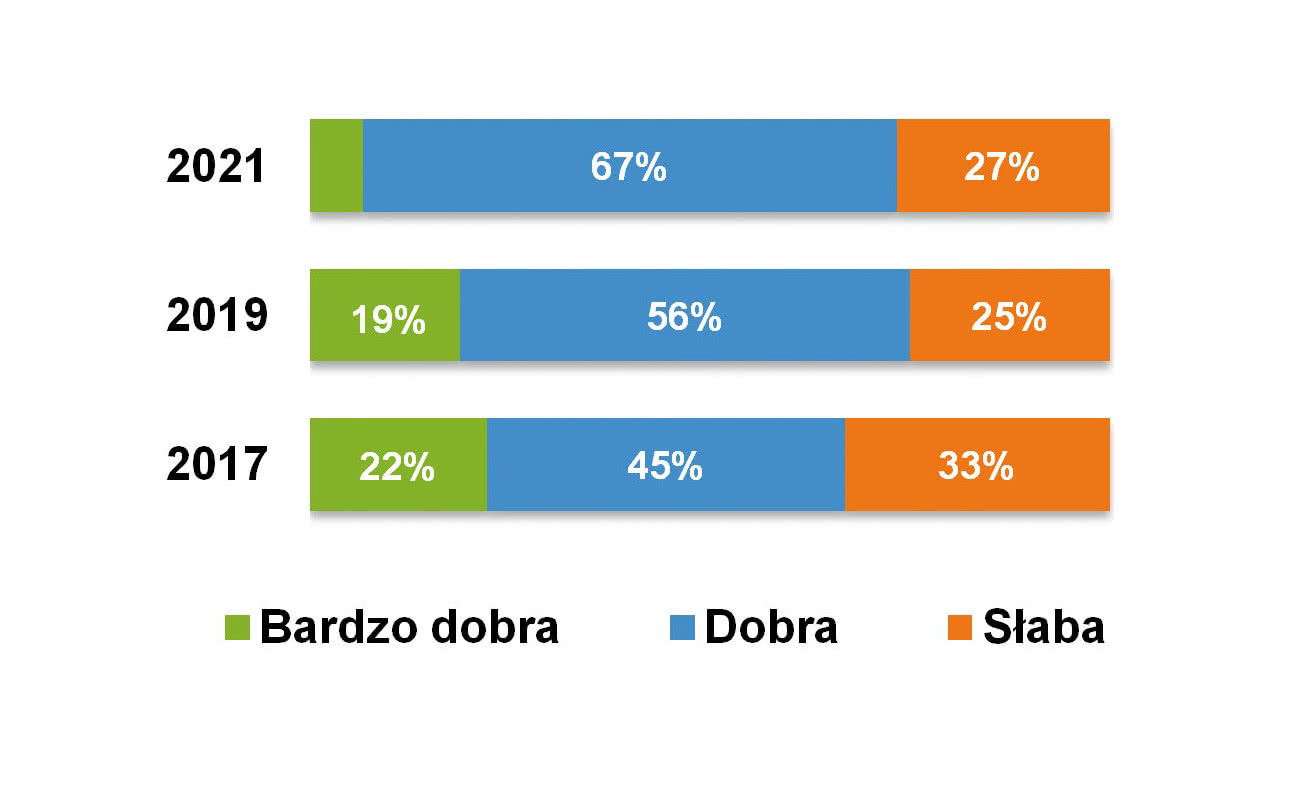

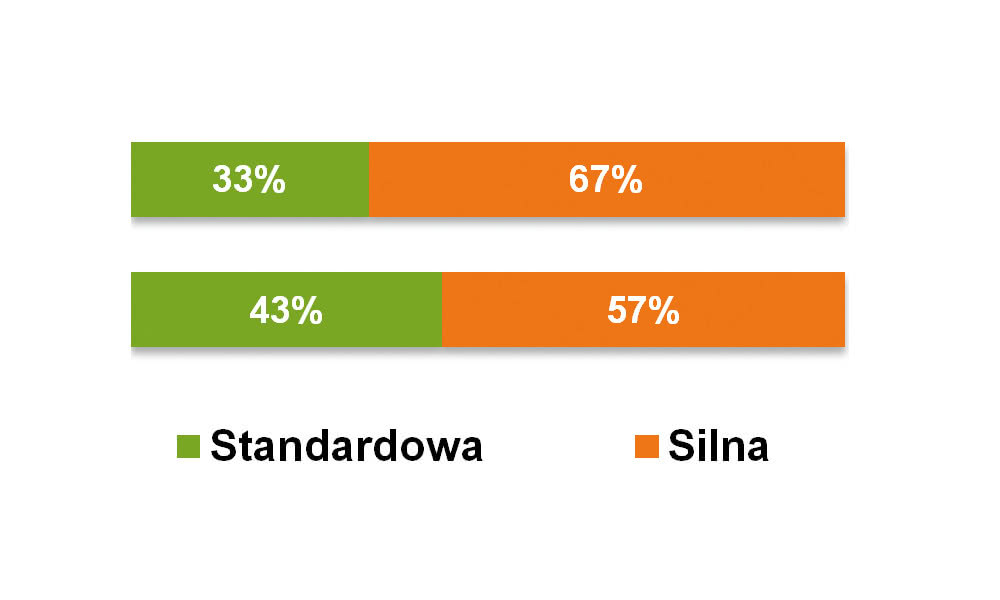

Pomimo korzystnych komentarzy przytoczonych powyżej, ogólne oceny sytuacji w branży są jednak gorsze niż w latach poprzednich. W przypadku sektora dystrybucji czujników i kamer wizyjnych oraz powiązanych komponentów liczba ocen "słaba" wzrosła blisko dwukrotnie, jednocześnie znacząco spadła liczba wskazań "bardzo dobra" (rys. 5). Obecne wyniki przypominają te z 2013 roku. Z kolei dla rynku dystrybucji kamer termowizyjnych oceny koniunktury są bardziej zbliżone do tych sprzed dwóch lat, szczególnie jeżeli chodzi o liczbę wskazań "słaba" (rys. 6). O ile jednak w obydwu przypadkach występujące zmiany są negatywne, o tyle dynamika jest tu relatywnie nieduża – w każdym razie na tle całej dekady. Warto też zauważyć, że pandemia nie wpłynęła znacząco na konkurencję w omawianych branżach. Średnio 2/3 respondentów oceniło, że jest ona silna (rys. 7), co jest rezultatem podobnym do tych z lat poprzednich.

Wartość rocznej sprzedaży systemów wizyjnych, co obejmuje zakres produktów od czujników, poprzez kamery, do urządzeń do przetwarzania danych oraz oprogramowania, wynosi pomiędzy 55 a 75 mln zł (zależnie od ujęcia wartości skrajnych). Liczby te podajemy na bazie szacunków respondentów, które wynosiły od 15 do ponad 200 mln zł. Wyliczone kwoty są nieco wyższe niż te sprzed dwóch lat i znacząco wyższe niż w badaniach wcześniejszych. Ze względu na niedużą liczbę wskazań, nie można ich jednak traktować jako statystycznie wiarygodnych, a jedynie jako zgrubne przybliżenie stanu rzeczywistego.

Krajowy rynek kamer termowizyjnych jest mniejszy pod względem wartości, zaś jego uczestnicy są bardziej zgodni w podawanych oszacowaniach. Sektor ten ma wartość około 20‒30 mln zł, co wpisuje się w długoterminową średnią dla tego rynku. W tym przypadku większość odpowiedzi zawierała się w przedziale 16‒30 mln zł.

Liderzy rynku

Cognex, Keyence, Omron, Balluff i Sick – to pięciu najpopularniejszych w kraju producentów kamer i innych urządzeń wchodzących w skład systemów wizyjnych (rys. 8). Cognex to amerykański producent specjalizujący się w rozwiązaniach wizyjnych, czytnikach kodów i podobnych rozwiązaniach. Z kolei Keyence i Omron to firmy japońskie – pierwsza o profilu podobnym do poprzednio omawianej, druga to popularny wytwórca automatyki, napędów, robotów oraz popularnych urządzeń wizyjnych. Dwie ostatnie firmy to producenci niemieccy specjalizujący się w czujnikach, komunikacji sieciowej i podobnych produktach. Mówiąc o istotnych na rynku przedsiębiorstwach należy również wymienić następujące: Basler, Datalogic, Baumer, Banner, Leuze, di-soric oraz Dalsa.

Branża produkcji i dystrybucji kamer termowizyjnych to rynek inny, bowiem tutaj mamy od lat do czynienia z dominacją 2‒3 marek. Niezmiennie najpopularniejszymi, najbardziej rozpoznawalnymi producentami są FLIR Systems oraz Fluke. Pierwszy to amerykański wytwórca detektorów i kamer do praktycznie wszystkich zastosowań związanych z termowizją, który jest obecnie przejmowany przez Teledyne Technologies. Informacja o zakupie firmy została podana do informacji publicznej w styczniu tego roku, zaś transakcja o wartości ponad 8 mld dolarów ma być sfinalizowana do połowy 2021. Z kolei Fluke to działający od wielu dekad na rynku producent urządzeń diagnostycznych, pomiarowych i kalibracyjnych o obszernej ofercie przyrządów pomiarowych. Trzecią z firm, której wielkość w prezentowanych przez nas chmurach (rys. 9) regularnie rośnie, jest Testo. Jest to niemiecki dostawca szerokiego asortymentu przenośnej aparatury pomiarowej, której część stanowią kamery termowizyjne. W zestawieniu pojawiają się też m.in. Optris oraz rodzimy Sonel, a także kilka innych przedsiębiorstw. Podobnie jak w przypadku innych tego typu zestawień publikowanych w APA, również to bieżące obrazuje rozpoznawalność konkretnych marek w ocenie respondentów, a nie udziały firm w rynku.