Osprzęt elektroinstalacyjny i aparatura niskiego napięcia

Złączki listwowe oraz aparatura niskiego napięcia to nieodzowne elementy wyposażenia szaf elektrycznych, systemów automatyki i zasilania oraz zabezpieczania maszyn. Ich aplikacje wykraczają daleko poza przemysł, obejmując energetykę, sektor infrastrukturalny, transportowy oraz budownictwo. W efekcie tworzy to ogromny i atrakcyjny dla wielu dostawców rynek. Ten ostatni ma w dużym stopniu charakter dystrybucyjny i cechuje się silną konkurencją.

Zastosowania produktów i odbiorcy branżowi

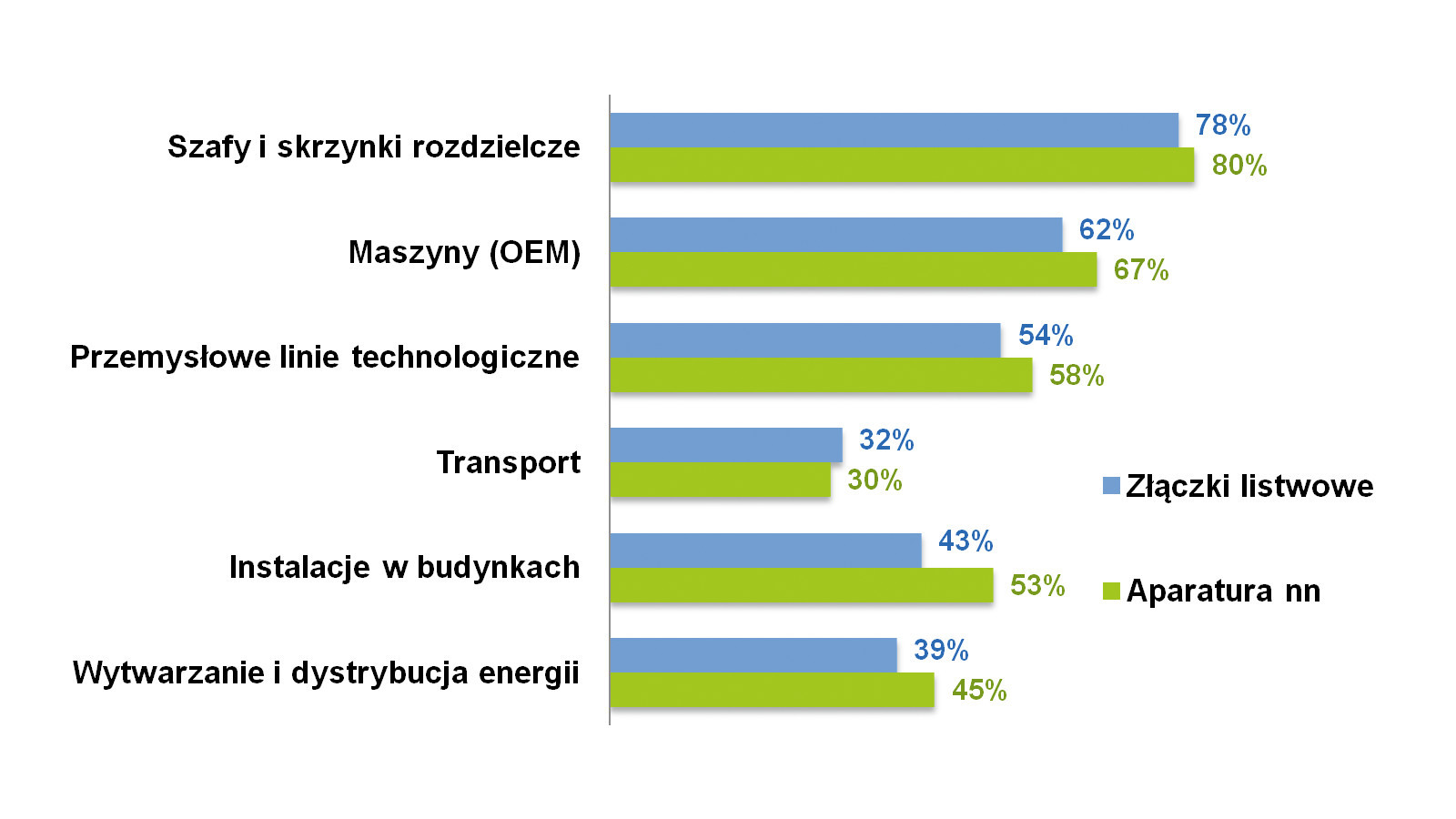

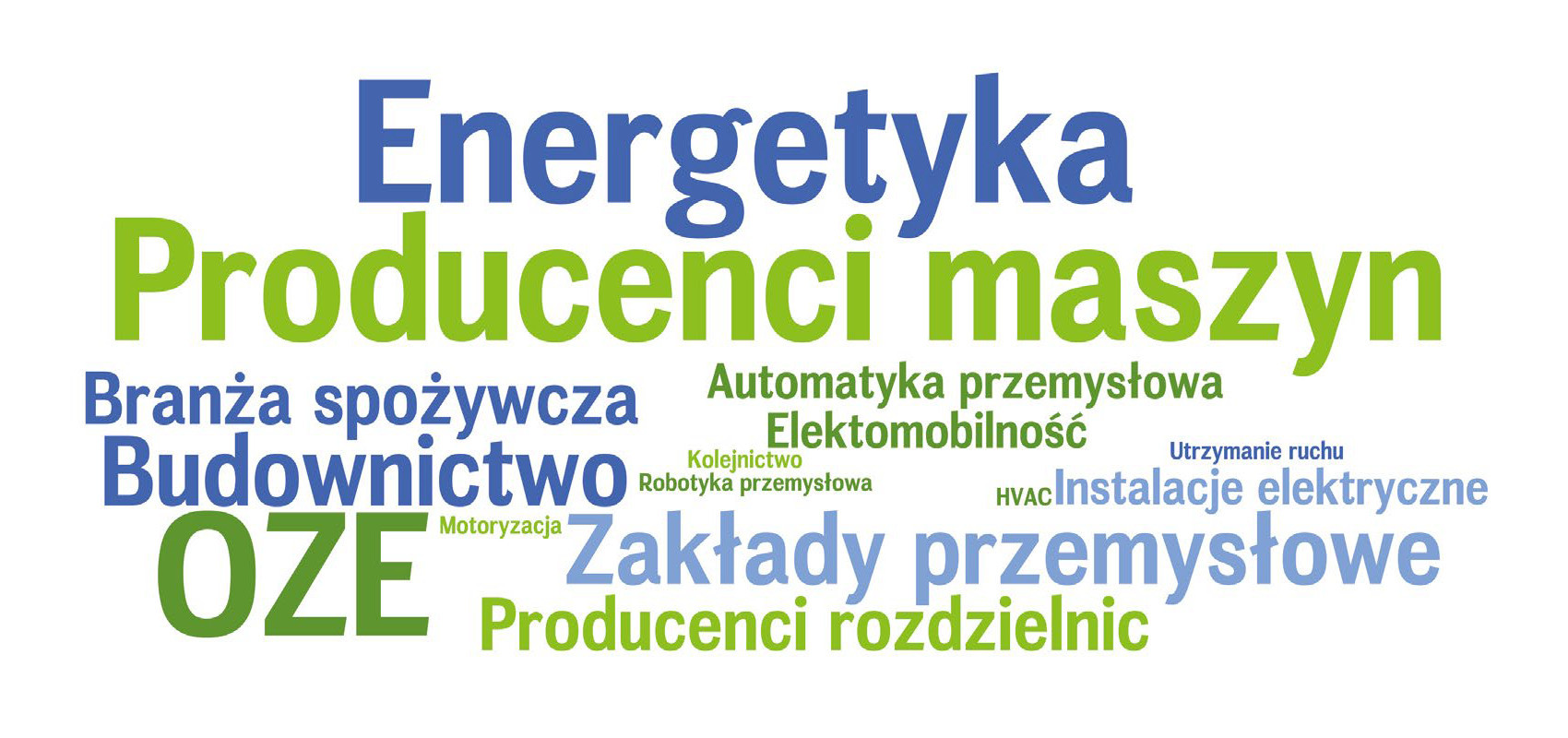

Wspólnymi cechami tytułowych wyrobów są m.in.: możliwości przesyłania i rozdziału energii elektrycznej, przełączania/ochrony urządzeń i obwodów, a także to, że często występują one wspólnie w szafach elektrycznych i systemach zasilających. Również na naszym rynku do ich typowych aplikacji należą te związane z dystrybucją i rozdziałem energii. W statystyce uzyskanej w badaniach zawarte to zostało w kategoriach "szafy i skrzynki rozdzielcze" oraz "wytwarzanie i dystrybucja energii". Druga z kluczowych grup zastosowań związana jest z maszynami, urządzeniami i produktami OEM, trzecią stanowią przemysłowe linie technologiczne, przedostatnią – zastosowania w budownictwie. O ile zmiany w stosunku do poprzednich tego typu statystyk są niewielkie, o tyle chcemy zaznaczyć, że zestawienie ma niewątpliwie charakter przemysłowocentryczny. Grupą ankietowanych firm były przede wszystkim podmioty związane z rynkiem automatyki i energetyki, co przesuwa akcent właśnie na przemysł, zmniejszając, skądinąd istotną rolę branży budynkowej i transportowej.

Spoglądając na głównych odbiorców omawianych produktów, klasyfikacja jest mniej zróżnicowana. Zarówno w przypadku złączek, jak też aparatury niskiego napięcia mamy do czynienia z w miarę stałym udziałem klientów końcowych, producentów OEM oraz integratorów systemów. Do tego dochodzą hurtownie elektrotechniczne i dystrybutorzy specjalistyczni – wprawdzie nie są to klienci końcowi, aczkolwiek dla wielu producentów są oni kluczowymi odbiorcami ich produktów. Podobnie jak dawniej, tak też w bieżącym badaniu kategorie takie jak "budownictwo" czy "odbiorcy prywatni" znajdują się na dalszych miejscach statystyki, przy czym tutaj należy wziąć poprawkę na wspomniany wcześniej charakter bieżącego badania.

Duża konkurencja i znane marki

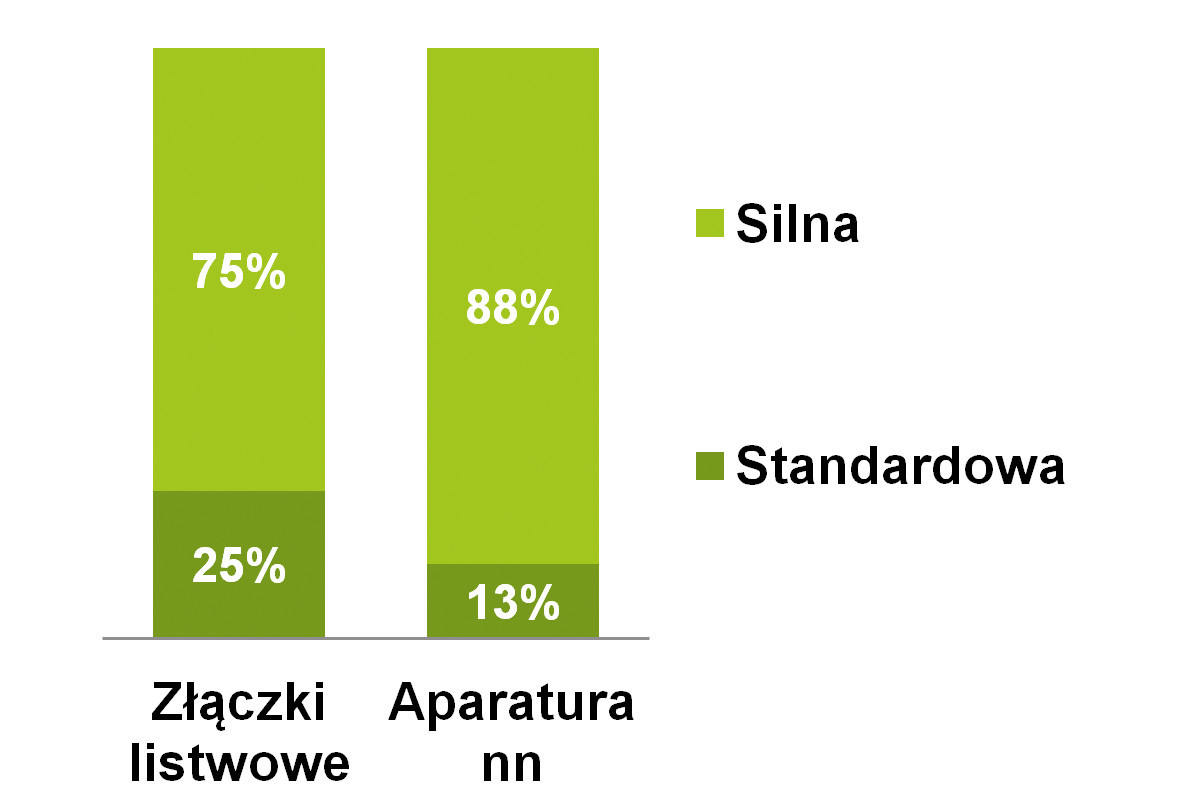

W obydwu branżach już od wielu lat, dekad działa szereg producentów, a także dystrybutorów o różnym poziomie specjalizacji. Podmioty te cechują różne sposoby obsługi klientów oraz dostarczane wolumeny produktów. Jednocześnie poziom nasilenia walki konkurencyjnej jest tu wysoki – typowo ponad 3/4 respondentów oceniło go jako "silny". Tak też jest w bieżącym badaniu. Komponenty łączeniowe i aparatura niskonapięciowa to niewątpliwie jedne z najpopularniejszych na rynku branżowym produktów i znaleźć je można u bardzo wielu dostawców. Efektem tego jest właśnie duża konkurencja, jedna z wyższych, jeżeli chodzi o badania przeprowadzane przez redakcję.

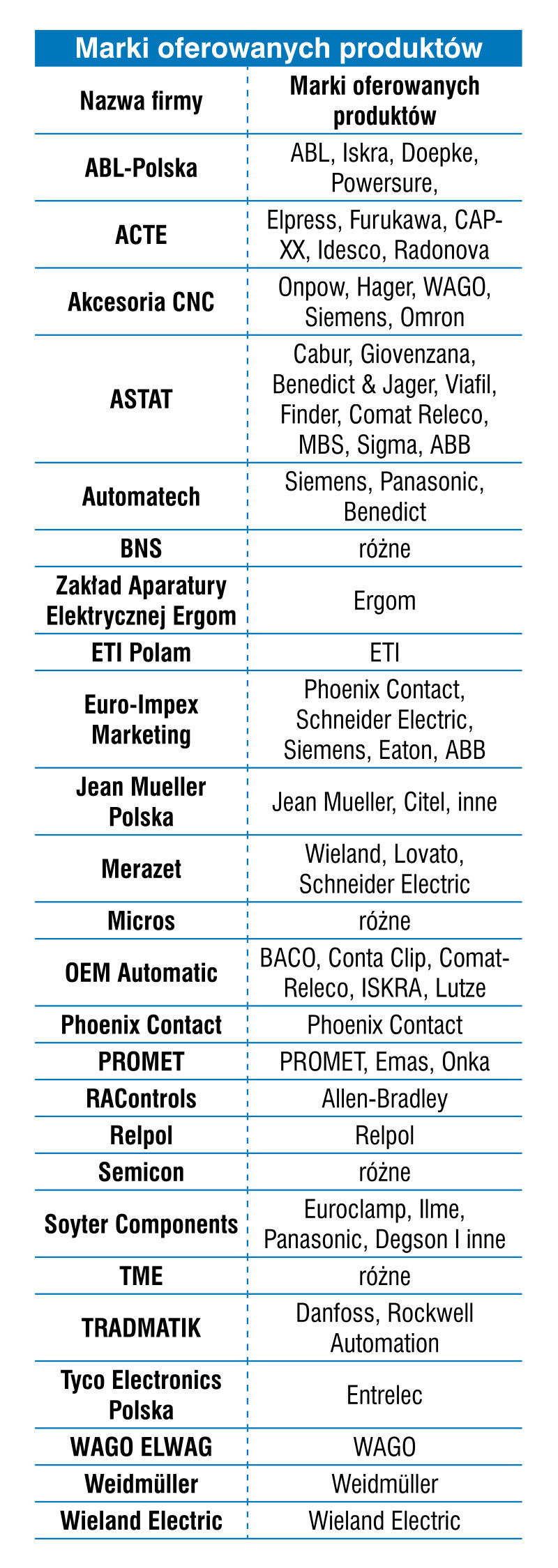

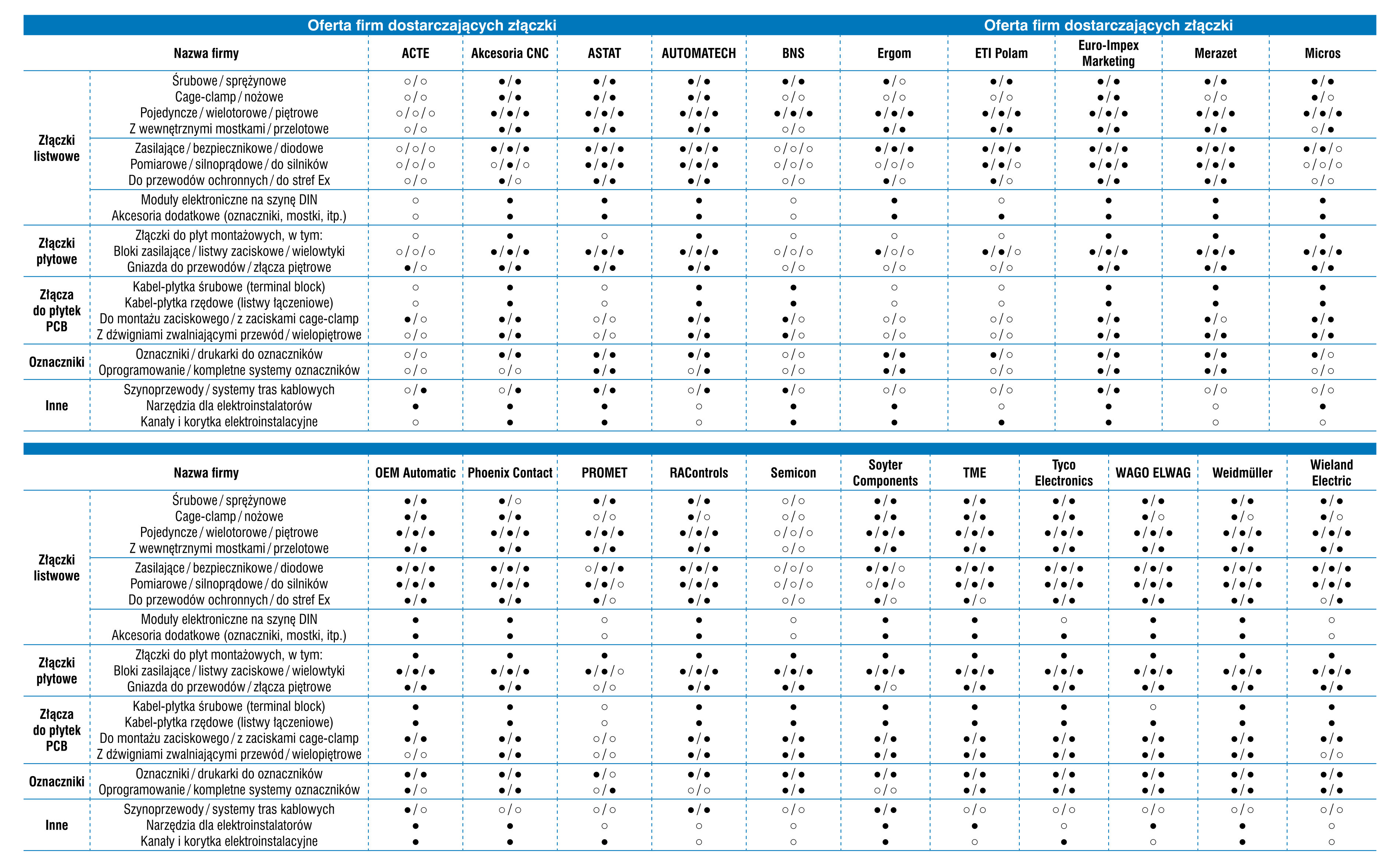

W publikowanych w bieżącej analizie tabelach zestawiono zarówno producentów, jak też dystrybutorów i innych dostawców, przy czym warto dokonać krótkiej segmentacji tych firm. Na topie zestawienia, jak można sądzić po wynikach naszych badań, znajdują się niezmiennie producenci specjalizujący się w technice łączeniowej i transmisji sygnałów oraz aparaturze niskiego napięcia. Są to zarówno firmy krajowe (Promet, Relpol, Spamel), jak też podmioty zagraniczne, głównie zachodnioeuropejskie. Takimi są m.in. lokalne oddziały firm takich jak Eaton Electric, Jean Müller, Legrand, Phoenix Contact, Weidmüller, WAGO czy Wieland Electric. Mają one w omawianym zakresie szerokie i jednocześnie specjalizowane portfolio, które dodatkowo rozszerzają np. o rozwiązania elektroniczne z obszaru komunikacji sieciowej czy systemów sterowania. Do powyższej grupy dochodzą koncerny o szerokiej ofercie w zakresie automatyki i energetyki – przykładowo ABB, Schneider Electric oraz Siemens, których jednym z obszarów działalności jest dostarczanie aparatury niskiego napięcia i pokrewnych produktów.

Ważna rola dystrybutorów

W przypadku grupy dystrybutorów na czołowe miejsca listy, jeżeli chodzi o realizowane w kraju obroty, wysuwają się hurtownie elektryczne (elektrotechniczne) takie jak: TIM, Alfa Elektro, Kaczmarek Electric, Grodno czy Onninen. Drugą z podgrup stanowią przedsiębiorstwa o średniej wielkości i typowo dużym stopniu specjalizacji. Takimi są przykładowo: Astat, Dacpol czy OEM Automatic. Każda z tych firm specjalizuje się w dostarczaniu komponentów i urządzeń dla przemysłu, oferuje również aparaturę elektryczną i automatykę dla innych branż – np. infrastrukturalnej czy budynkowej. Finalnie omawiane produkty stanowią również popularne elementy ofert dystrybutorów katalogowych – np. Digi-Key, Farnell, RS Components czy też TME, a także innych dostawców.

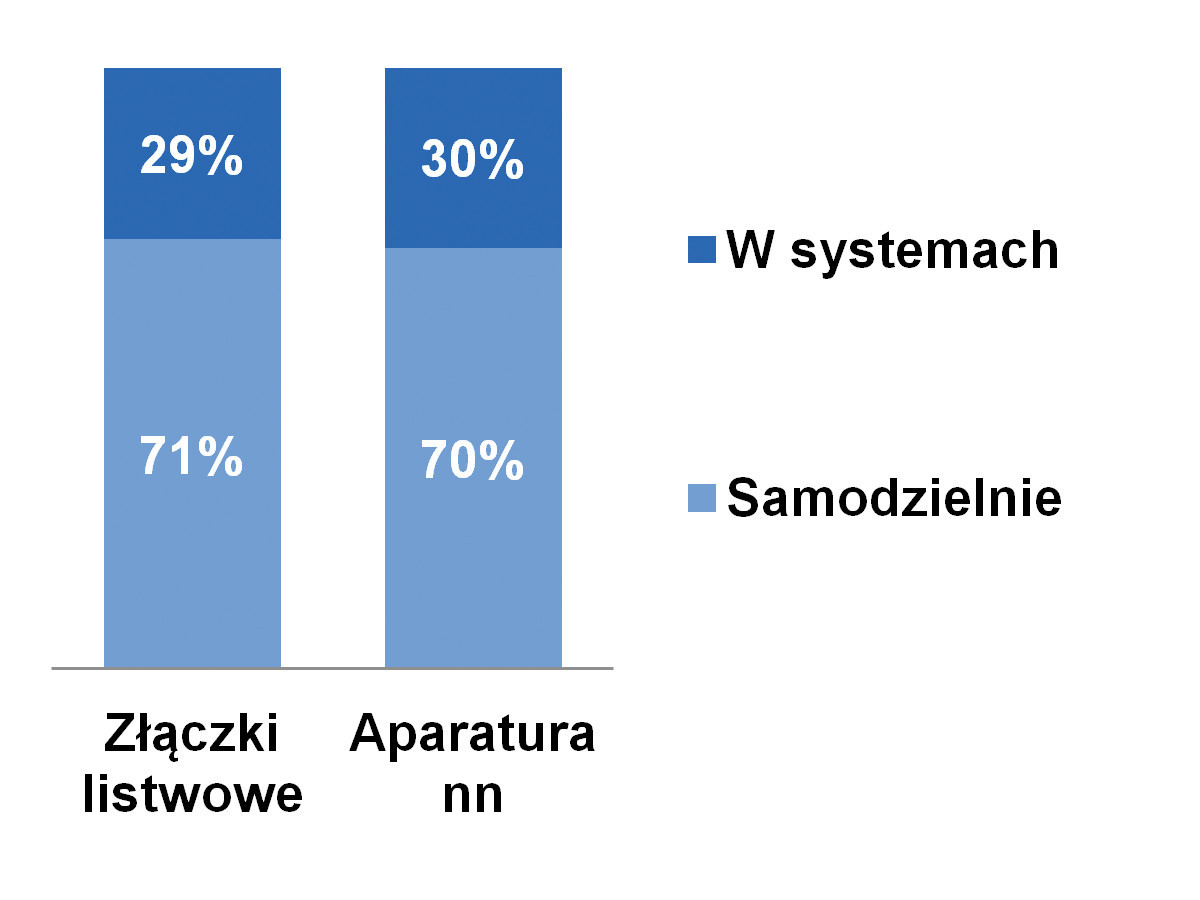

Dodajmy, że złączki szynowe i aparatura nn sprzedają się w 2/3 przypadków samodzielnie. Prawdopodobnie jest to powiązane z faktem, że za stworzenie całego systemu rozdziału energii czy szafy elektrycznej odpowiadają integratorzy / prefabrykatorzy czy też, w przypadku maszyn, ich producenci – a ci zwykle dobierają komponenty elektryczne i sterowania, bazując na ofertach różnych dostawców. Dodatkowo w wielu przypadkach dostawcy aparatury oferują jedynie wybrany asortyment, głęboko się w nim specjalizując. Tego typu przedsiębiorstwa często też współpracują z dystrybutorami, takimi jak przykładowo hurtownie elektrotechniczne, co pozwala im docierać do szerokiej grupy klientów.

Prognozowanie przyszłości

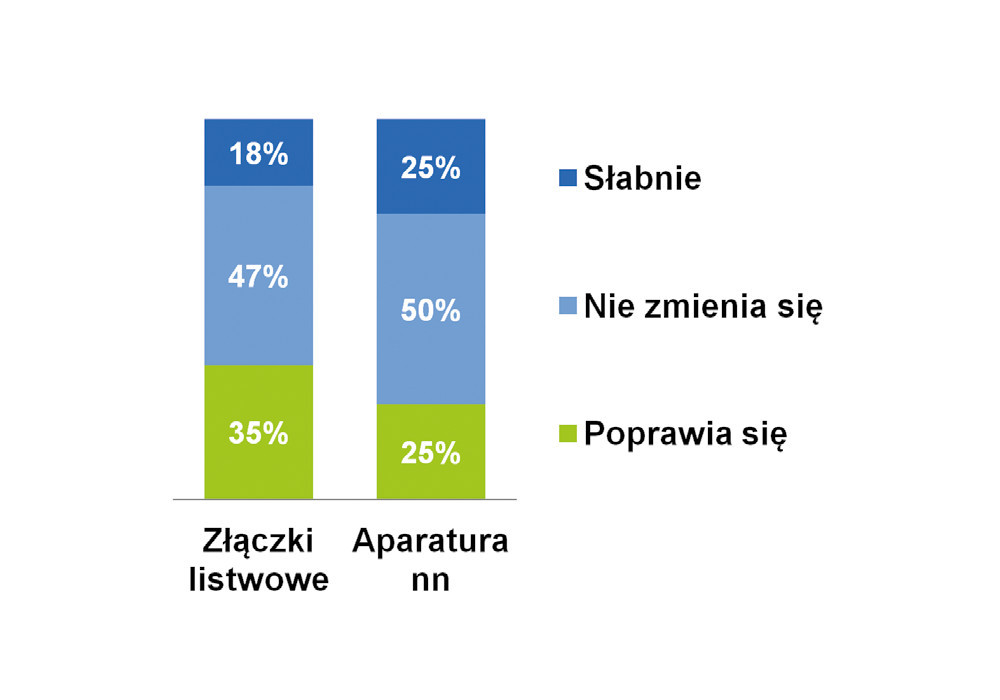

Przedstawiane sektory tworzą sporej wielkości obszary rynku, cechują się stabilnym rozwojem i dosyć stałą grupą podmiotów dostarczających produkty. Zdaniem respondentów ich przyszłość związana jest przede wszystkim z energetyką (zarówno zawodowa, jak też OZE), przemysłem (przede wszystkim produkcja maszyn, ale też linie technologiczne, prefabrykacja szaf elektrycznych) i branżą budowlaną (elektroinstalacja, rozdział energii). Zestawienie branż jest podobne do tego z analizy w IRA sprzed dwóch lat – wzrosła tu liczba wskazań OZE i branży maszynowej, nieco spadła tych dotyczących budownictwa. To ostatnie jest z kolei istotną zmianą w stosunku do statystyk sprzed czterech lat, gdy grupa wskazań związanych z budownictwem była bardzo znacząca.

Na przedstawiane statystyki oczywiście warto spojrzeć przez pryzmat możliwych wydarzeń makroekonomicznych – zarówno na poziomie globalnym (wojna w Ukrainie), ale też rodzimych, takich jak prawodawstwo związane z OZE, sytuacja na rynku mieszkaniowym czy kwestie dotyczące inflacji oraz cen walut. Do tego dochodzą koszty i dostępność komponentów oraz surowców, choć to akurat jest dla rynku coraz mniejszym problemem.