Czujniki zbliżeniowe i optyczne, systemy wizyjne

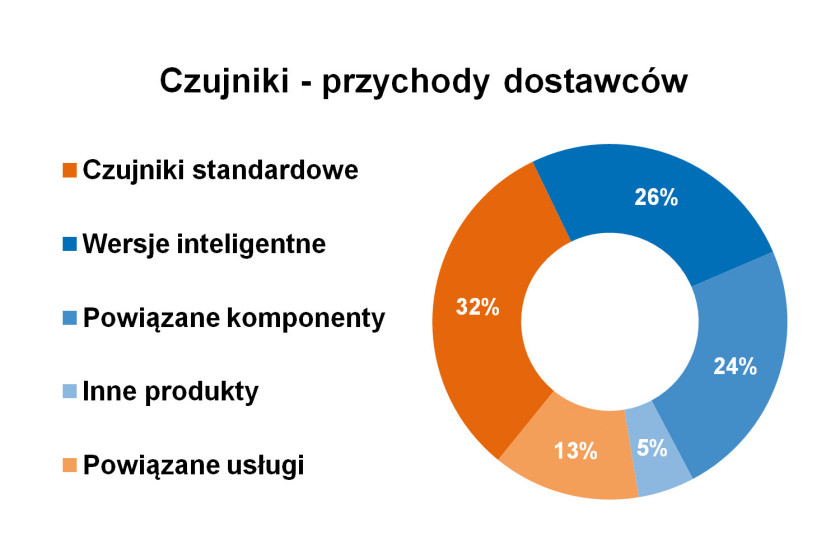

Sektory związane z produkcją i dystrybucją czujników zbliżeniowych, optycznych oraz systemów wizyjnych to istotne i cały czas rozwijające się rynki. Sprzyja im zapotrzebowanie ze strony przemysłu produkcyjnego, w szczególności w obszarze zapewniania jakości, rosnące potrzeby producentów maszyn, a także popyt z innych sektorów – choćby transportowego oraz windowego. Odpowiadając na te potrzeby, producenci czujników oraz kamer ulepszają dotychczasowe i opracowują nowe rozwiązania, w szczególności wersje inteligentne – urządzenia o dużej funkcjonalności i łatwe do integracji w systemach.

Czujniki – branże i odbiorcy

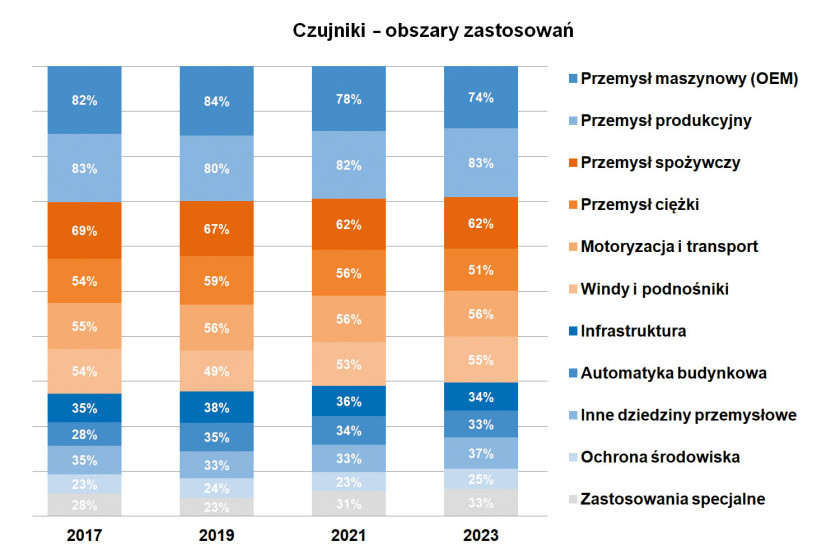

Główną domeną aplikacyjną czujników jest niewątpliwie przemysł produkcyjny. Obejmuje to sektory produkcji dyskretnej, spożywczy, motoryzacyjny, przemysł ciężki oraz, jako ważną kategorię, branżę maszynową. Czujniki są tu stosowane do detekcji, pomiarów, monitorowania procesów i innych zadań. Zapotrzebowanie na nie wynika zarówno z tradycyjnej automatyzacji, jak też z rosnącej cyfryzacji systemów produkcyjnych. Trendy związane z Industry 4.0 z pewnością zwiększają popyt na wersje z możliwościami komunikacji sieciowej.

Omawiane komponenty wykorzystywane są ponadto w zastosowaniach związanych z transportem, windami i podnośnikami, w dalszej kolejności z infrastrukturą, automatyką budynkową oraz aplikacjami specjalnymi. Wskazania respondentów są tutaj w ostatnich latach dosyć stałe, przez co również omawiana statystyka nie zmienia się znacząco.

Dwa kluczowe czynniki wyboru to: odpowiednie parametry techniczne oraz atrakcyjna cena. Aż dziewięciu na dziesięciu respondentów wymieniało te aspekty na początku podawanej listy preferencji. Parametry te obejmują zarówno zasięg i obszar roboczy, jak i specyficzne właściwości, takie jak odporność środowiskowa (w tym na korozję, trudne środowisko pracy) oraz możliwości wykrywania nietypowych obiektów. Natomiast w obszarze cenowym najbardziej konkurencyjne są czujniki typowe, w szczególności standardowe elementy indukcyjne oraz pojemnościowe.

Trzecim ze wskazań była marka, która kojarzona z jakością i doświadczeniem dostawcy, zaś kolejnym – decyzja integratora wykonującego aplikację. Jak widać na wykresie, możliwość wykonania wersji na zlecenie jest na końcu tej statystyki, ale to właśnie ona w części przypadków może warunkować zakupy danego produktu. Tak jest wtedy, gdy odbiorca ma szczególne wymogi uniemożliwiające mu dobór czujnika z portfolio produktów standardowych.

Chcąc zgłębić temat, zadaliśmy respondentom również pytanie otwarte dotyczące decyzji zakupowych polskich klientów. Podkreślali oni znaczenie ceny oraz dostępności czujników, wskazywali też na nowe rozwiązania technologiczne, możliwości pracy elementów w systemie, dostarczenia kompletacji, a także produktów dostosowanych do specyfiki aplikacji. Pojawiły się tu również: jakość, niezawodność, a także kwestie związane z długoterminowymi kosztami inwestycji (cena produktów, awaryjność, serwisowanie instalacji).

Przemysław Lasocki

|

Kamery, czyli zapewnianie jakości

Jakość to w produkcji pojęcie bardzo szerokie. W odniesieniu do systemów wizyjnych związana jest m.in. z: kontrolą poprawności wytwarzania i montażu elementów, różnicowania wyrobów oraz napełnienia butelek, pojemników i opakowań. Do tego dochodzą inne zadania weryfikacji, porównywania i analizy produktów na różnych etapach procesów produkcyjnych.

Do ważnych grup zastosowań czujników i kamer zaliczają się również: kontrola kodów 1D, 2D i innych, odczytywanie i rozpoznawanie liter oraz etykiet, a także zliczanie i pomiary gabarytów. Coraz częściej dotyczy to również wykorzystania kamer w aplikacjach zrobotyzowanych. W efekcie rozwiązania wizyjne są dzisiaj wszechstronne i często spotykane w branży produkcyjnej.

Co zmienia się, jeżeli chodzi o rodzimy rynek? Można zaobserwować wzrosty wskazań w odniesieniu do kategorii "systemy zrobotyzowane". Dotyczy to m.in. integracji systemów wizyjnych z robotami, dzięki czemu możliwe jest sprawdzanie i ocena położenia elementów przed ich pobieraniem, w trakcie montażu, przy odkładaniu lub przekładaniu, itd. Bieżąca analiza to trzecia edycja opracowania, gdy odsetek ten wyniósł około 80%. Wysoko notowane są również zastosowania w systemach pakujących – 60% kilka lat temu, zaś obecnie ponad 80%, niezmiennie ważne są: weryfikacja produktów oraz odczyt kodów. Ten ostatni w praktyce obejmuje zestaw technik umożliwiających odczytywanie oznaczeń wykonywanych różnymi metodami i na różnych materiałach.

Liderzy branży czujników

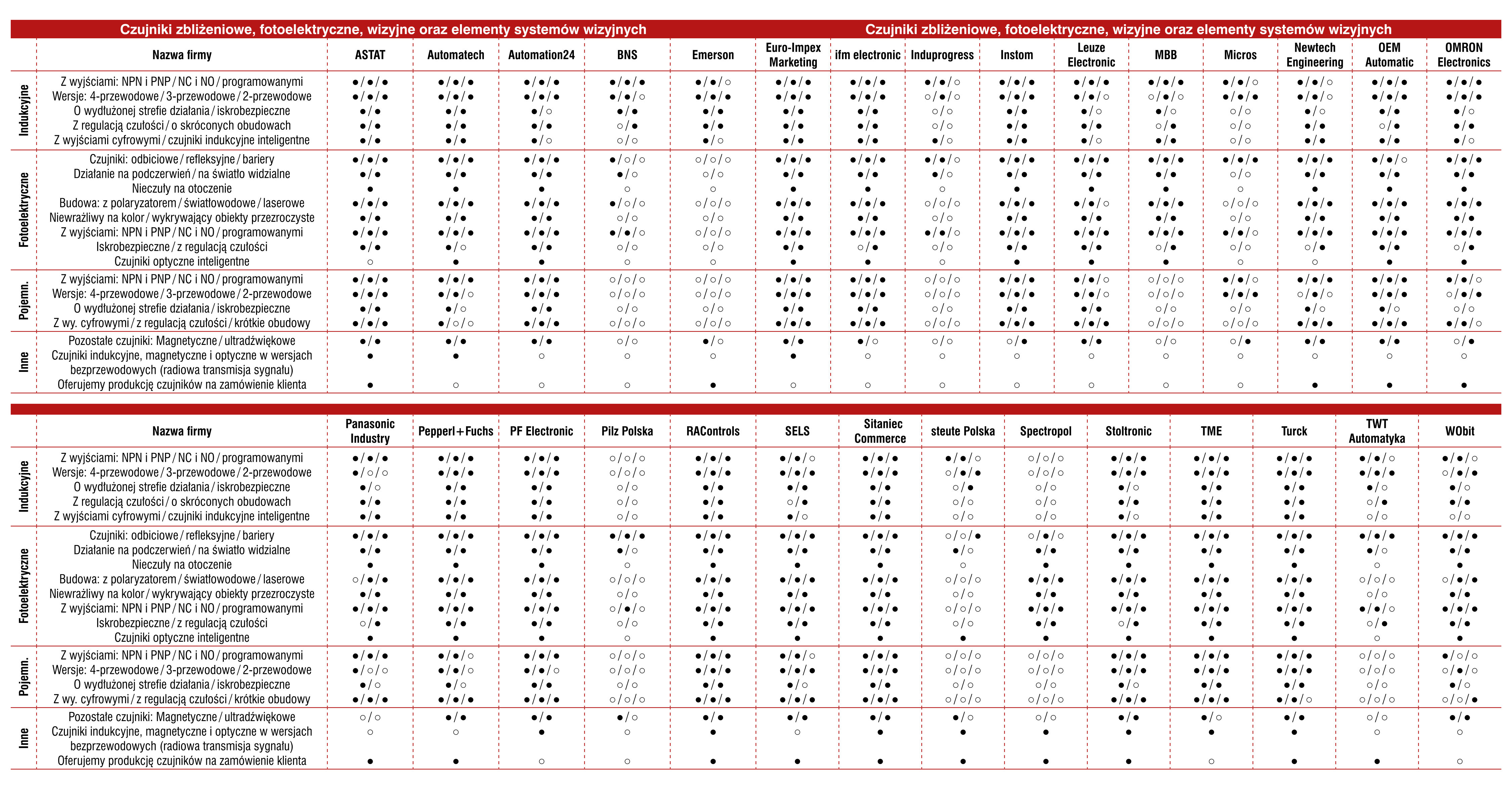

W analizie przedstawione zostały oferty około 30 firm dostarczających czujniki i pokrewne im produkty. Wśród nich są zarówno polskie przedsiębiorstwa produkcyjne, dystrybutorzy lokalni, jak też spora grupa podmiotów zagranicznych mających u nas swoje przedstawicielstwa. Liderzy tej branży są od wielu lat niezmienni i w przypadku czujników zbliżeniowych (w szczególności indukcyjnych) są nimi: Sick, Balluff, Turck, Omron, IFM oraz Pepperl+Fuchs. Dwie pierwsze firmy, tj. Sick oraz Balluff, otrzymały jak dawniej znacznie więcej głosów niż kolejni z dostawców. Warto też zauważyć, że z wyjątkiem japońskiego Omrona wymienione przedsiębiorstwa pochodzą z Niemiec. Wszystkie firmy mają bogate doświadczenie na rynkach globalnych, ich oferty obejmują czujniki przemysłowe, systemy wizyjne, a także rozmaite produkty z zakresu sensoryki i transmisji danych/energii. Inne przedsiębiorstwa w statystyce, takie jak Sels, Baumer, Di-soric czy Siemens, to również rozpoznawalne w branży marki, choć ich popularność w tym sektorze rynku krajowego jest mniejsza.

W segmencie czujników fotoelektrycznych na liście najbardziej popularnych marek dominują Sick i Omron. Te dwie firmy otrzymały, podobnie jak dawniej, zdecydowanie najwięcej głosów. Następne w kolejności były: Keyence, Balluff, Panasonic, Pepperl+Fuchs, Turck oraz ifm electronics. Wyniki te są analogiczne do rezultatów naszych poprzednich badań. Oczywiście zaznaczamy, że mówimy tu o subiektywnym rankingu popularności, a nie o wartości sprzedaży czy udziałach w rynku.

Raul Carlavilla, Jamie Steed

|

Koniunktura i kierunki rozwoju branż

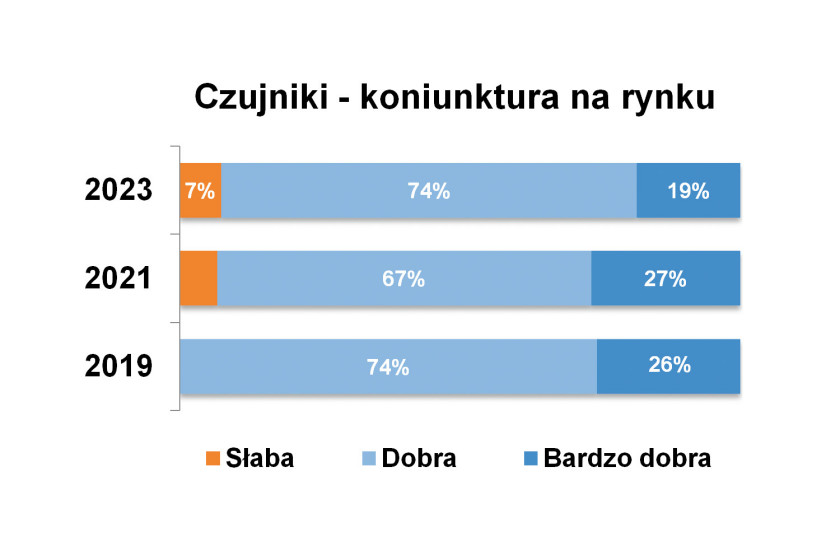

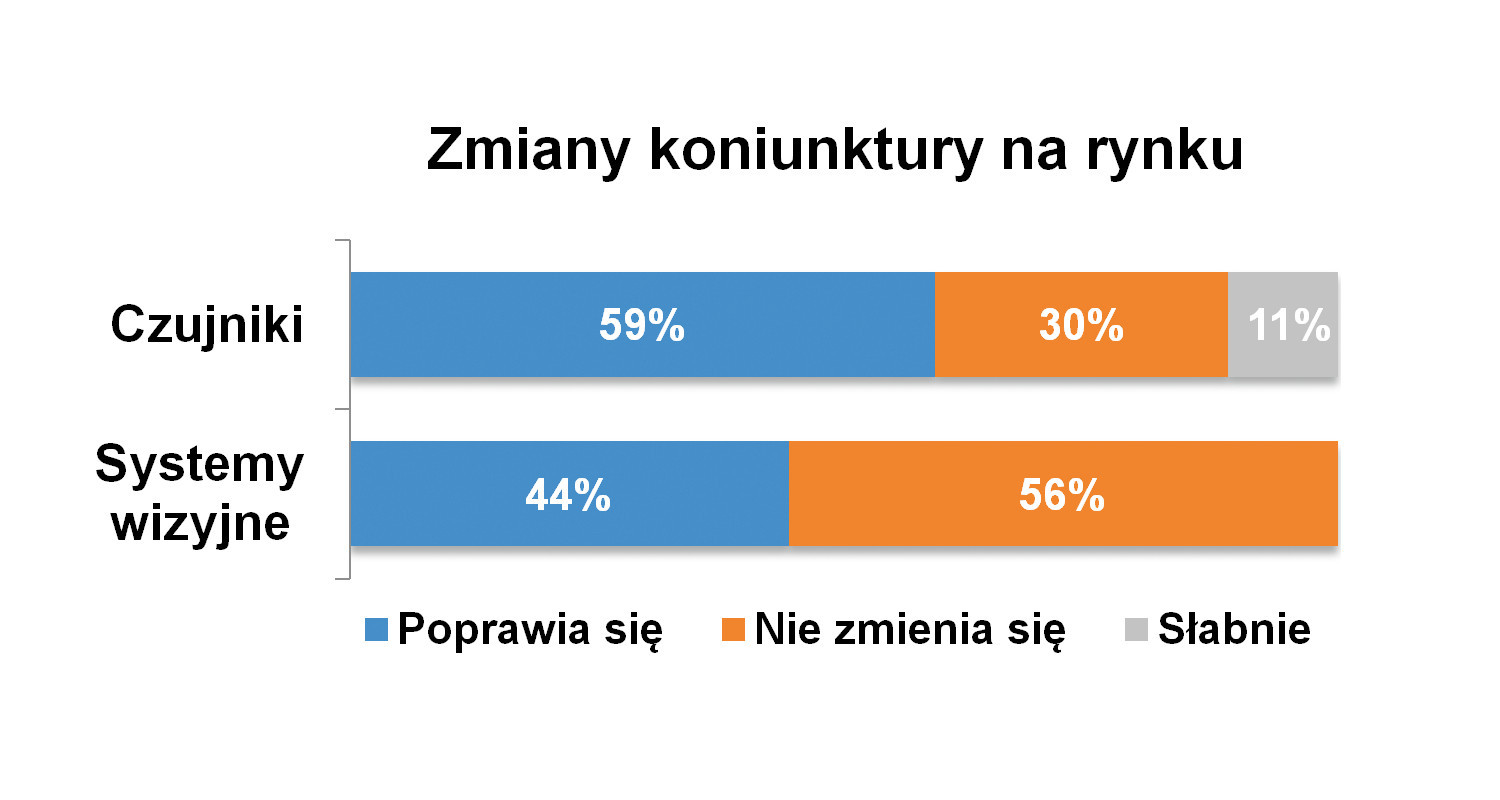

Krajowy rynek produkcji i dystrybucji czujników zbliżeniowych przeżywa w ostatnich latach okres prosperity, którego zbytnio nie zakłóciła pandemia. Po spadkach na początku zeszłej dekady, od kilku lat obserwujemy ożywienie i pozytywne tendencje, co potwierdzają statystyki. W cyklu prowadzonych przez nas badań ponad 90% respondentów oceniało sytuację jako dobrą lub bardzo dobrą. Podobnie było w obszarze związanym z kamerami i systemami wizyjnymi. W obydwu przypadkach koniunktura kształtuje się pod wpływem dwóch głównych czynników: ogólnej sytuacji gospodarczej oraz ewoluujących wymogów odbiorców produktów przemysłowych. W naszych badaniach około 80% dostawców technologii wizyjnych oceniało w bieżącym i poprzednich latach sytuację jako dobrą. Dodatkowo wskazania odnośnie do możliwych kierunków zmian są dzisiaj również pozytywne. W przypadku obydwu branż przeważają odpowiedzi "poprawia się" lub "nie zmienia się".

Odpowiadając na pytanie o kierunki rozwoju rynku oraz o głównych odbiorców czujników w przyszłości, można posiłkować się obserwacjami sprzed dwóch ostatnich lat oraz aktualnymi danymi. Ewolucja obydwu branż jest ściśle powiązana z rozwojem gospodarki i przemysłu, zaś najczęściej wskazywane sektory i aplikacje czujnikowe to: motoryzacja, przemysł spożywczy, w dalszej kolejności przemysł maszynowy oraz farmacja. Na kolejnych miejscach znalazły się m.in.: produkcyjna, logistyka, budynkowa, meblarska, a także aplikacje związane z pakowaniem i intralogistyką.

Powyższe wyniki są zbieżne z odpowiedziami przedstawianymi przez nas w poprzednich analizach. Należy jednak zaznaczyć, że mówimy o połączonych grupach wskazań – tj. zarówno dla czujników, jak też systemów wizyjnych. Wprowadza to pewien błąd, choć niewielki, bowiem w obydwu przypadkach (zadaliśmy te pytanie osobno dla każdej z grup) odpowiedzi były podobne. Jest to zrozumiałe, bowiem w przemyśle, a szczególnie w produkcji dyskretnej, omawiane w analizie produkty występują w bardzo podobnych aplikacjach.