SCADA i inne oprogramowanie przemysłowe

Tytułowe oprogramowanie to kategoria bardzo pojemna, która rozciąga się od rozwiązań embedded, poprzez systemy projektowe i programistyczne, narzędzia do wizualizacji i kontroli maszyn oraz instalacji technologicznych, analizy danych, raportowania, aż po całościowe rozwiązania wspierające zarządzanie produkcją i działalnością firmy.

Tytułowe oprogramowanie to kategoria bardzo pojemna, która rozciąga się od rozwiązań embedded, poprzez systemy projektowe i programistyczne, narzędzia do wizualizacji i kontroli maszyn oraz instalacji technologicznych, analizy danych, raportowania, aż po całościowe rozwiązania wspierające zarządzanie produkcją i działalnością firmy.

Rynek związany z software’em stanowi też atrakcyjną branżę dla dostawców i integratorów systemów, w szczególności tych oferujących kompleksowe rozwiązania wychodzące poza typowe oprogramowanie SCADA/HMI.

Wykorzystanie oprogramowania przemysłowego dotyczy nie tylko typowego przemysłu, ale też wielu innych branż. Biorąc pod uwagę najpopularniejsze narzędzia, tj. HMI (Human-Machine Interface) oraz SCADA (Supervisory Control And Data Acquisition), są one - oprócz kontroli pracy maszyn i systemów w branży produkcji dyskretnej - wykorzystywane również do nadzoru pracy instalacji w elektrowniach, stacjach oraz sieciach przesyłowych, w automatyce budynkowej oraz obiektach infrastrukturalnych i wielu innych. Ważnym obszarem jego zastosowań są aplikacje w sektorze wodociągowo-kanalizacyjnym oraz inne w obszarze kontroli procesów ciągłych.

Wykorzystanie oprogramowania przemysłowego dotyczy nie tylko typowego przemysłu, ale też wielu innych branż. Biorąc pod uwagę najpopularniejsze narzędzia, tj. HMI (Human-Machine Interface) oraz SCADA (Supervisory Control And Data Acquisition), są one - oprócz kontroli pracy maszyn i systemów w branży produkcji dyskretnej - wykorzystywane również do nadzoru pracy instalacji w elektrowniach, stacjach oraz sieciach przesyłowych, w automatyce budynkowej oraz obiektach infrastrukturalnych i wielu innych. Ważnym obszarem jego zastosowań są aplikacje w sektorze wodociągowo-kanalizacyjnym oraz inne w obszarze kontroli procesów ciągłych.

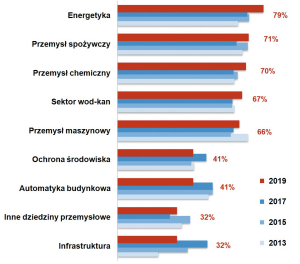

W przypadku rodzimej gospodarki najważniejszymi rynkami końcowymi są: energetyka, sektor spożywczy i chemiczny, branża wod-kan i maszynowa (OEM). Sytuacja ta jest już od lat niezmienna i kategorie są w statystyce blisko siebie.

W tym roku na czoło zestawienia awansowała energetyka, dawniej był to sektor maszynowy, jednak ogólne przetasowania są nieduże i trudno dopatrywać się tu istotnych trendów. Jednocześnie stałość wskazań i czołowych kategorii potwierdza dojrzałość oraz stabilność omawianego rynku.

|

Rynek dzisiaj i w przyszłości

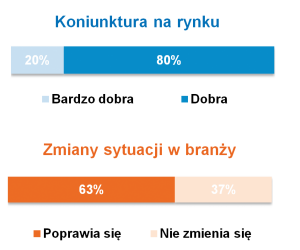

Branża oprogramowania przemysłowego znajduje się na długoterminowej ścieżce rozwojowej, zaś sprzedaż na tym rynku rośnie (z dokładnością do fluktuacji na nim). Na początku bieżącej dekady szacowana wartość sektora związanego ze sprzedażą licencji oraz wdrażaniem systemów SCADA/HMI wynosiła od 35 do 50 mln złotych rocznie.

W kolejnych latach (publikacje w analizach IRA w okresie 2015-2018) respondenci podawali średnie kwoty wynoszące od 50 do 65 mln złotych i więcej. W bieżącym badaniu wyliczone średnie, zależnie od ujęcia w statystyce wartości skrajnych, wynoszą 68-85 mln zł, co stanowi dalszy wzrost wartości rynku.

Nieco gorzej było z szacowaniem wartości całego rynku oprogramowania przemysłowego. Wprawdzie jest on większy niż ten związany z systemami nadzoru produkcji i wizualizacyjnymi, ale też trudniejszy do określenia pod względem wielkości.

Ostatnio, tj. dwa lata temu, branża związana z całym oprogramowaniem przemysłowym - od HMI oraz SCADA, poprzez oprogramowanie Historian i bazodanowe, służące do analizy danych, aż do systemów zarządzania produkcją - szacowana była na około 100 mln zł i więcej. Jednocześnie rozrzut podawanych przez respondentów wartości był bardzo duży. W tym roku zakres wskazań wyniósł od 30 do ponad 250 mln zł, natomiast średnia - około 160 mln zł rocznie.

Spoglądając w przyszłość, można też mówić o powtórce z poprzednich lat, gdy jako najbardziej perspektywiczne branże typowane były energetyka oraz sektor spożywczy. W przypadku bieżącego badania rynku jest analogicznie, również na kolejnych ważnych miejscach znalazły się m.in. branża ogólnoprodukcyjna, wod-kan, motoryzacja oraz kolejnictwo i transport. Lista obejmuje właściwie większość omawianych wcześniej zastosowań oprogramowania i, jak można sądzić, w tym zakresie na rynku zachowane zostanie status quo.

|

Kto jest kim na rynku?

Dostawcy działający na rynku krajowym stanowią dosyć stałą i dobrze rozpoznawalną grupę firm. O ile dawniej mogliśmy tu napisać o większych wydarzeniach - takich jak choćby założenie na początku obecnej dekady polskiego oddziału firmy COPA-DATA, o tyle od kilku lat na lokalnym rynku zmiany są raczej nieduże.

Dostawcy działający na rynku krajowym stanowią dosyć stałą i dobrze rozpoznawalną grupę firm. O ile dawniej mogliśmy tu napisać o większych wydarzeniach - takich jak choćby założenie na początku obecnej dekady polskiego oddziału firmy COPA-DATA, o tyle od kilku lat na lokalnym rynku zmiany są raczej nieduże.

Nieco inaczej jest z markami produktów - tutaj dosyć dynamiczne zmiany własnościowe miały miejsce w przypadku Wonderware, bardzo popularnego oprogramowania oferowanego m.in. przez firmę ASTOR. Wonderware, dawniej część brytyjskiego Invensys, został w 2014 roku przejęty wraz z ostatnią z firm przez koncern Schneider Electric.

W 2018 Schneider Electric Software, do którego należała marka Wondeware, został kupiony przez firmę AVEVA, która skupia się wyłącznie na rozwoju oprogramowania dla przemysłu. Francuski koncern został przy tym większościowym udziałowcem AVEVA. Wszystkie te zmiany nie wpłynęły jednak na rynek krajowy i tutejszych klientów, który obsługuje wspomniany ASTOR.

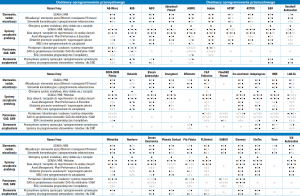

W publikowanych w analizie tabelach przedstawiono oferty ponad 30 firm, w większości kluczowych dostawców oprogramowania przemysłowego. Przedstawione w analizie podmioty tworzą dwie grupy firm - przedstawicielstw producentów zagranicznych (ew. producentów lokalnych) i dystrybutorów.

W publikowanych w analizie tabelach przedstawiono oferty ponad 30 firm, w większości kluczowych dostawców oprogramowania przemysłowego. Przedstawione w analizie podmioty tworzą dwie grupy firm - przedstawicielstw producentów zagranicznych (ew. producentów lokalnych) i dystrybutorów.

Pierwszymi są m.in. ABB, ASKOM, B&R, Beckhoff Automation, COPA-DATA Polska, Mitsubishi Electric, Phoenix Contact, Rockwell Automation oraz Schneider Electric i Siemens. Jeżeli chodzi o dystrybutorów, to najbardziej aktywnymi na rynku są m.in. AB-Micro, ANIRO, ASTOR, Elmark Automatyka, RAControls, SABUR i VIX Automation. Część przedsiębiorstw prowadzi również działalność wdrożeniową.

W rankingu popularności marek oprogramowania SCADA/HMI nie ma większych zmian w stosunku do poprzednio publikowanych analiz. Na wiodących pozycjach sklasyfikowane zostały WinCC (Siemens) oraz InTouch (Wonderware).

Dodatkowo w bieżącym zestawieniu na nieco wyższej pozycji niż w poprzednio publikowanych w IRA analizach znalazły się zenon (COPA-DATA), TwinCAT (Beckhoff), Pro-face (Schneider Electric) oraz Asix (ASKOM). Tradycyjnie zaznaczamy, że zestawienie nie odzwierciedla wielkości sprzedaży produktów, a jedynie ich popularność na rynku w opinii ankietowanych dostawców.

W tym miejscu jeszcze jedna statystyka dotyczącą biznesu związanego z dostarczanym oprogramowaniem. Jej wyniki są praktycznie idealnie takie same jak tej sprzed dwóch lat i wyróżnić tu można trzy w miarę równorzędne segmenty - związane z oprogramowaniem standardowym, pakietami zaawansowanymi oraz usługami wdrożeniowymi. Należy przy tym zaznaczyć, że w przypadku wielu dostawców te ostatnie nie są realizowane przez nich, ale współpracujących z nimi integratorów systemów.

|

Jak kształtować ofertę?

Odbiorcy oraz integratorzy systemów automatyki coraz precyzyjniej definiują swoje potrzeby w zakresie oprogramowania przemysłowego - wynika z przeprowadzanych przez nas badań. O ile jeszcze kilka lat temu zdecydowana większość oferentów software’u stwierdzała, że przy wdrożeniach konieczna jest długa dyskusja z odbiorcami o ich potrzebach (wręcz odkrywanie tych ostatnich), o tyle obecnie takiego zdania było 2/3 ankietowanych.

Odbiorcy oraz integratorzy systemów automatyki coraz precyzyjniej definiują swoje potrzeby w zakresie oprogramowania przemysłowego - wynika z przeprowadzanych przez nas badań. O ile jeszcze kilka lat temu zdecydowana większość oferentów software’u stwierdzała, że przy wdrożeniach konieczna jest długa dyskusja z odbiorcami o ich potrzebach (wręcz odkrywanie tych ostatnich), o tyle obecnie takiego zdania było 2/3 ankietowanych.

Oczywiście cały proces wdrażania to nadal projekty rozpisane na miesiące lub lata, natomiast regularnie maleje liczba potencjalnych odbiorców, którzy nie znają cech i możliwości oprogramowania przemysłowego. Jednocześnie rośnie odsetek w przypadku kategorii "klienci są świadomi swoich potrzeb, decydując się na oprogramowanie" - obecnie było to 63% ogółu odpowiedzi.

Na jakie konkretnie cechy oprogramowania zwracają uwagę odbiorcy? Które są dla nich najważniejsze? W centrum zainteresowania są cechy i parametry techniczne oprogramowania oraz koszty wdrożenia.

Kategorie te już od wielu lat znajdują się na topie listy wymogów, przy czym udział tej związanej z cechami oprogramowania regularnie rośnie. Za nimi znalazły się wskazania dotyczące: marki oprogramowania, kwestii decyzji integratora czy też względy związane ze sprzętem i standardami stosowanymi w zakładzie.

Kategorie te już od wielu lat znajdują się na topie listy wymogów, przy czym udział tej związanej z cechami oprogramowania regularnie rośnie. Za nimi znalazły się wskazania dotyczące: marki oprogramowania, kwestii decyzji integratora czy też względy związane ze sprzętem i standardami stosowanymi w zakładzie.

W celu pogłębienia tematu preferencji zakupowych odbiorców zadaliśmy respondentom również pytanie otwarte o to, co jest najważniejsze przy wyborze SCADA/HMI oraz systemów wspierających zarządzanie produkcją. Najwięcej odpowiedzi dotyczyło tutaj ceny (kosztów zakupu, licencji, abonamentów), funkcjonalności oraz możliwości oprogramowania, a także wsparcia technicznego i marki.

Do tego można dodać:

- skalowalność, modułowość i łatwość przyszłej rozbudowy,

- możliwości integracji z systemami ERP np. SAP,

- możliwości graficzne i łatwość programowania,

- dostęp do wsparcia w cenie licencji,

- elastyczność i ergonomiczność,

- liczba tagów / koszty za zmienne,

- dostępność polskiej wersji językowej,

- szerokie możliwości komunikacji, kompatybilność z innymi systemami,

- samodzielność konfiguracji oraz intuicyjność obsługi.

Co ciekawe, nie pojawiły się wskazania takie jak: obsługa ekranów wielodotykowych (można to uznać obecnie za standard), a także doświadczenia związane z danym produktem, ew. również możliwość poznania oprogramowania w działaniu (wizyta referencyjna).

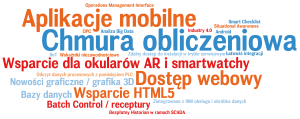

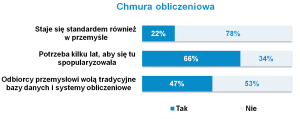

Na koniec dodajemy, że o rodzajach oprogramowania oraz trendach - m.in. popularyzacji tematyki analizy Big Data, wykorzystania rozwiązań mobilnych, a także zmian w podejściu polskich firm do tematyki chmur obliczeniowych - przeczytać można w analizie w poprzednim wydaniu informatora (IRA 2019).

Łukasz Otta

Łukasz Otta Wacław Bylina

Wacław Bylina Marek Falkowski

Marek Falkowski