Sterowniki i kontrolery przemysłowe

Inżynierowie zajmujący się systemami sterowania i kontroli mają dzisiaj do wyboru możliwość korzystania z szerokiego pakietu urządzeń – od przekaźników programowalnych do kontrolerów i komputerów przemysłowych, w którym jednak niezmiennie PLC zajmują cały czas centralne miejsce. Są one stosowane w wielu systemach, szczególnie tych związanych z automatyką dyskretną, co dzieje się ze względu na ich parametry środowiskowe, niezawodność, dostępność, a często też przyzwyczajenia użytkowników oraz standardy stosowane w zakładach przemysłowych.

Dla kogo sterowniki?

Omawianymi urządzeniami zainteresowani są zarówno producenci maszyn i urządzeń, integratorzy systemów, jak też klienci końcowi, w szczególności zakłady produkcyjne. Jeżeli chodzi o branże przemysłu, to szczególnie wysoko w statystyce znalazły się sektory spożywczy i motoryzacyjny, na kolejnych miejscach uplasowały się: branża chemiczna i inne obszary produkcji dyskretnej. Oczywiście, zależnie od obszaru zastosowań, mogą tutaj być wykorzystywane sterowniki programowalne, komputery przemysłowe, jak też inne rozwiązania sterowania – np. systemy rozproszone (DCS), co dotyczy przykładowo branży chemicznej. Jako że dzisiaj większość inwestycji to rozbudowy lub modernizacje istniejących obiektów, do takich właśnie aplikacji trafiają omawiane urządzenia. Ich rynki zbytu powiązane są również z energetyką (zarówno zawodową, OZE, jak też systemami zasilania różnych obiektów), automatyką budynkową (obiekty komercyjne i budynki użyteczności publicznej), a także z transportem.

Również prognozowana przyszłość branży nie zaskakuje. W kolejnych latach dostawcy PLC, jak można sądzić po wynikach badania, będą koncentrowali się na obsłudze już dobrze im znanych rynków. Takimi są przede wszystkim: sektor produkcji spożywczej i napojowej, motoryzacyjny oraz maszynowy (OEM). Wszystkie one znalazły się na topowych miejscach w jednym z punktów ankiety badawczej. Do kolejnych istotnych obszarów zaliczono: branżę budynkową i zastosowania HVAC, sektor wodociągowo-kanalizacyjny, energetykę oraz logistykę i transport. Oczywiście w prezentowanym zestawieniu nie uwzględniono podziału na różne typy sterowników, stąd też należy traktować je jako ogólny wyznacznik trendów rozwojowych w branży.

Mniejsze i średniej wielkości PLC

W ramach badań regularnie oceniamy preferencje lokalnych odbiorców, jeżeli chodzi o rodzaje urządzeń wykorzystywanych w układach sterowania. Zmiany są tu relatywnie niewielkie w czasie, przynajmniej jeżeli chodzi o rodzaje PLC. Największe ilościowo użycie (77%) dotyczy wersji mających po kilkadziesiąt we/wy, czyli mikrosterowników. Takie urządzenia mogą być modułowe oraz kompaktowe, a więc zawierające w obudowie CPU, interfejsy we/wy i inne komponenty. Ich zastosowaniami są niewielkie systemy sterowania w przemyśle i innych obszarach oraz aplikacje w maszynach. Podobnie popularne (73%) są PLC modułowe o większej liczbie we/wy. Tego typu urządzenia pracują w większych instalacjach i systemach kontrolno-nadzorczych. Trzecie i czwarte miejsce zajęły nanosterowniki przeznaczone do mniejszych aplikacji sterowania oraz PLC duże.

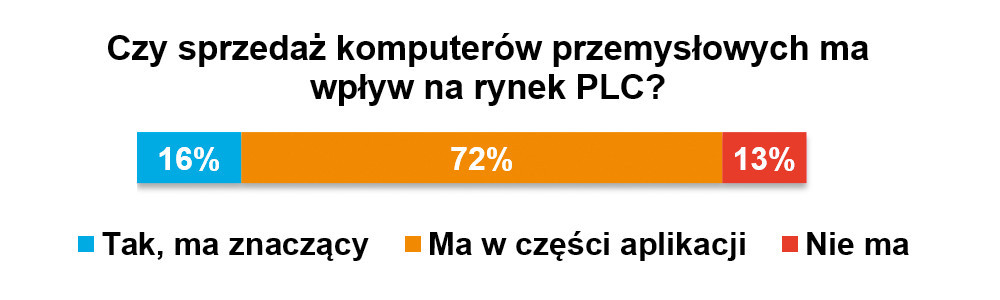

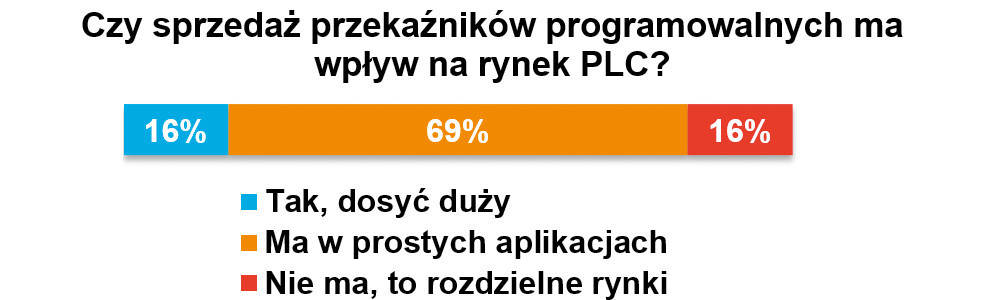

ile powyższe dotyczy sterowników, o tyle w zestawieniu pojawiają się też inne produkty. Takimi są w szczególności przekaźniki programowalne (41% w bieżącym zestawieniu) oraz systemy bazujące na komputerach osobistych, czyli PC-based (36%). Obydwie kategorie notują regularnie coraz większy udział w wynikach badań – te pierwsze ze względu na rosnące możliwości i łatwość zastosowań, zaś sterowniki oparte na technologiach PC – dzięki ogromnej funkcjonalności, możliwościom programowania oraz rosnącemu przekonaniu odbiorców do takich produktów.

Oczywiście do powyższego zestawienia dochodzą kontrolery automatyki, czyli PAC. Mają one większe możliwości w zakresie wydajności obliczeniowej, przechowywania danych, komunikacji oraz programowania niż sterowniki. PAC bazują również na wykorzystaniu systemu operacyjnego, dzięki czemu są wielofunkcyjnymi platformami sterowania i przetwarzania danych.

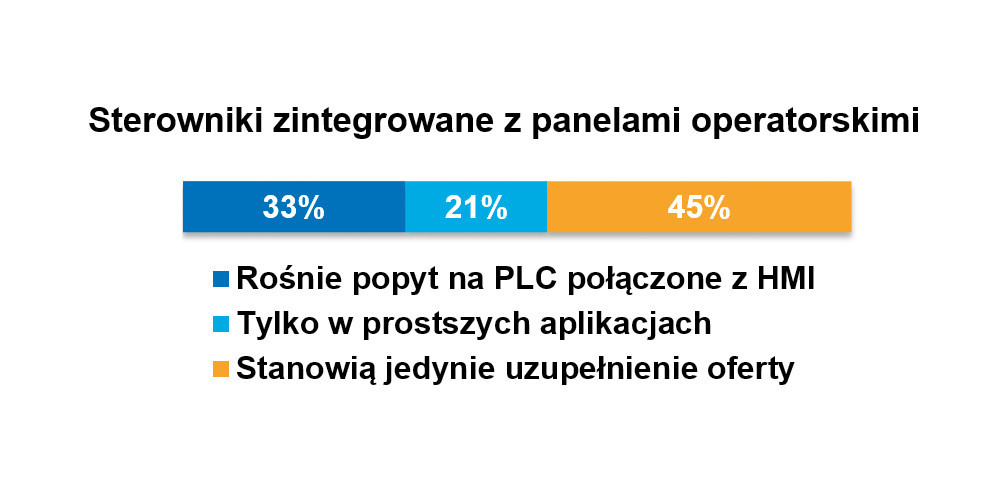

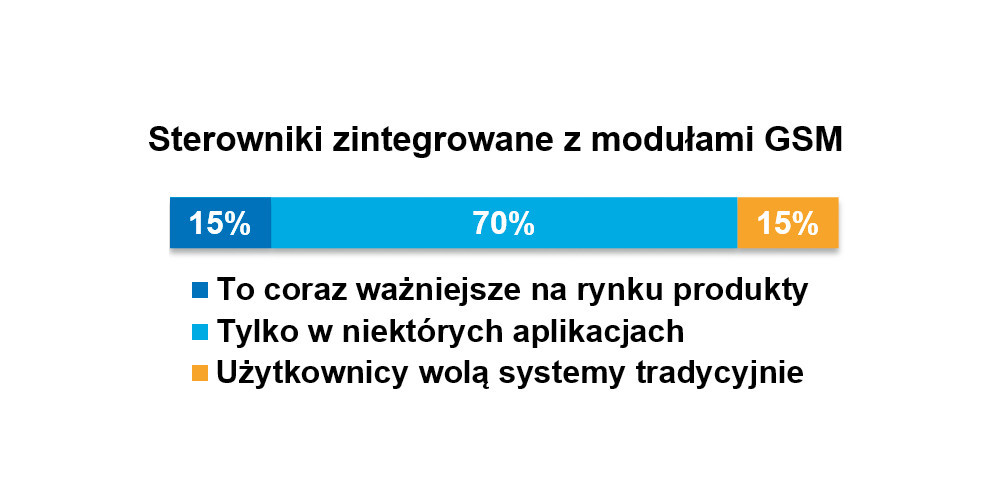

W badaniu zapytaliśmy również o popularność urządzeń zintegrowanych, tj. sterowników z modułami do komunikacji bezprzewodowej oraz z panelami operatorskimi. W przypadku tych pierwszych spotkać się można m.in. ze sterownikami z interfejsami Bluetooth, Wi-fii GSM. Wersje z możliwością komunikacji komórkowej są szczególnie przydane w systemach rozproszonych, przykładowo wod-kan. Warto przy tym zauważyć, że spadł odsetek osób deklarujących, że istotność tych produktów rośnie (obecnie 15%, w poprzednich analizach 26‒27%). W przeciwieństwie do powyższego rośnie popularność tandemów HMI-PLC. Tego typu urządzenia sprawdzają się przede wszystkim w maszynach oraz mniejszych systemach sterowania. Zdaniem co trzeciego ankietowanego są one coraz częściej wykorzystywane, co stanowi wzrost o 10 p.p. w stosunku do poprzednio publikowanych analiz.

Thomas Spranzel

|

Jakie sterowniki są popularne na rynku?

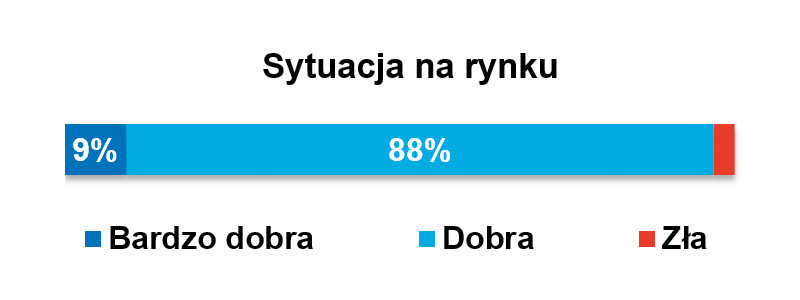

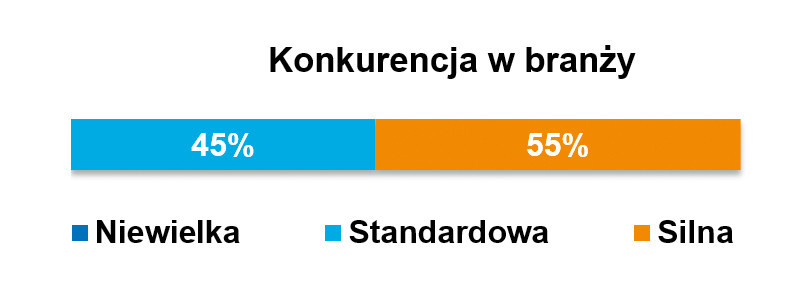

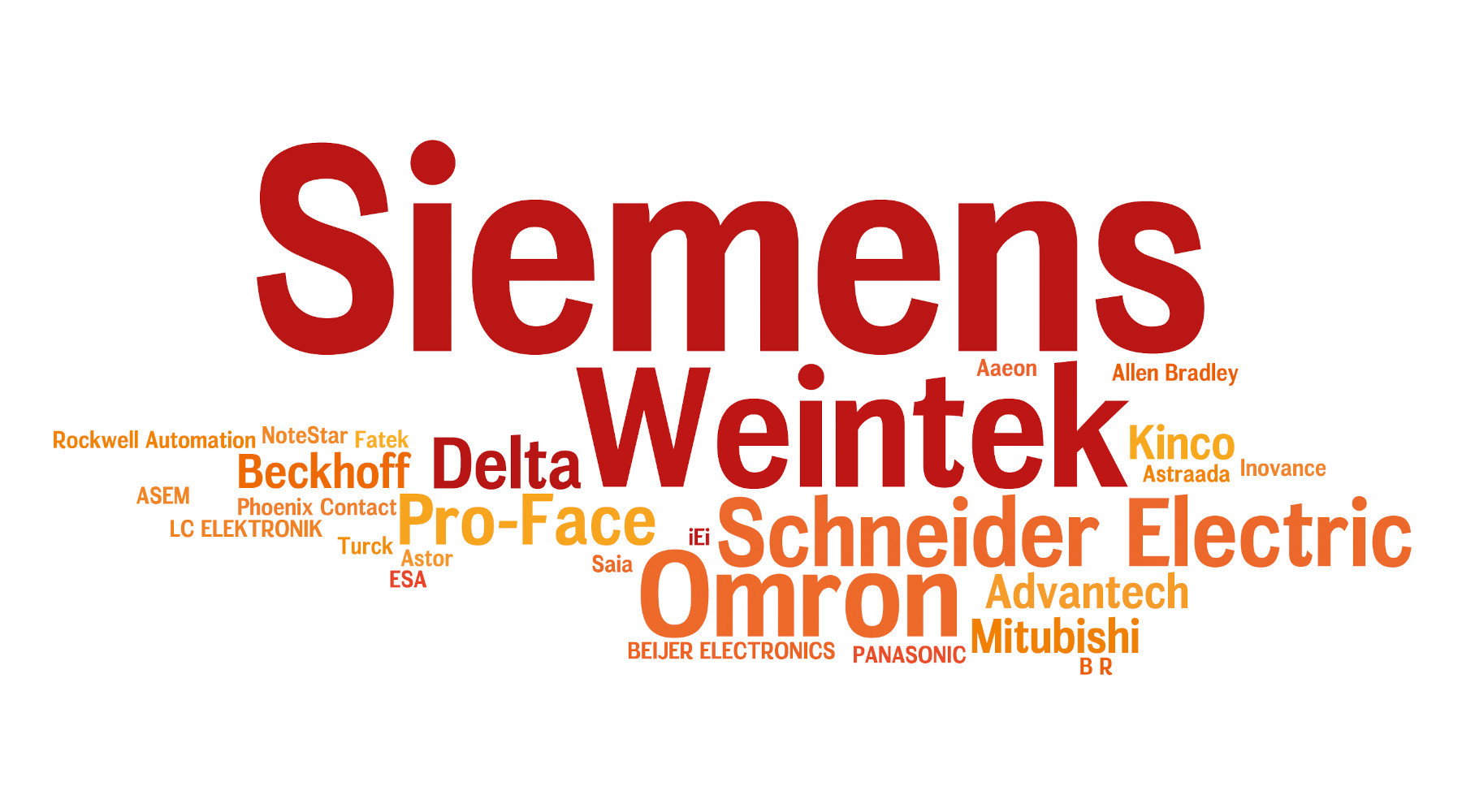

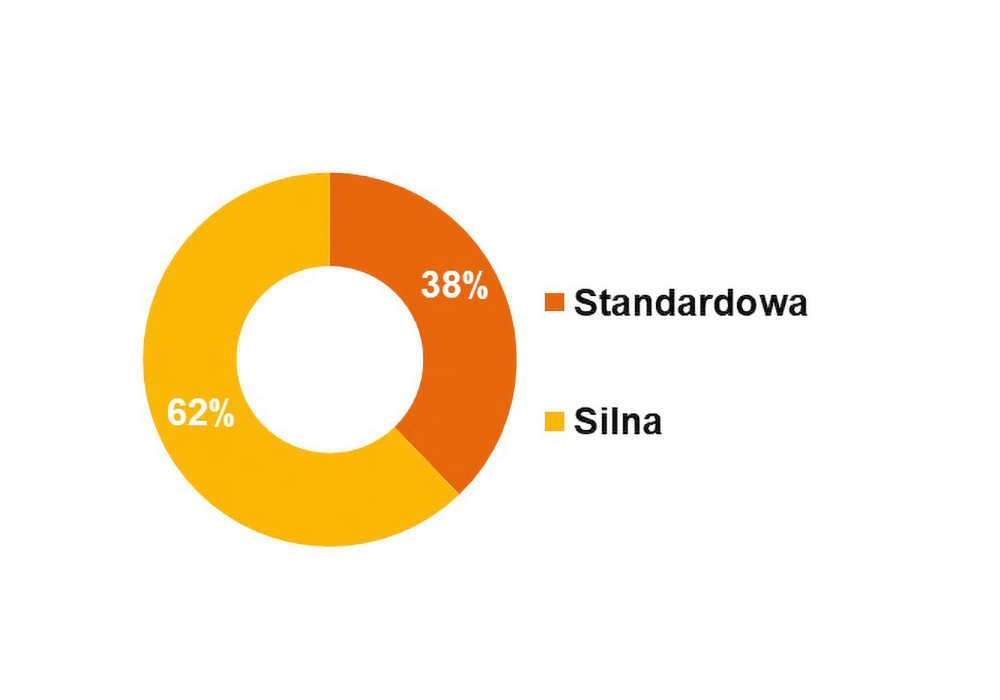

Konkurencja w branży sterowników programowalnych jest silna, zaś bariery wejścia na rynek duże. Przyczynami tego są m.in. przyzwyczajenia użytkowników do określonych marek oraz wymogi inwestycyjne związane z preferowanymi dostawcami. W efekcie nikt nie stwierdził, że konkurencja jest niewielka, zaś ponad połowa ankietowanych uznała, że jest ona wysoka. Należy przy tym zauważyć, że jest to spadek w porównaniu do poprzednich analiz (76% i 64% dla wskazań "silna"). Jednocześnie nie zmienia to wydźwięku tej części badania – w branży nie jest łatwo.

Na rynku działa wielu dostawców PLC. Pierwsze miejsce w rankingu popularności zajmuje niezmiennie i jednocześnie z bardzo dużą przewagą firma Siemens. W wielu firmach produkcyjnych "Siemens" oznacza od lat również po prostu standard systemów sterowania. Kolejne pozycje zajęły: Mitsubishi Electric, Rockwell Automation (Allen-Bradley), Omron Electronics, Beckhoff, B&R / ABB i Schneider Electric. Wymienione firmy (i wiele innych) działają na naszym rynku bezpośrednio, tj. poprzez krajowe oddziały, a także dostarczają produkty przez partnerów lub dystrybutorów. U tych ostatnich znaleźć można wiele innych marek sterowników – zarówno uniwersalnych, jak też przeznaczonych do specyficznych zastosowań – np. aplikacji serwonapędowych i kontroli ruchu, czy przykładowo zastosowań w systemach HVAC i automatyce budynkowej.

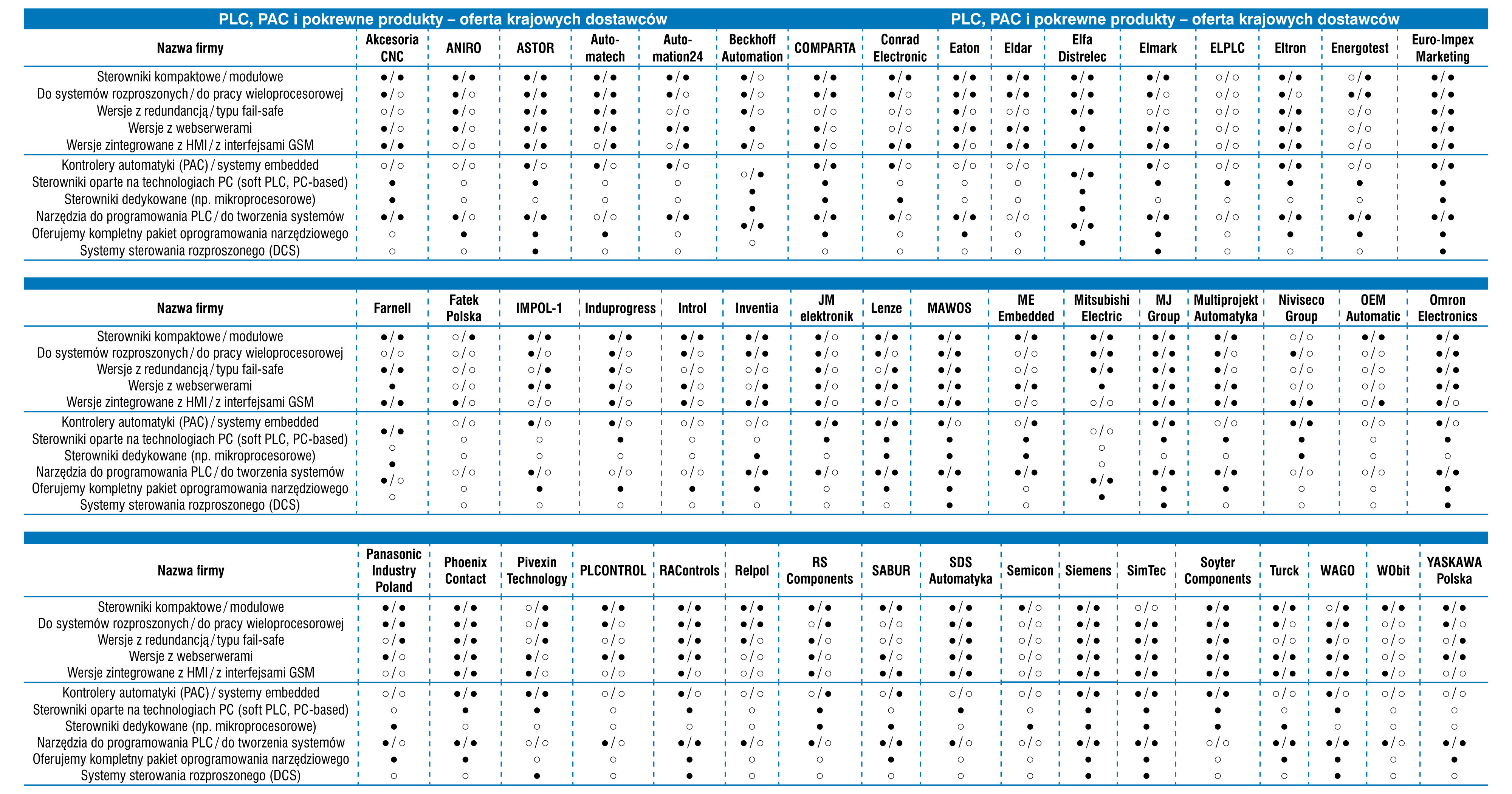

PLC dla dostawców

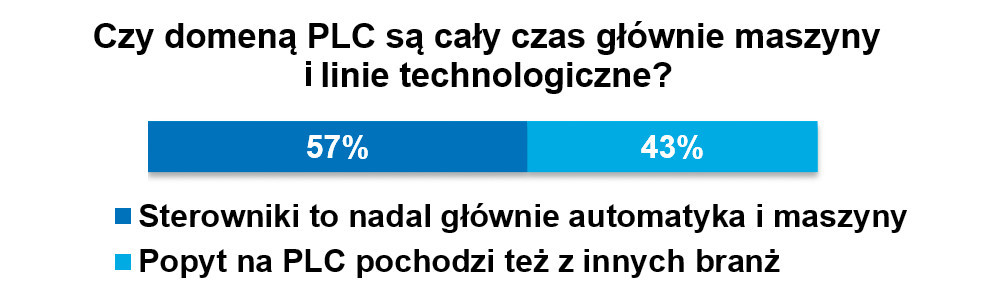

Oferenci sterowników są niezmiennie zdania, że sprzedaż PLC można uczynić osią biznesu. W bieżącym i poprzednich badaniach około 60% ankietowanych wybierało w tym przypadku odpowiedź "zawsze tak było". W bieżącej analizie suma głosów na tak wyniosła aż 80%, co stanowi świetny wynik, który przypisać można ciągłemu rozwojowi sterowników, a także ich wykorzystywaniu w różnych obszarach – nie tylko w przemyśle, ale też aplikacjach infrastrukturalnych, budynkowych czy w ochronie środowiska. Jednocześnie 57% osób oceniło, że rdzeniem zastosowań PLC są ciągle maszyny i automatyka, zaś reszta przyznała, że popyt na sterowniki pochodzi z innych branż – takich jak choćby te wcześniej wymienione.

Jak wiadomo, same sterowniki to zawsze tylko część większego systemu. Tak jest szczególnie z PLC modułowymi, gdzie oprócz jednostek głównych w skład instalacji wchodzą różne moduły we/wy, zasilacze, elementy dodatkowe, co oczywiście w całość spaja wykorzystywane oprogramowanie narzędziowe. Okazuje się, że owe "dodatki" stanowią dla dystrybutorów nawet ważniejszy element biznesu niż sprzedaż samych sterowników i kontrolerów. Oferta jest też często rozszerzana na inne komponenty – np. HMI, systemy SCADA, przemienniki częstotliwości, urządzenia komunikacyjne i różne podzespoły automatyki. Trzecim z filarów działalności są dla wielu firm usługi – np. programowanie sterowników, choć tutaj specyfiką rynku jest to, że aktywność dystrybucyjna i integracyjno-usługowa są często rozdzielane (firmy oferujące produkty nie angażują się w usługi). Aczkolwiek nie obejmuje to wsparcia klientów na różnych etapach projektów. Jest to niewątpliwie konieczne i obejmuje zakres od doboru komponentów, poprzez pomoc w uruchomieniach, po szkolenia i serwis posprzedażowy.

Panele operatorskie

Po trudnym okresie pandemii przedstawiciele dostawców paneli operatorskich i komputerów panelowych dostrzegają poprawę koniunktury, choć nie we wszystkich branżach jest ona jednak tak samo odczuwalna. Głównym odbiorcą paneli HMI jest przemysł, a wpływ pandemii na ten biznes był w większości przypadków krótkookresowo negatywny. Dużo bardziej optymistycznie sytuacja wygląda jednak w perspektywie długoterminowej. Wydarzenia związane z pandemią spowodowały jeszcze większe przyspieszenie procesów cyfryzacji przemysłu i wdrożeń koncepcji Przemysłu 4.0, co w dłuższej perspektywie dobrze wróży rynkowi.

W przyszłości ludzie w halach produkcyjnych będą pojawiać się coraz rzadziej, a ich miejsce zajmą w pełni zautomatyzowane linie produkcyjne i łańcuchy logistyczne nadzorowane przez pracowników wspomaganych sprzętem, takim jak panele operatorskie i komputery panelowe. Jednocześnie będzie rozwijała się sama technologia. Zmierzamy coraz bardziej w kierunku rozwiązań scentralizowanych cienkiego klienta, energooszczędnych, przystosowanych do współpracy z chmurą i urządzeniami mobilnymi. Przedstawiamy analizę dotyczącą HMI, w szczególności w kontekście zmian w branży w ostatnich miesiącach i latach.

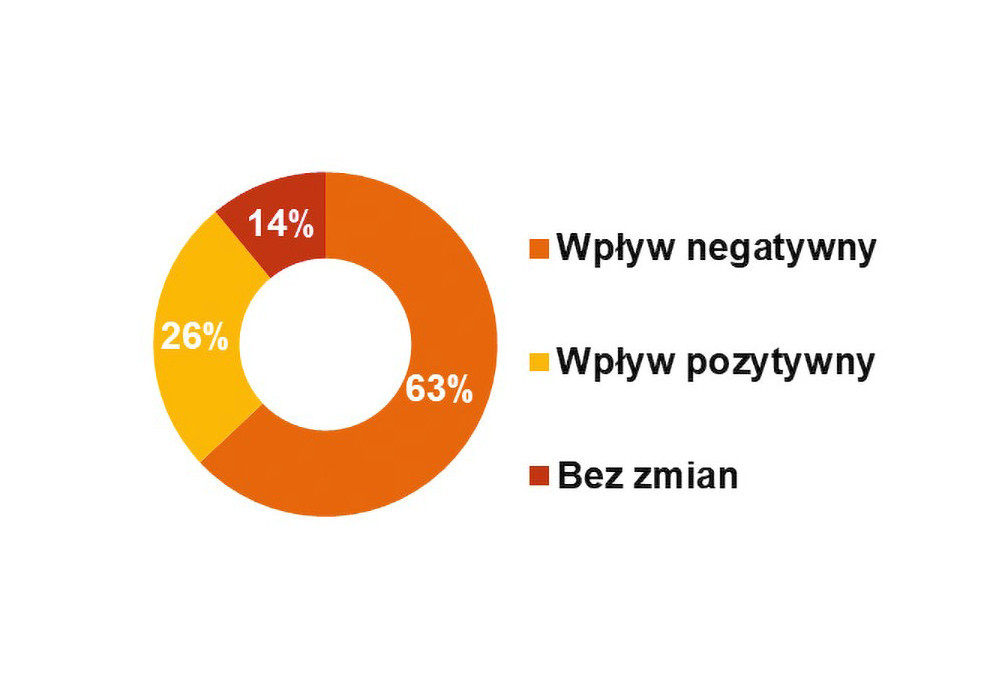

Wpływ pandemii raczej negatywny

Analizując wypowiedzi respondentów ankietowanych przez redakcję w zakresie wpływu pandemii na biznes związany ze sprzedażą paneli operatorskich oraz komputerów panelowych, w większości przypadków spotkaliśmy się z oceną negatywną. Blisko 2/3 ankietowanych stwierdziło, że wpływ ten był szkodliwy. Ocena dotyczyła jednak nie tyle zapotrzebowania na same panele i na automatykę z nią związaną, co bardziej zjawisk towarzyszących pandemii. Wśród nich w pierwszej kolejności wymienić należy problemy z łańcuchami dostaw i nadążaniem popytu za podażą. W wielu branżach, ze względu na niepewność, wstrzymano też inwestycje wiążące się z modernizacją sprzętu i wymianą oraz zakupem paneli operatorskich.

Mimo wszystko, dość pokaźna grupa, bo prawie jedna trzecia badanych, oceniła wpływ pandemii na ich biznes pod kątem uzyskanych przychodów jako poprawiający sytuację firmy. Niektóre z branż, zwłaszcza te związane z medycyną i farmacją, odnotowały wzrost przychodów, co przełożyło się na prace modernizacyjne wykonywane przez ankietowane firmy oraz zapotrzebowanie na oferowane przez nie panele HMI.

Ogólny wzrost zainteresowania automatyzacją w przemyśle wynika także z doświadczeń z okresu lockdownu, kiedy miały miejsca utrudnienia w przemieszczaniu się pracowników i kwarantanny, na które udawali się pracownicy. W zakładach, w których ludzie obsługują jedynie maszyny i nie są zbyt liczni w hali produkcyjnej, łatwiej jest zapewnić ciągłość pracy. Daleko posunięta automatyzacja produkcji zabezpiecza zakład przed przestojami w czasie pandemii, co stanowi zachętę do inwestycji w linie całkowicie zautomatyzowane, w których panele HMI pełnią ważną funkcję.

Wartość rynku i preferencje klientów

Biorąc pod uwagę odpowiedzi respondentów, można ocenić wartość rynku paneli operatorskich i komputerów panelowych na około 140 mln złotych. Jednocześnie, zdaniem większości ankietowanych sytuacja w branży nieznacznie zmieniła się w porównaniu do tej w roku ubiegłym. O 5% przybyło ankietowanych oceniających sytuację rynkową doskonale (rok wcześniej nikt tak jej nie ocenił), ale także o 5% przybyło tych, którzy postrzegają kondycję rynku jako złą. Dominują jednak oceniający sytuację jako dobrą, których łącznie jest aż 81%.

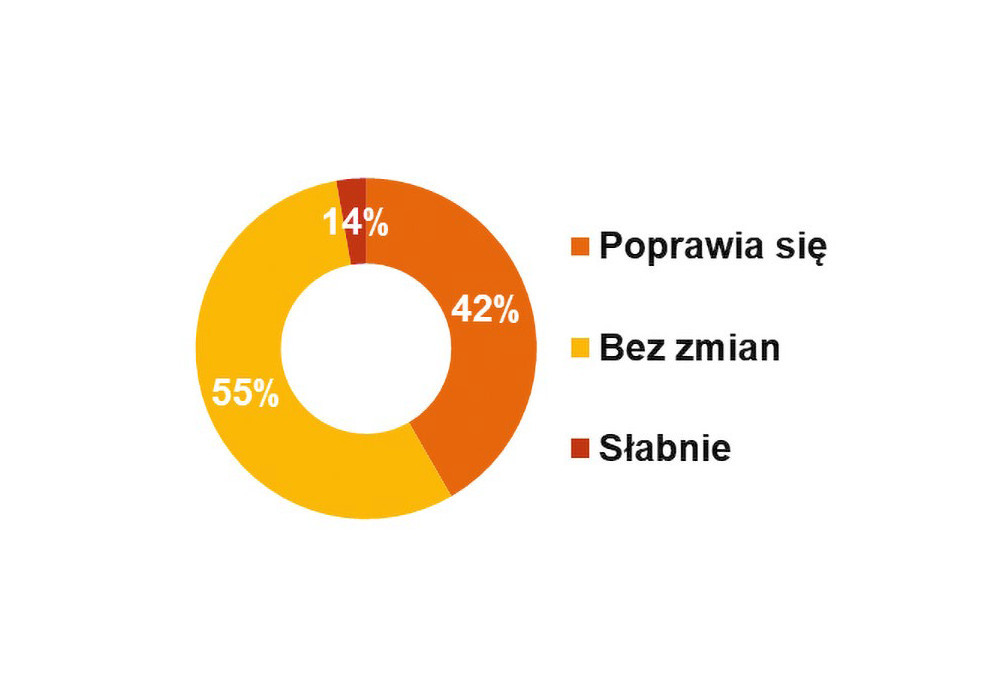

Dla większość ankietowanych koniunktura na rynku pozostaje bez zmian. Prawie połowa jest zdania, że mamy do czynienia z jej poprawą i przeważają oni nad pesymistami, których jest zaledwie 14 %. Niewielkie zmiany nastąpiły w ocenie stopnia konkurencyjności rynku. W małym stopniu wzrosła liczba ankietowanych postrzegających konkurencję w branży jako silną (jest ich obecnie 62%).

Dokładnie tak samo jak w poprzednim badaniu największym popytem cieszą się HMI małe i kolorowe. Zainteresowanie tymi modelami nie zmieniło się na przestrzeni ostatniego roku. Na drugim miejscu znajdują się HMI z dużymi ekranami powyżej 10 cali. Z roku na rok spada zainteresowanie HMI monochromatycznymi. Komputery panelowe utrzymały swoją pozycję rynkową z ostatniego roku.

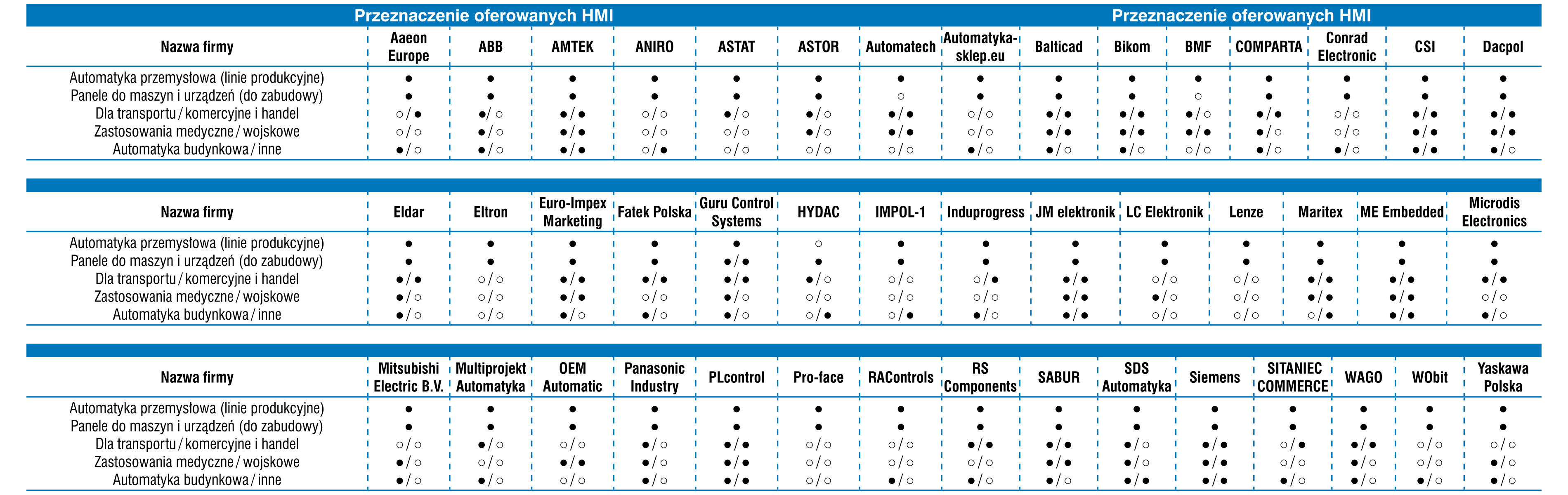

Główni odbiorcy paneli operatorskich i komputerów panelowych to przemysł i automatyka (97%). Prawie ten sam udział przypadł sektorowi produkcji maszyn wraz z OEM (82%). Silną pozycję w sprzedaży mają także: automatyka budynkowa (47%), energetyka (42%) oraz logistyka (42%). Do niszowych zaliczyć można rozwiązania konsumenckie (8%) oraz wojsko i zastosowania specjalne (8%).

Wśród najważniejszych dla klientów cech rozwiązań HMI ankietowani wymieniali interfejsy i komunikację (94%) oraz atrakcyjną cenę (88%). Istotne są także takie parametry jak długotrwała współpraca z dostawcą (72%), dobra obsługa posprzedażna (63%). Nieco mniej ważne, ale wciąż istotne są dla klientów cechy techniczne paneli oraz komputerów, to: wydajność obliczeniowa i parametry obrazu (po 50%). Do cech najmniej wpływających na wybory podejmowane przez klientów należą certyfikaty urządzeń (25%) oraz funkcja wielodotykowości interfejsu, którą wskazało zaledwie 28% respondentów.

Michał Jurek

|

Problemy z zaopatrzeniem w podzespoły

Do najważniejszych problemów wymienianych przez respondentów w ostatnim badaniu należały:

- długie terminy dostaw,

- zmiany kursów walut i wzrost kosztów transportu,

- problemy z dostępnością podzespołów/ komponentów półprzewodnikowych ze względu na pandemię,

- brak standaryzacji,

- wciąż często stosowane starsze systemy sterowania, które uniemożliwiają podłączenie do nich nowoczesnych paneli HMI,

- produkty low-cost niespełniające wymogów przemysłowych, presja cenowa.

Warto zwłaszcza pochylić się nad najczęściej wymienianymi w ankiecie problemami, których wspólny mianownik stanowi niedobór półprzewodników i związane z nim załamanie się łańcuchów dostaw. Przyczyn dysproporcji między podażą a popytem jest wiele: od występujących w 2021 roku naturalnych klęsk żywiołowych (susza na Tajwanie i śnieżyce w Teksasie), mających wpływ na moce produkcyjne producentów układów, poprzez znane wszystkim problemy logistyczne w trakcie pandemii, wzrost kosztów transportu, wzrastające zapotrzebowanie na układy graficzne wykorzystywane do "kopania" kryptowalut, aż po problemy natury politycznej na linii Waszyngton– Pekin także rzutujące na niedostatki zaopatrzenia w chipy.

Jeszcze na początku ubiegłego roku analitycy byli zdania, że możliwości produkcyjne dostawców półprzewodników do końca 2021 roku dogonią wzrost popytu. Obecnie ci sami analitycy uważają, że światowy deficyt chipów może potrwać cały obecny rok, a być może przedłużyć się nawet na 2023. "Niedobór wynika z tego, że obecne wydatki na moc produkcyjną przyniosą efekty dopiero w przyszłości" – powiedział Malcolm Penn, dyrektor generalny Future Horizons. Na początku grudnia 2021 roku Deloitte przewidywał, że w 2022 nadal brakować będzie układów półprzewodnikowych, a czasy realizacji dostaw niektórych komponentów pozostaną wydłużone aż do 2023 roku. Czy tak rzeczywiście będzie – przekonamy się niebawem.

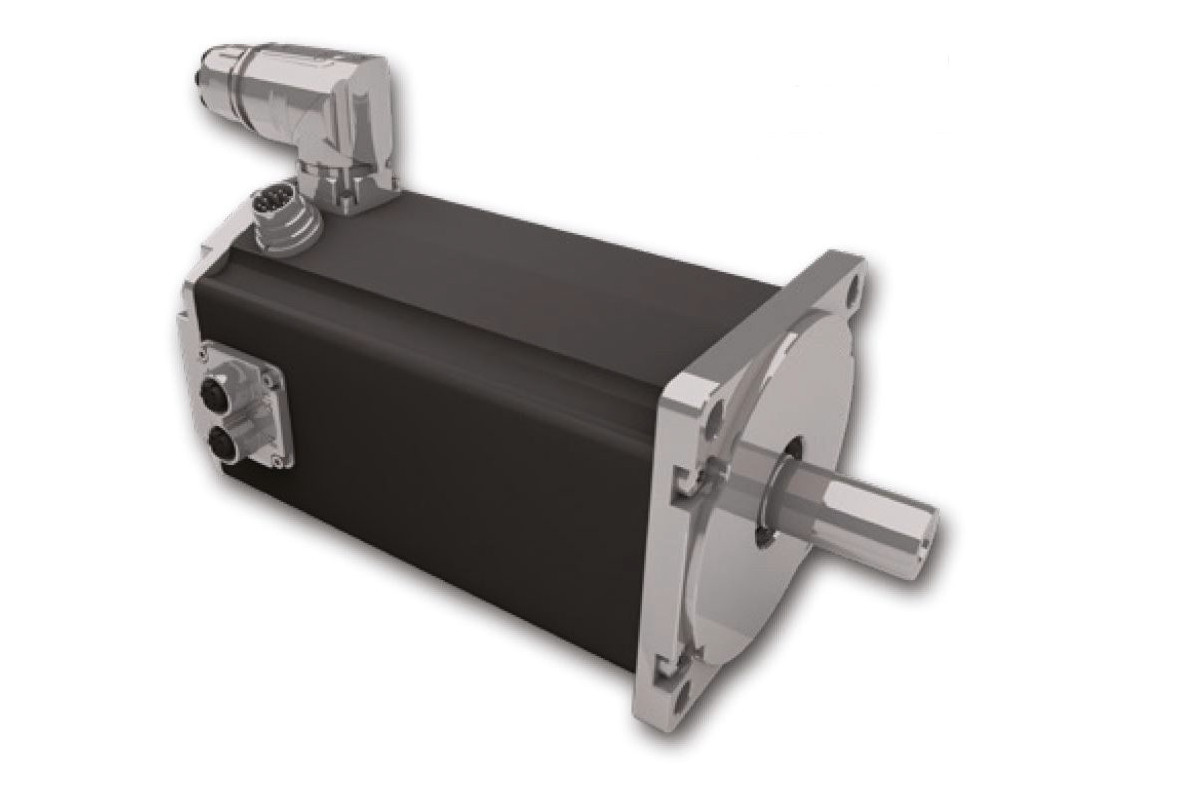

Technika serwonapędowa

Serwonapędy umożliwiają wykonywanie ruchów obrotowych oraz liniowych w aplikacjach, gdzie wymagana jest duża dynamika działania, precyzyjne pozycjonowanie i częste zmiany szybkości ruchu. Mogą one również realizować obroty z zadaną prędkością i o określony kąt, a także utrzymywać ustaloną pozycję. Stąd też rozwiązania Motion Control stosowane są w wielu maszynach precyzyjnych, w systemach wykonujących złożone ruchy (np. obrabiarkach), a także wszędzie tam, gdzie konieczna jest synchronizacja pracy wielu osi.

Branża związana z produkcją i dystrybucją omawianych produktów przeżywała w ostatnich latach zmiany podobne, jak miało to miejsce w przypadku innych sektorów rynku automatyki przemysłowej. W momencie wystąpienia pandemii dynamicznie spadło zapotrzebowanie m.in. na maszyny produkcyjne, zmniejszył się popyt ze strony branży motoryzacyjnej, lotniczej oraz meblowej – w efekcie również w sektorze serwonapędowym wystąpiło spowolnienie. Było ono jednak tymczasowe, zaś rynek ten szybko powrócił do wzrostów. Zdaniem wielu dostawców w szczególności w 2021 roku obserwować można było ogromne zwiększenie popytu przy jednoczesnym wydłużeniu się czasów dostaw oraz wzroście cen. Dzisiaj sytuacja jest już bardziej stabilna, choć nadal z pewną dominacją strony popytowej.

Piotr Sodulski

|

Rosnąca popularność i powszechność serwonapędów

W badaniu ankietowym zapytaliśmy dostawców o rozwój, stan oraz perspektywy rynku. Zapytaliśmy również o to, jak wygląda dzisiaj popularność i możliwości stosowania serwonapędów w odniesieniu do aplikacji, gdzie dotychczas używane były tradycyjne napędy i silniki elektryczne. Poniżej przedstawiamy zestawienie wybranych komentarzy.

Branża związana z serwonapędami rozwija się, zaś popularność tych urządzeń rośnie. "Serwonapędy stały się dużo bardziej popularne, ponieważ tworzone rozwiązania są coraz bardziej inteligentne i precyzyjne. Znajdujemy się w procesie ciągłego wzrostu popularności serwonapędów, istnieje ogromna liczba miejsc, gdzie jeszcze znajdą one zastosowanie. Jesteśmy jeszcze na wczesnym etapie rozwoju tego rynku" – komentuje ten temat Łukasz Tomaszek z firmy Multiprojekt Automatyka. "Dziś w miejscu, gdzie powinno stosować się serwonapęd ze względu na wymagania aplikacji, używany jest właśnie serwonapęd. Nikt już nie próbuje rozwiązań zastępczych. Wynika to z dostępności i kosztów tych urządzeń oraz coraz większej wiedzy inwestorów i integratorów" – uważa Michał Jurek z ANIRO. Również zdaniem innych wypowiadających się osób, m.in. z SEW-Eurodrive Polska, mamy do czynienia z rosnącą popularnością serwonapędów, co wynika z konieczności poprawy efektywności produkcji i rosnących wymagań ekologicznych. Serwonapędy niewątpliwie stają się też coraz bardziej dostępne cenowo – w porównaniu ze standardowymi napędami AC.

Jeżeli chodzi o drugi z wymienionych tematów, tj. porównanie branży serwonapędowej z tą związaną z klasycznymi napędami elektrycznymi, to pojawiło się tu sporo odpowiedzi wskazujących na daleko idącą popularyzację urządzeń serwo. Takich wskazań było więcej niż w poprzednich edycjach analiz. "Serwonapędy są równie popularne co przemienniki częstotliwości AC, a ich zastosowanie zależy od specyfiki aplikacji. Ponadto w wielu systemach zawierających oba rozwiązania skutecznie mogą one pełnić funkcję napędów silników indukcyjnych, dzięki czemu można odzyskać część energii (wspólna szyna DC z serwonapędami) oraz zunifikować sprzętowo aplikację" – komentuje ten temat Tomasz Trojanowski, przedstawiciel RAControls.

Zdaniem Marcina Sroczyńskiego z Mitsubishi Electric Europe rozwiązania serwonapędowe w części aplikacji wypierają silniki krokowe oraz typowe przemienniki częstotliwości. Powodem tego jest fakt, że "produkcja przemysłowa wymaga krótkoseryjności i zmienności – serwonapędy zapewniają dużą elastyczność i możliwość prostego, szybkiego przezbrojenia". Z kolei Joanna Sławińska-Tupaj z firmy WObit dodaje, że "z uwagi na spadek cen popularność serwonapędów rośnie i w wielu przypadkach silniki indukcyjne z falownikiem są wypierane, bo za niewiele większy lub podobny koszt można mieć dużo prostsze (pod względem utrzymania parametrów) rozwiązanie". Można też stwierdzić, z czym jest zgodny respondent z MPL System, że serwonapędy coraz częściej wypierają siłownikowe napędy pneumatyczne – "szczególnie dzięki wprowadzaniu przez renomowanych producentów na rynek serwonapędów tańszych o uproszczonej funkcjonalności".

Do tematu odnoszą się też przedstawiciele innych firm. "Serwonapędy stają się coraz bardziej popularne i ze względu na ich zalety w aplikacjach wymagających dużej precyzji oraz dynamiki będą coraz częściej zastępować przemienniki częstotliwości. Rynek z roku na rok jest coraz bardziej dojrzały, stabilny" – mówi Mateusz Pijanowski z firmy ASTOR. "Aktualnie serwonapędy są chętnie wybieranym rozwiązaniem do aplikacji wymagających precyzji i szybkości. Tam, gdzie nie chodzi wyłącznie o cenę komponentów, tam wybierane są serwonapędy zamiast sterowania z przetwornicami AC i prostym pozycjonowaniem" – to z kolei opinia Tomasza Śliwakowskiego, przedstawiciela firmy Amtek.

W odpowiedziach pojawiło się też kilka komentarzy o nieco innym wydźwięku. "Silniki serwo wypierają tradycyjne silniki asynchroniczne w wielu branżach, ale ze względu na ich wysoki koszt dla dużych mocy pozostaną popularne głównie w branży maszynowej, a przez to napędy serwo nie będą raczej tak popularne, jak obecnie są przemienniki AC" – to jedna z takich opinii. Podobnie wypowiada się Maciej Petela z firmy HYDAC, który stwierdza, że "na obecnym etapie popularność serwonapędow jeszcze ustępuje miejsca rozwiązaniom opartym na typowych przemiennikach częstotliwości. Głównym powodem jest cena i jej stosunek do korzyści. Ale tendencja jest jasna, jest nią coraz bardziej powszechne stosowanie serwonapędów". Można mieć pewność co do tego, że postępujący rozwój aplikacji pod względem zaawansowania wymusza stosowanie coraz bardziej rozbudowanych systemów automatyki, w tym również do sterowania ruchem – stwierdza Arkadiusz Sulenta, przedstawiciel firmy Elmark Automatyka. Jednocześnie dodaje: "w najbliższych latach rozwój rynku zachodniego (m.in. implementacja Przemysłu 4.0) wymusi na polskich producentach stosowanie bardziej zaawansowanych układów sterowania ruchem, co znajdzie przełożenie we wzroście zainteresowania serwonapędami".

My natomiast możemy podsumować, że rynek jest zróżnicowany i taki w kolejnych latach z pewnością pozostanie. Technika serwonapędowa staje się dla polskich odbiorców coraz bardziej dostępna, a omawiane urządzenia są stosowane coraz częściej – i jest to niewątpliwie trend długoterminowy.

Co jest i będzie ważne?

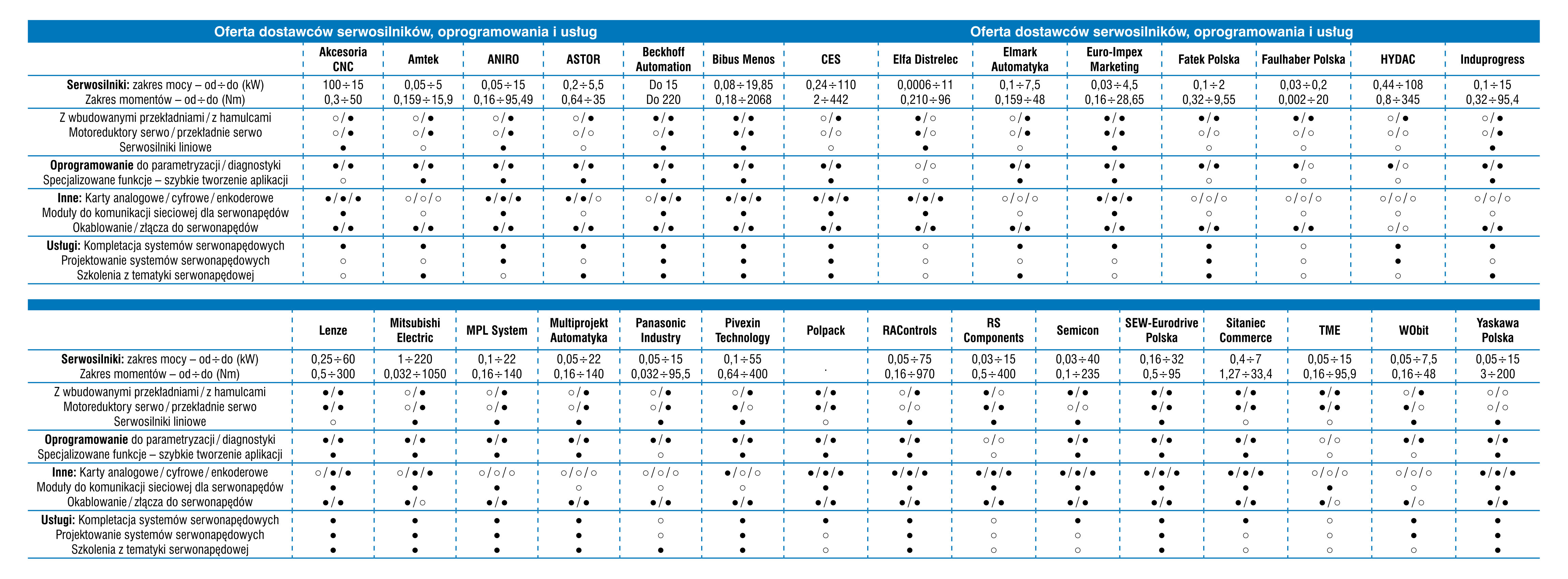

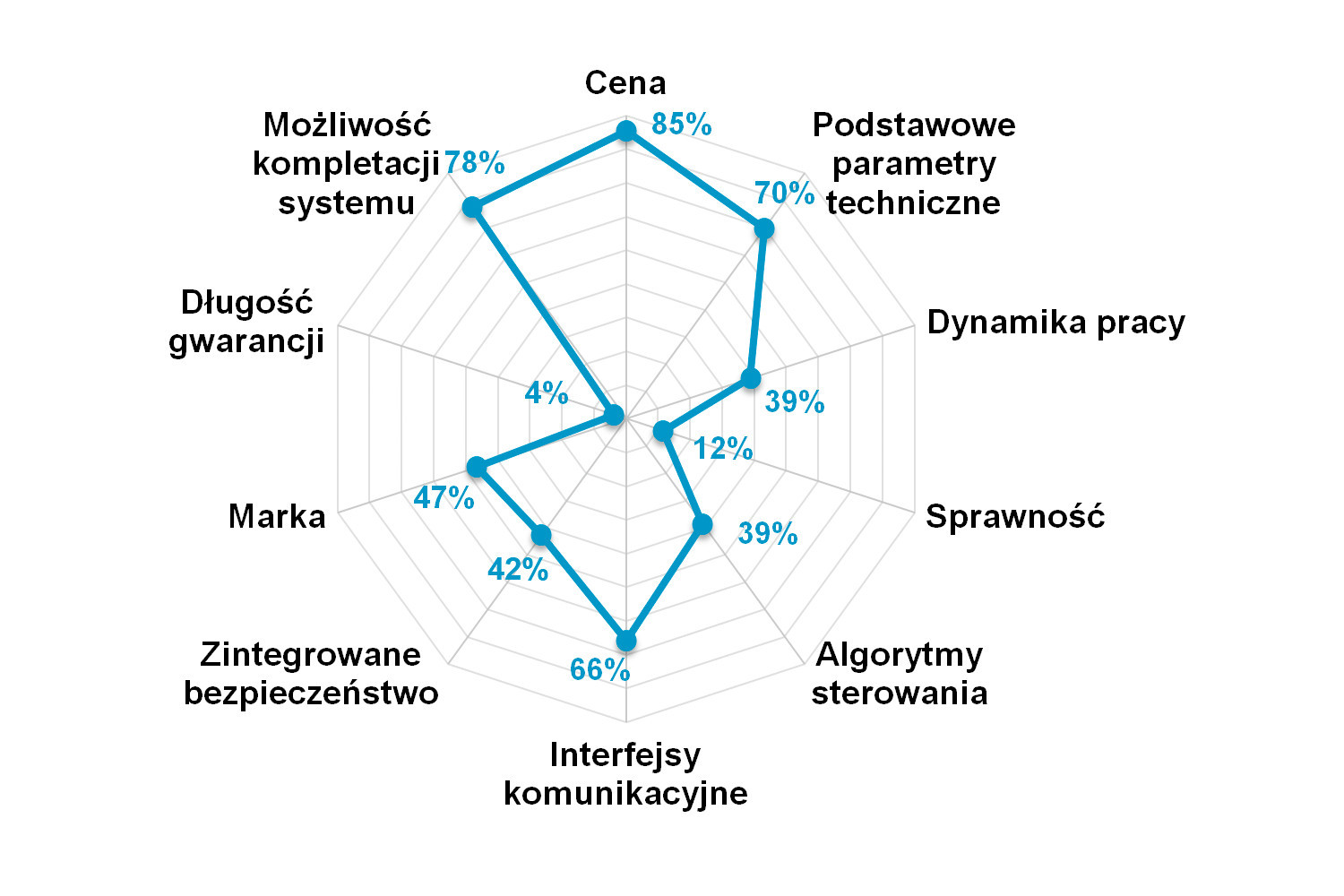

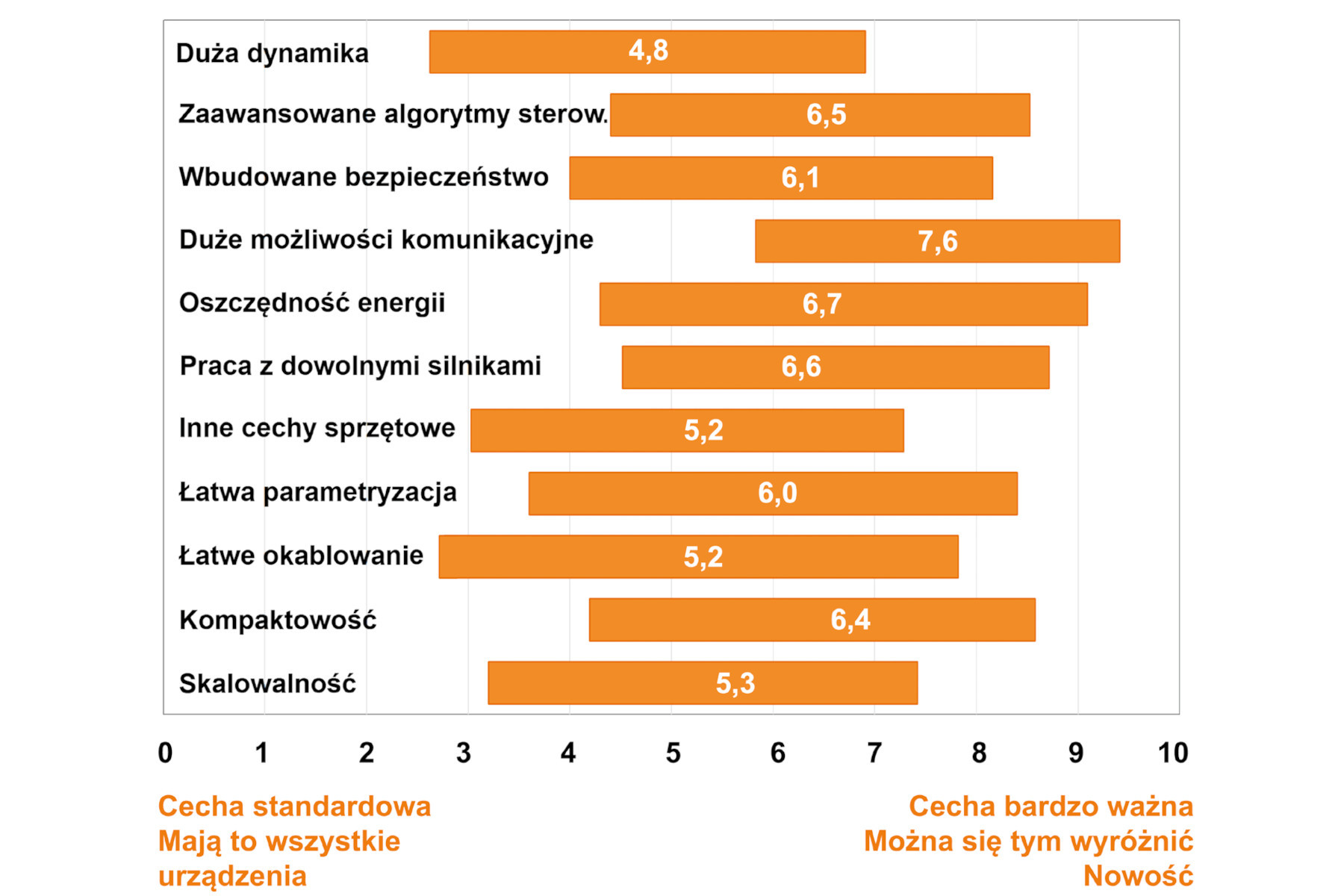

Serwonapędy przez lata uznawane były za produkty zaawansowane, ale też relatywnie drogie. Dzisiaj wymogi nabywających je klientów niezmiennie dotyczą przede wszystkim atrakcyjnej ceny zakupu oraz m.in.: spełniania parametrów technicznych, łatwości kompletacji systemu i dostępnych w serwonapędach interfejsów komunikacyjnych. Wskazania te uzyskały najwięcej głosów respondentów. Kolejne istotne dla lokalnych odbiorców cechy to: dynamika pracy, stosowane algorytmy sterowania, zintegrowane bezpieczeństwo oraz marka. Zaprezentowana statystyka ma charakter zbiorczy i można spodziewać się, że zależenie od aplikacji, rodzaju tworzonej maszyny i wymogów odbiorców końcowych jej zawartość będzie różna.

Omawiana branża jest niewątpliwie przyszłościowa, zaś sektor serwonapędowy stanowi rynek o dużym potencjale rozwojowym. Sprzyjają temu rosnące wymogi producentów maszyn i ich odbiorców, a także podaż samych urządzeń oraz ich popularyzacja wśród projektantów. Kluczowe przyszłe aplikacje serwonapędów oraz branże, do których trafiały będą maszyny z serwonapędami, to sektory: metalowy, obraOmawiana branża jest niewątpliwie przyszłościowa, zaś sektor serwonapędowy stanowi rynek o dużym potencjale rozwojowym. Sprzyjają temu rosnące wymogi producentów maszyn i ich odbiorców, a także podaż samych urządzeń oraz ich popularyzacja wśród projektantów. Kluczowe przyszłe aplikacje serwonapędów oraz branże, do których trafiały będą maszyny z serwonapędami, to sektory: metalowy, obrabiarkowy (CNC), motoryzacyjny, spożywczy, a także opakowaniowy i generalnie maszynowy. W zestawieniu pojawiły się też branże: poligraficzna, elektroniczna i przemysł drzewny, choć były rzadziej typowane niż te poprzednie. Porównując statystykę z poprzednimi analizami publikowanymi w APA, można w tym przypadku mówić o zmianach o charakterze kosmetycznym.

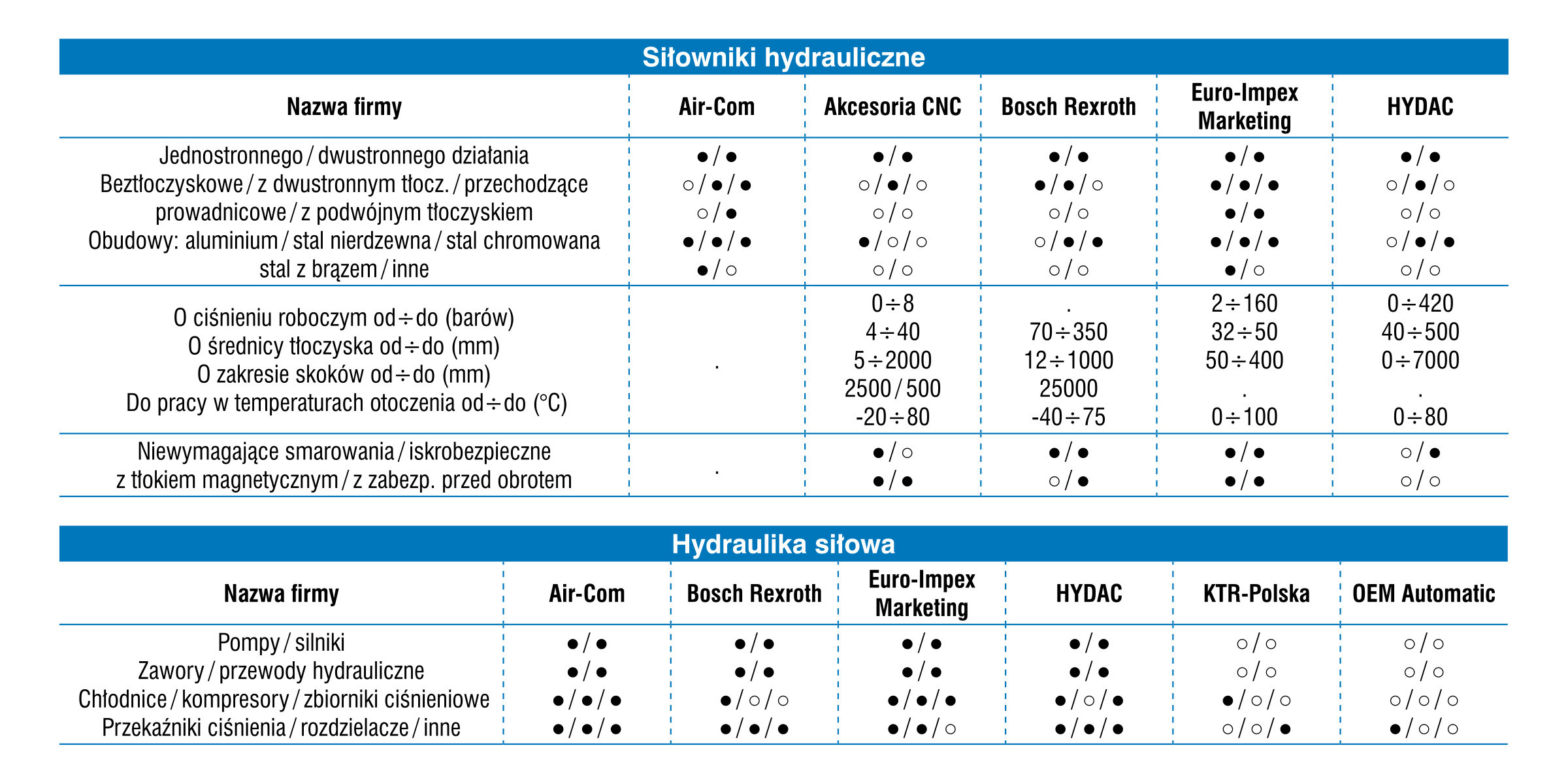

Elementy wykonawcze, pneumatyka, hydraulika

Automatyzacja i robotyzacja procesów produkcyjnych, praca maszyn roboczych, zdalna kontrola klap wentylacyjnych – wiele tych i podobnych im zadań byłoby niemożliwych bez elementów wykonawczych. W przemyśle stosowane są różne rodzaje siłowników: pneumatyczne, hydrauliczne oraz elektryczne, a także szeroka gama osprzętu do nich. Jednocześnie branże związane z ich dystrybucją stanowią odmienne od siebie rynki – zarówno pod względem klientów, jak też wielkości i tempa rozwoju. Przedstawiamy wyniki nowego badania, które przynosi ich ciekawy obraz w postpandemicznej rzeczywistości

Jeżeli chodzi o aplikacje elementów wykonawczych oraz ich typowych odbiorców, to wyniki uzyskane w ostatnim badaniu ankietowym nie różnią się znacząco od tych publikowanych w latach poprzednich. Mamy tutaj do czynienia przede wszystkim z dwoma głównymi grupami odbiorców – klientami końcowymi (zakłady przemysłowe z różnych sektorów) oraz producentami maszyn. Ci pierwsi kupują elementy wykonawcze, zawory i pokrewne podzespoły zarówno na potrzeby utrzymania ruchu i serwisu, jak też modernizacji oraz rozbudowy istniejących instalacji. W przypadku większych zakładów wdrożenia mogą być wykonywane przez znajdujące się w nich zespoły automatyki lub zewnętrzne firmy zajmujące się integracją systemów.

Odnośnie do producentów maszyn, to w tej kategorii zagregowano zarówno wytwórców typowych maszyn produkcyjnych, jak też podnośników, wind czy przykładowo bram. Dwie kolejne grupy to integratorzy systemów oraz producenci pojazdów (szynowych, budowlanych, rolniczych, roboczych, śmieciarek, pługopiaskarek i innych). Należy dodać, że każda z grup produktów ma specyfikę zastosowań, co powiązane jest z cechami samych siłowników.

Wymogi klientów

Polscy odbiorcy siłowników, zaworów i pokrewnych produktów w swoich decyzjach zakupowych kierują się wieloma kryteriami, aczkolwiek dominującym pozostaje cały czas cena (72% wskazań). Niewątpliwie wynika to z charakteru samych produktów oraz cech branży. Omawiany rynek charakteryzuje duża liczba działających na nim dostawców i związana z tym podaż produktów, co w naturalny sposób sprzyja konkurencji cenowej. Również same produkty, poza innowacjami takimi jak np. zintegrowane z napędami elektrycznymi wyspy zaworowe, również należą do wyrobów dosyć standardowych, a w każdym razie takich, które na pierwszy rzut oka są do siebie podobne.

Stąd też dostawcy często przenoszą dyskusje z klientami na obszary dotyczące parametrów technicznych (60% wskazań), niezawodności (62%), czasu dostawy czy też możliwości dostarczenia kompletnej aplikacji, w tym obejmującej elementy niestandardowe. Jest to jak najbardziej słuszne, bo nie tylko pozwala na wyróżnienie się na rynku, ale kryteria te należą też do wysoce istotnych dla klientów.

Odbiorcy szukają ponadto produktów jakościowych i niezawodnych (58%), co wprost wynika z charakteru tworzonych przez nich aplikacji. W maszynach czy na liniach produkcyjnych elementy wykonawcze są z jednej strony obciążone mechanicznie i pracują w warunkach narażeń środowiskowych, z drugiej zaś przerwa w ich działaniu na skutek awarii może wiązać się z zatrzymaniem odcinka instalacji technologicznej, a więc też kosztami. Z tych powodów oszczędność na zamienniku i zastosowanie wyrobu od producenta o niewiadomej reputacji jest często odrzucane już na wstępie procesu wdrożeniowego.

Wybór produktów markowych (52%) jest też często podyktowany możliwością stworzenia kompletnego systemu sterowania i wykonawczego z komponentów jednego dostawcy. Jego integracja ma zazwyczaj miejsce po stronie klienta – czy to wytwórcy maszyn, czy przykładowo integratora systemów, dla których istotna jest szybkość i łatwość uruchomienia docelowego układu. Stąd też ważnym wymogiem jest kompleksowość asortymentu, a tę zazwyczaj gwarantują producenci specjalizujący się w omawianej tematyce. Część przedsiębiorstw oferuje też produkcję na zlecenie – dotyczy to szczególnie siłowników, w przypadku których wykonania katalogowe nie zawsze pasują odbiorcom pod względem wymiarów czy też innych parametrów.

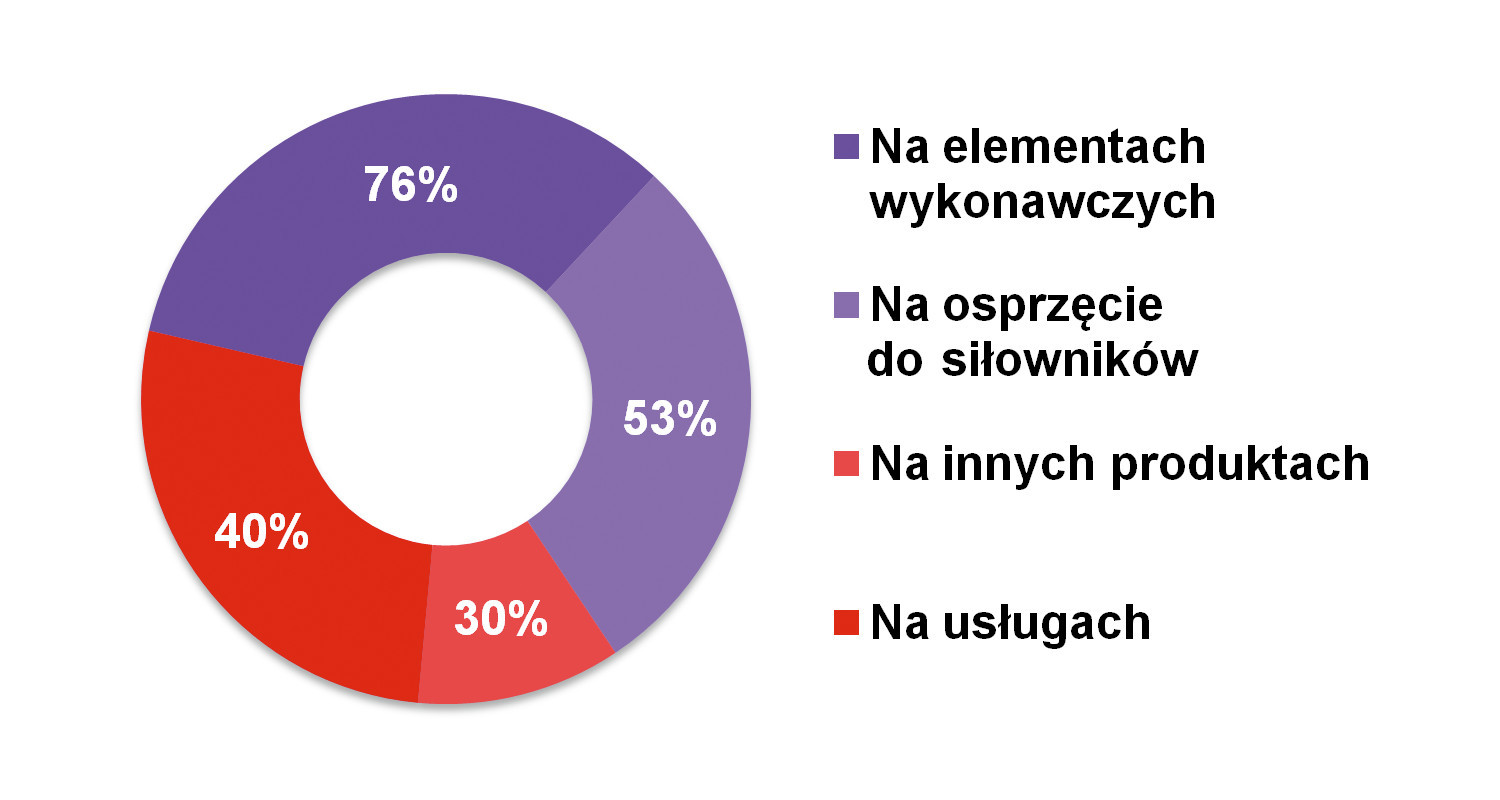

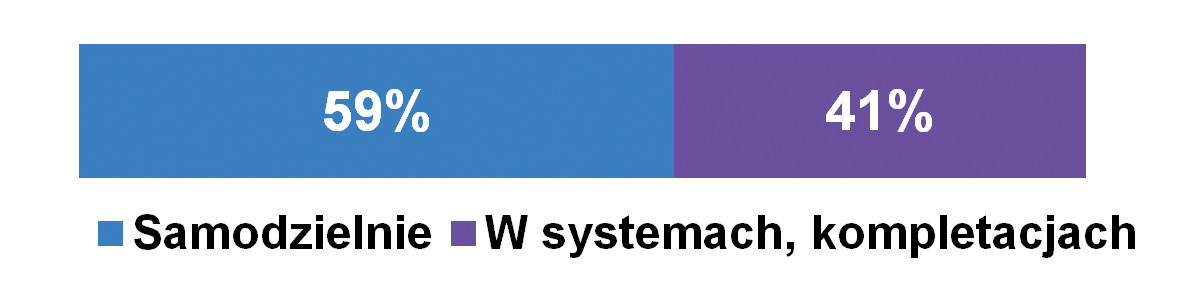

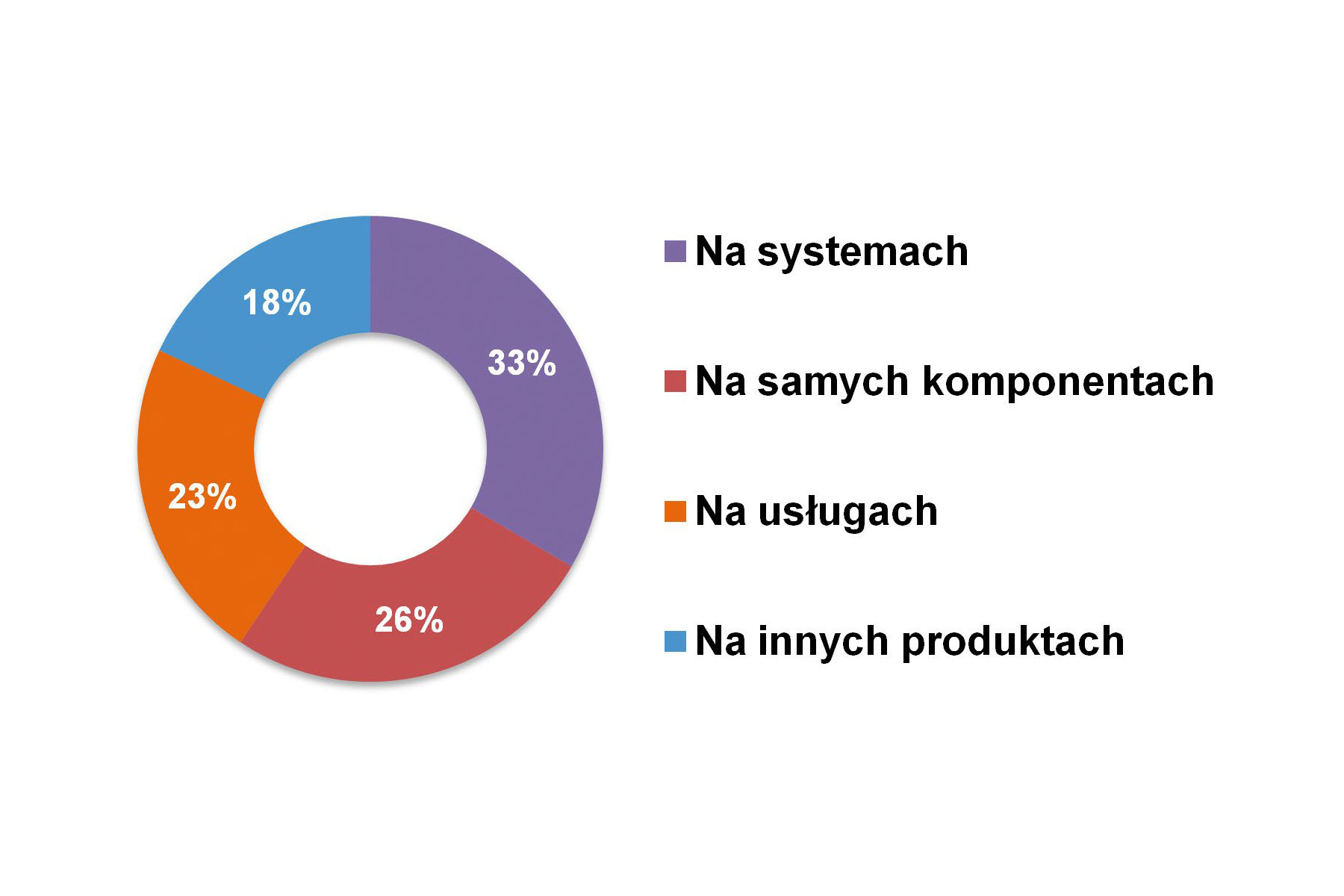

W badaniu zapytaliśmy również producentów i dystrybutorów o to, na czym w rzeczywistości zarabiają. O ile bowiem elementy wykonawcze stanowią dla wielu z nich rdzeń oferty, o tyle biznes w omawianych branżach związany jest też z dostarczaniem osprzętu do siłowników – a takiego jest szczególnie dużo w przypadku wersji pneumatycznych i hydraulicznych. Do tego dochodzą układy sterowania i inne produkty z omawianego zakresu. Udział każdej z kategorii jest spory. Co ciekawe – wyniki te są od lat dosyć stałe. Respondentów zapytaliśmy również o to, czy ich zdaniem elementy wykonawcze sprzedają się samodzielnie, czy jako kompletacje oraz większe systemy. W tym przypadku odpowiedzi ułożyły się w proporcji 59% do 41%.

Kim są dostawcy?

Wśród przedsiębiorstw działających na omawianych rynkach wyróżnić można przede wszystkim: producentów zagranicznych, którzy są u nas obecni poprzez swoje oddziały lokalne, firmy będące producentami polskimi oraz grupę podmiotów dystrybucyjnych. Chociaż zawarta w tej analizie nie jest bardzo długa, pakiet oferowanych u nas produktów jest praktycznie kompletny i nie odbiega od tych dostępnych na innych rynkach.

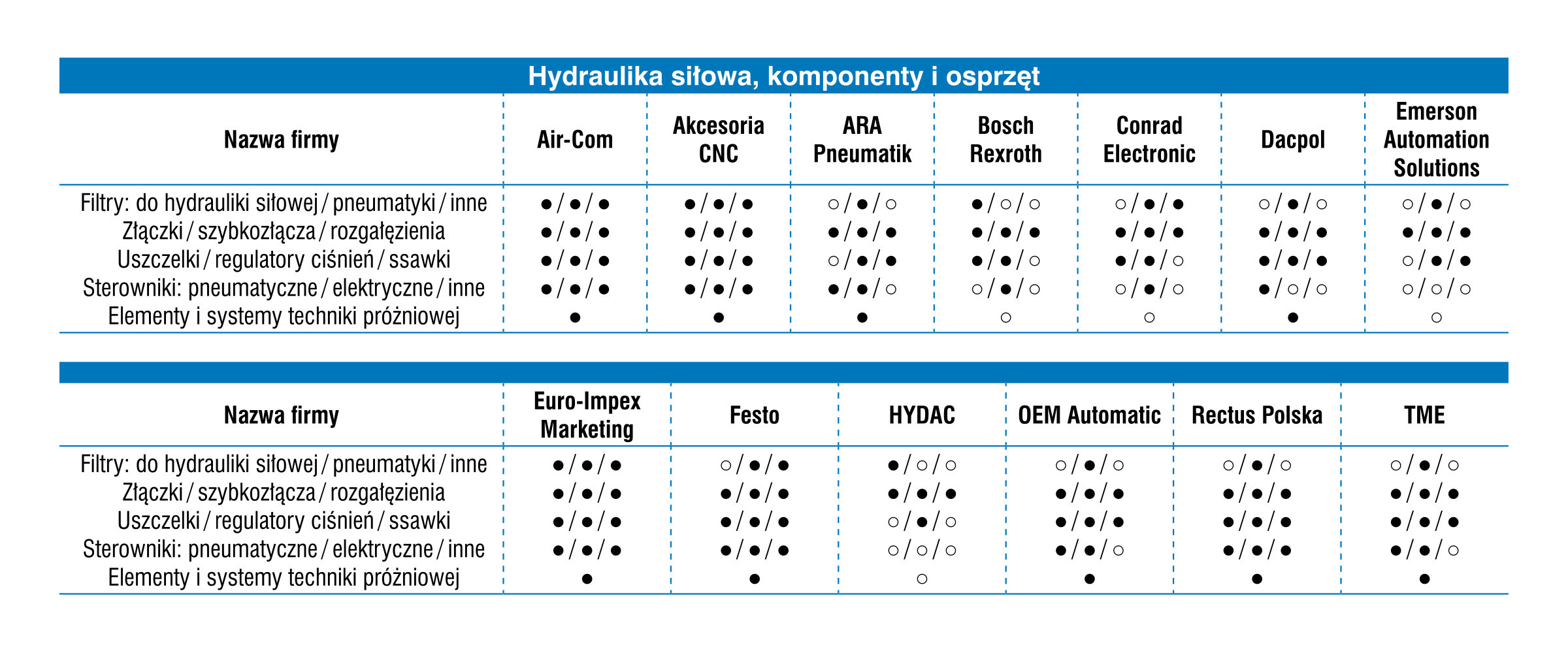

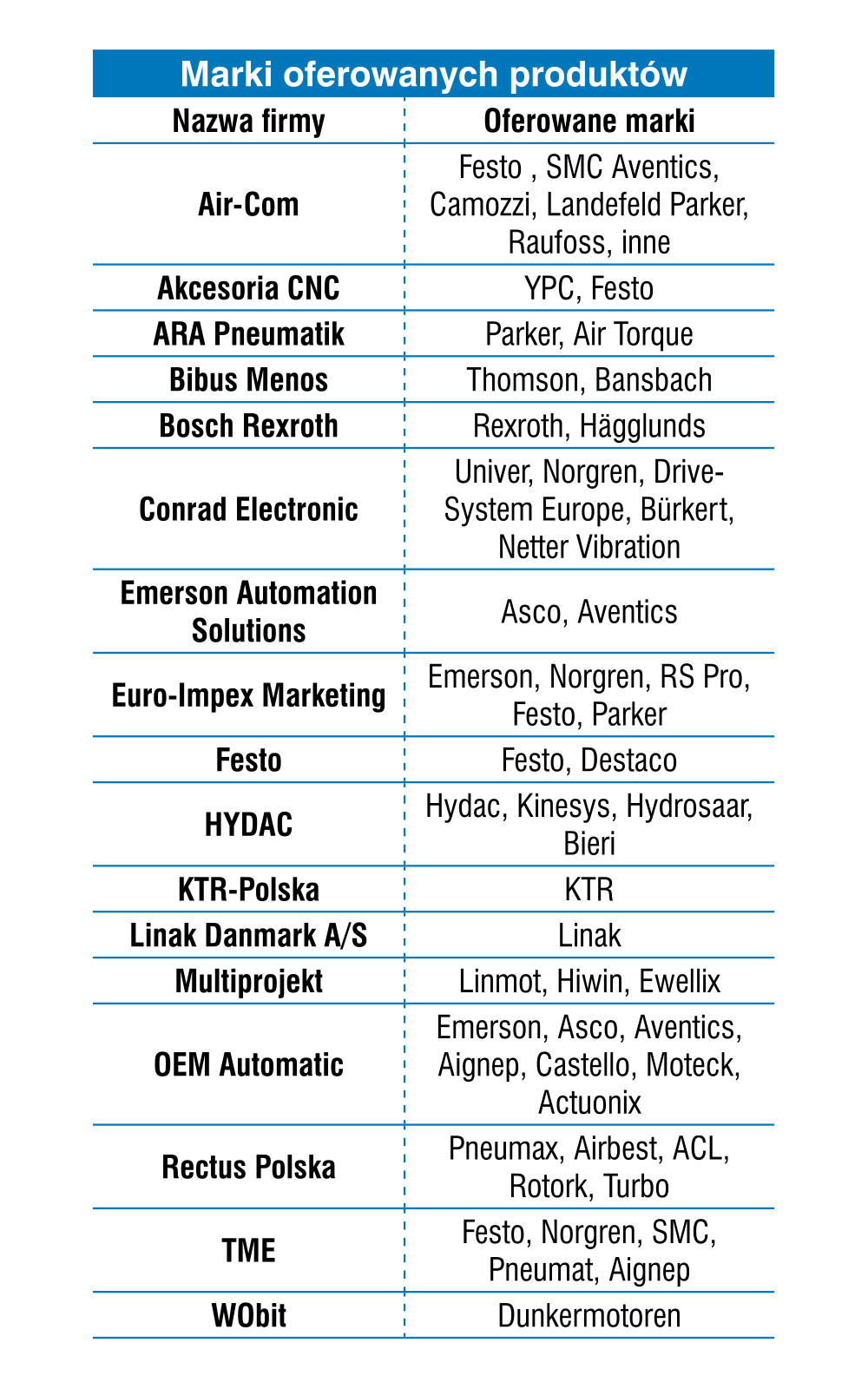

Jeżeli chodzi o pierwszą z wymienionych grup, dominują tu firmy zachodnioeuropejskie. Takimi są m.in. Bosch Rexroth (hydraulika siłowa, napędy elektryczne, sterowanie), Festo (pneumatyka i napędy elektryczne, mechatronika, sterowanie), IMI International (pneumatyka, zawory, siłowniki i inne produkty), a także Parker Hannifin Sales Poland (pneumatyka, hydraulika, zawory, pompy, napędy elektryczne), Hydac (hydraulika siłowa) oraz igus (bezsmarowe napędy liniowe i wiele innych produktów).

W przypadku producentów lokalnych mamy do czynienia z firmami o długiej historii działalności rynkowej, które specjalizują się głównie w hydraulice siłowej oraz produktach pneumatycznych. Do tych ostatnich należą przykładowo: Pneumat System, Prema, a także: Agromet ZEHS Lubań, FMB Bumar Hydroma, Hydrotor czy Ponar Wadowice. Finalnie ostatnią z grup, a więc dystrybutorów, można dodatkowo podzielić na dwie podgrupy. Takimi podmiotami są bowiem dystrybutorzy specjalistyczni – np. Bibus Menos, Rectus Polska, Multiprojekt i WObit, którzy oferują nie tylko produkty, ale też daleko idące doradztwo i usługi, a także grupa firm ogólnodystrybucyjnych (czyli m.in. dystrybutorzy katalogowi).

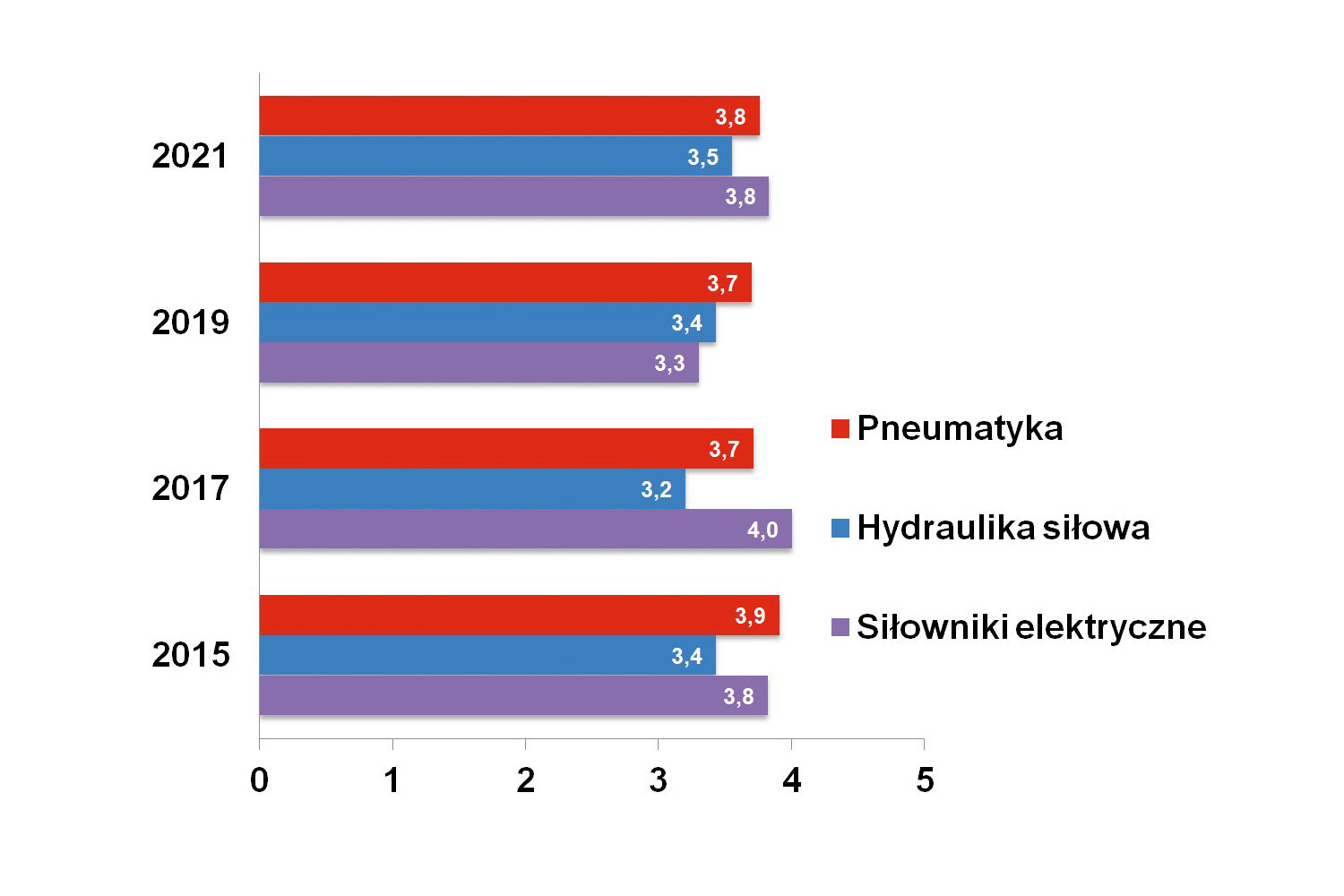

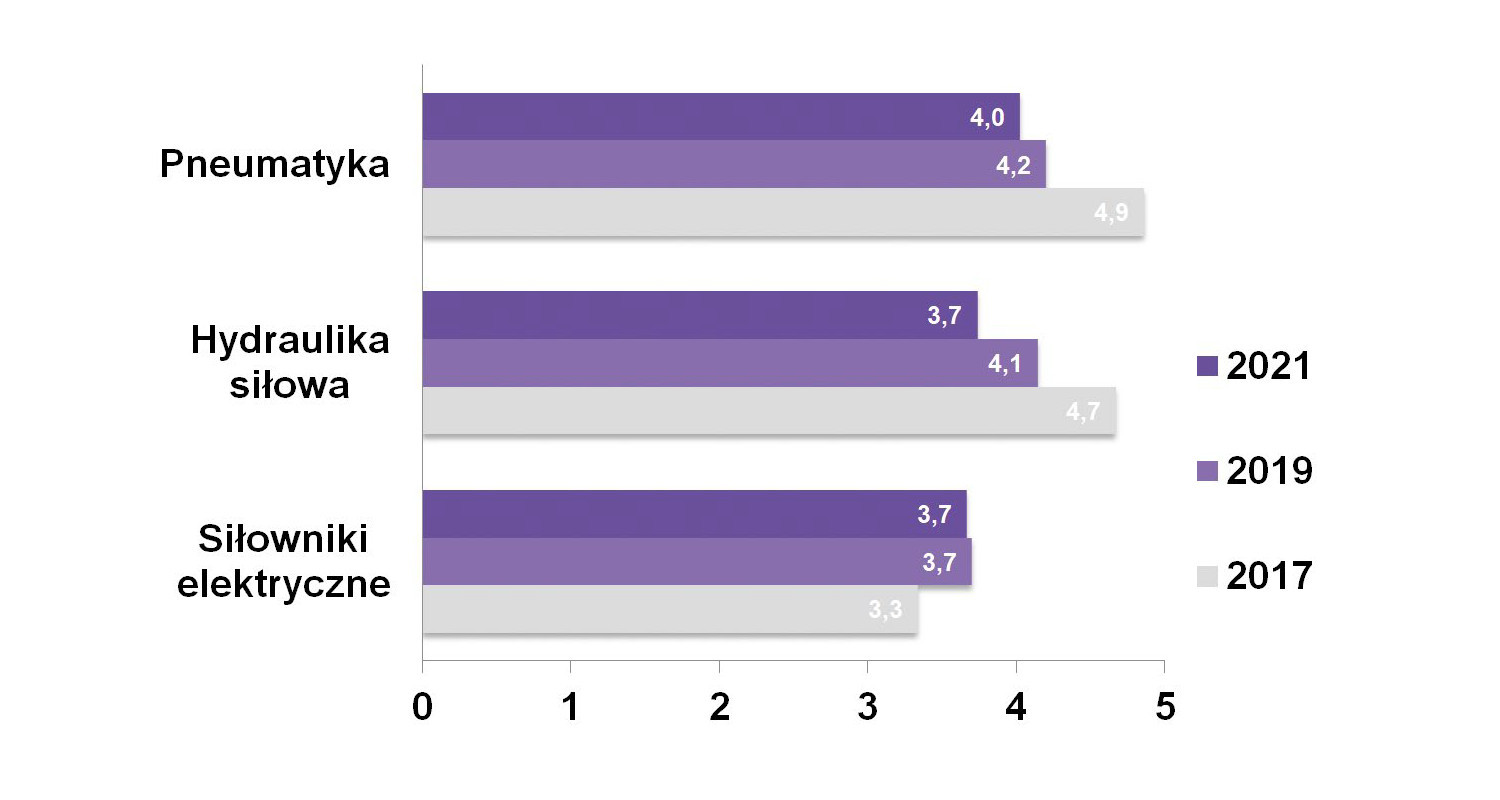

Omawiane rynki cechują się sporym nasileniem walki konkurencyjnej. W przypadku sektorów pneumatyki oraz hydrauliki siłowej respondenci dawniej oceniali ją na blisko 5 punktów, co oznaczało "bardzo duża". Od tych wyników odstawał obszar siłowników elektrycznych, czego powodem mogło być zarówno duże rozproszenie rynków końcowych obsługiwanych przez ich dostawców, jak też fakt, że sektor ten jest najmłodszym z trzech omawianych w analizie. Obecnie średnia dla każdego z rynków wyniosła około 4, co pozwala podsumować, że konkurencja jest tu cały czas duża.

Niezmienna popularność kilku marek

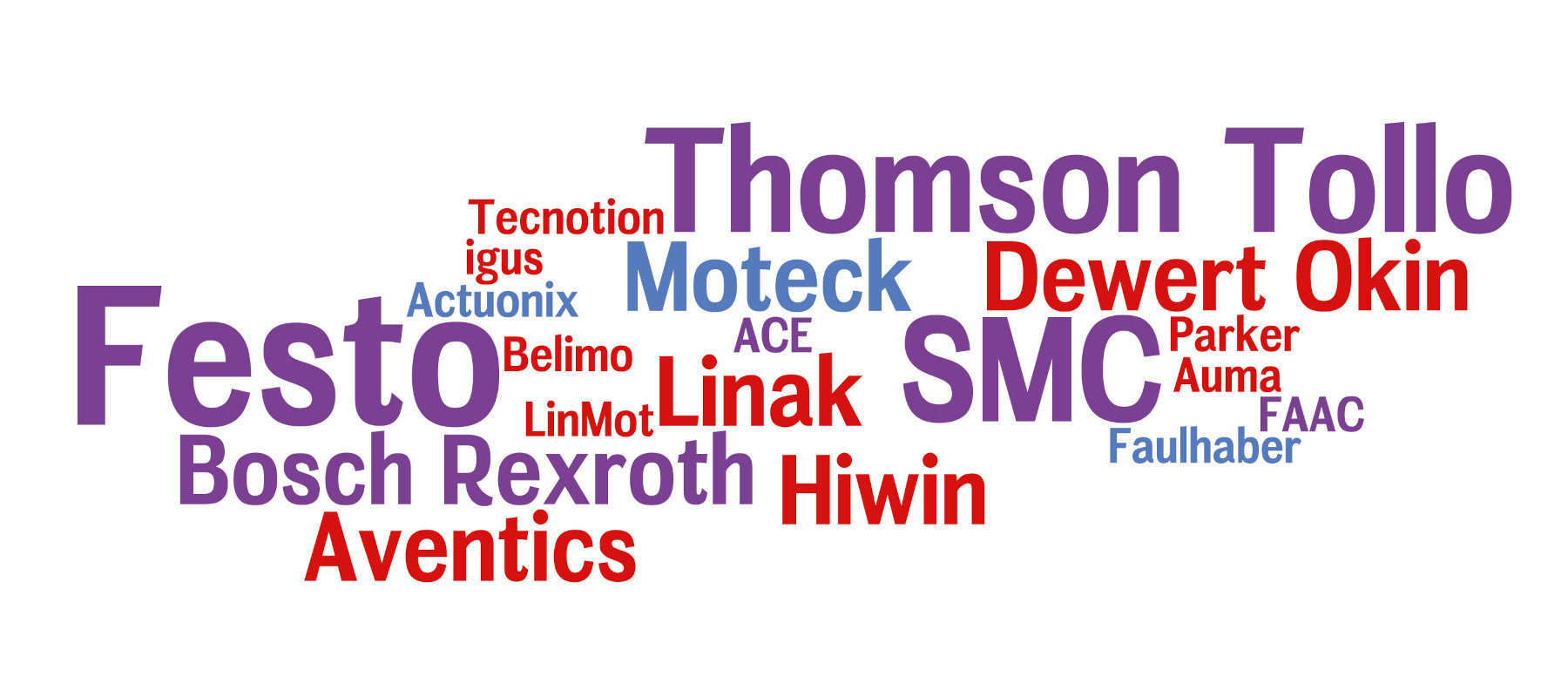

Jeżeli chodzi o popularność firm, to wyniki tegorocznego badania nie zaskakują. W przypadku produktów pneumatycznych liderem jest Festo – niemiecki producent szerokiej gamy elementów wykonawczych pneumatycznych i elektrycznych, zaworów i różnego osprzętu. Drugim najlepiej rozpoznawalnym dostawcą został ponownie japoński SMC Industrial Automation, zaś kolejne miejsca zajęły m.in. Aventics, IMI Norgren oraz Parker, Metal Work, Camozzi Automation. W zestawieniu znalazły się też firmy polskie, tj. Prema oraz Pneumat System.

Jeżeli chodzi o hydraulikę siłową, to zdecydowanymi liderami są tu: Parker oraz Bosch Rexroth, którzy oferują napędy hydrauliczne, hydraulikę siłową i wiele innych produktów (np. siłowniki elektryczne, napędy, układy sterowania, itd.). Popularnymi dostawcami są też m.in. Hydac oraz Festo.

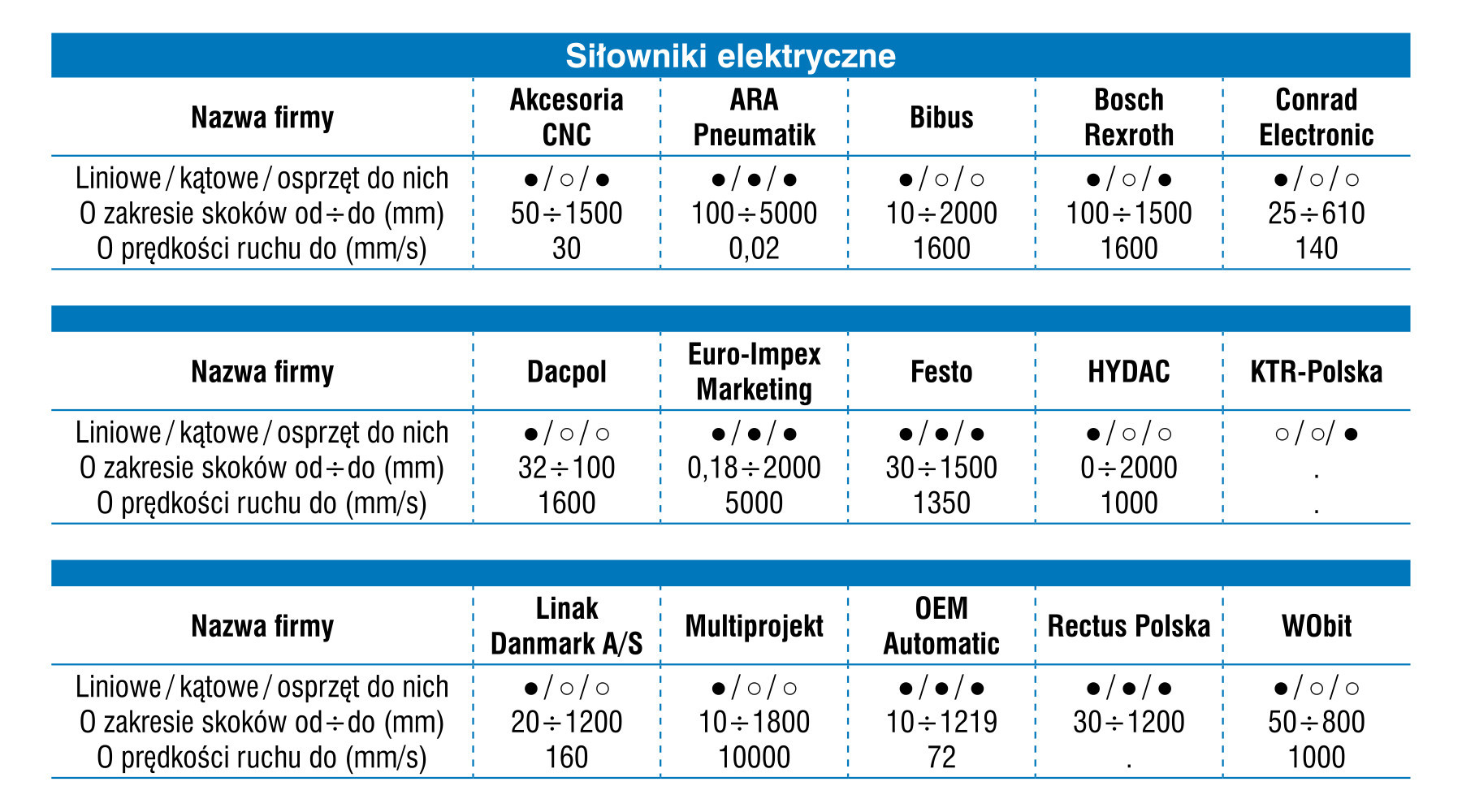

W zakresie siłowników elektrycznych grupa dostawców jest najbardziej zdywersyfikowana i obszerna. Znaleźć tu można zarówno podmioty specjalizujące się w napędach elektrycznych czy systemach pozycjonujących (np. Thomson Tollo, Linak, HIWIN), jak też przedsiębiorstwa oferujące innego rodzaju elementy wykonawcze (np. Bosch Rexroth, Festo, SMC, Parker, Aventics). Trudniej tu również wskazać liderów, a w każdym razie ich grupa jest większa niż w przypadku poprzednich rodzajów produktów.

W analizie tradycyjnie nie publikujemy wykresu czy innych informacji statystycznych związanych z markami zaworów, wysp zaworowych i podobnych produktów. Występują one zazwyczaj w systemach z elementami wykonawczymi, przez co wśród ich dostawców znaleźć można również wielu producentów siłowników. Należy też dodać, że prezentowane zestawienia stanowią ocenę popularności, rozpoznawalności marek na rynku krajowym, którą utworzono na bazie głosów respondentów redakcyjnej ankiety. Nie powinno się ich utożsamiać z udziałami tych firm w rynku czy wielkością realizowanej sprzedaży.

Trendy technologiczne i perspektywy rynkowe

Finalnie spójrzmy w przyszłość – zarówno pod kątem zmian technologicznych (otrzymaliśmy wskazania dotyczące przede wszystkim elementów pneumatycznych i elektrycznych), jak też ewolucji samego rynku. Jeżeli chodzi o te pierwsze, to obejmują postępy związane z miniaturyzacją siłowników i zaworów, zwiększaniem zakresów temperatur pracy oraz modularyzacją, ale też zmiany na poziomie "wyższym", dotyczące możliwości sterowania pracą siłowników. Jest to przykładowo integracja modułów elektronicznych w siłownikach w celu zapewnienia możliwość ich podłączania plug & play do sieci komunikacyjnych i generalnie tworzenie produktów (np. wysp zaworowych, terminali sterujących) dających możliwość łatwego sterowania oraz komunikacji zdalnej. Jest to zresztą trend wieloletni i dotyczy również siłowników elektrycznych, które mają interfejsy komunikacyjne pozwalające na ich konfigurację oraz odczyt parametrów.

W przypadku napędów liniowych następuje ponadto ciągły rozwój w kierunku m.in. zwiększania sił, prędkości ruchu i stopnia ochrony (aż do IP69k), tak aby siłowniki mogły być stosowane w domenach zarezerwowanych dotychczas dla wersji pneumatycznych, a nawet hydraulicznych. Napędy są coraz bardziej kompaktowe, ważnym trendem jest stosowanie w nich silników bezszczotkowych oraz układów pozwalających na zdalną kontrolę. Praktycznie nie pojawiły się natomiast wskazania dotyczące nowości w przypadku elementów hydraulicznych. Jedynym było "zwiększona wydajność", co jednak trudno określić mianem innowacji.

Jeżeli chodzi o sam rynek, jego rozwój będzie miał charakter ewolucyjny. Domeną siłowników pneumatycznych pozostanie automatyzacja produkcji – respondenci wskazywali tu najczęściej branżę motoryzacyjną, w drugiej kolejności spożywczo-napojową, a wraz z nią opakowaniową. W zakresie hydrauliki siłowej głównymi obszarami aplikacyjnymi będą te związane z maszynami i pojazdami, a także przemysłem ciężkim. Dla siłowników elektrycznych wskazań było najwięcej i obejmowały one zarówno te, które pojawiły się w przypadku pneumatyki (motoryzacja, sektor spożywczy), jak też m.in.: aplikacje meblowe, medyczne, OZE, wojskowe, robotykę mobilną i zastosowania związane z budową jachtów.

Złącza przemysłowe

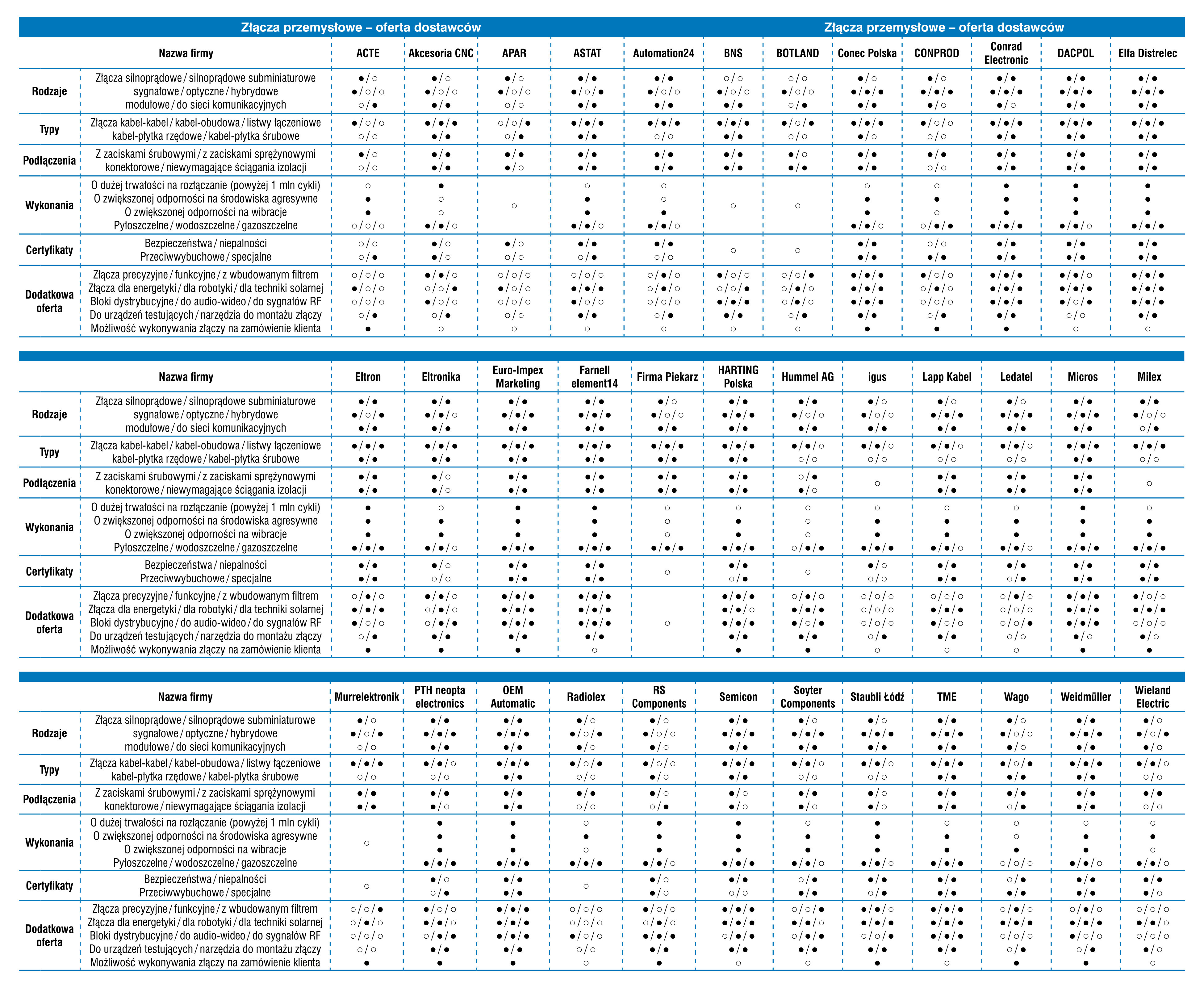

Sygnałowe, komunikacyjne oraz silnoprądowe złącza przemysłowe to nieodzowne elementy maszyn i urządzeń oraz większych systemów. Są one wykorzystywane w przemyśle maszynowym i produkcyjnym, w energetyce, zastosowaniach transportowych oraz specjalnych, a także w różnorodnych aplikacjach ICT. W efekcie tworzy to szeroki, wartościowy, ale też konkurencyjny rynek, gdzie działa grupa silnych firm branżowych – w szczególności producentów niemieckich. Analizę rozpoczynamy od omówienia sytuacji na rynku w kontekście pandemii koronawirusa i jej wpływu na działalność dostawców złączy.

Grupa złączy przemysłowych to szereg produktów, których podstawowy sposób kategoryzacji związany jest z maksymalną wartością przesyłanych prądów. Dotyczy to wydzielenia elementów sygnałowych, silnoprądowych, sygnałowych oraz służących do przesyłu danych. Takie złącza mogą występować w wersjach kabel-obudowa, kabel-kabel i kabel-płytka, do tego mogą mieć od jednego do nawet kilkudziesięciu torów. Istotną podgrupę stanowią elementy do komunikacji sieciowej, bowiem przemysł cały czas korzysta z wielu różnych standardów komunikacji fieldbus oraz Ethernetu przemysłowego. Do tego należy dodać jeszcze klasyfikację dotyczącą kształtów złączy (okrągłe, prostokątne, itd.), materiałów ich wykonania (wkładek i obudów), jak też parametrów takich jak stopień ochrony, wytrzymałość mechaniczna, odporność na warunki środowiskowe, w tym pyło- i gazoszczelności, cechy izolacji elektrycznej i inne. W efekcie tworzy się obszerna i zróżnicowana gama wyrobów.

Jakimi produktami zainteresowani są odbiorcy krajowi? Właściwie wszystkimi wymienionymi. Dostawcy złączy wskazywali tu m.in.: złącza okrągłe o różnym kodowaniu i prostokątne, jedno- oraz wielotorowe, miniaturowe, modułowe i hybrydowe, do zastosowań elektronicznych i maszynowych, odporne na wysokie temperatury, a nawet popularne terminal bloki. Ile zastosowań, tyle wymaganych typów.

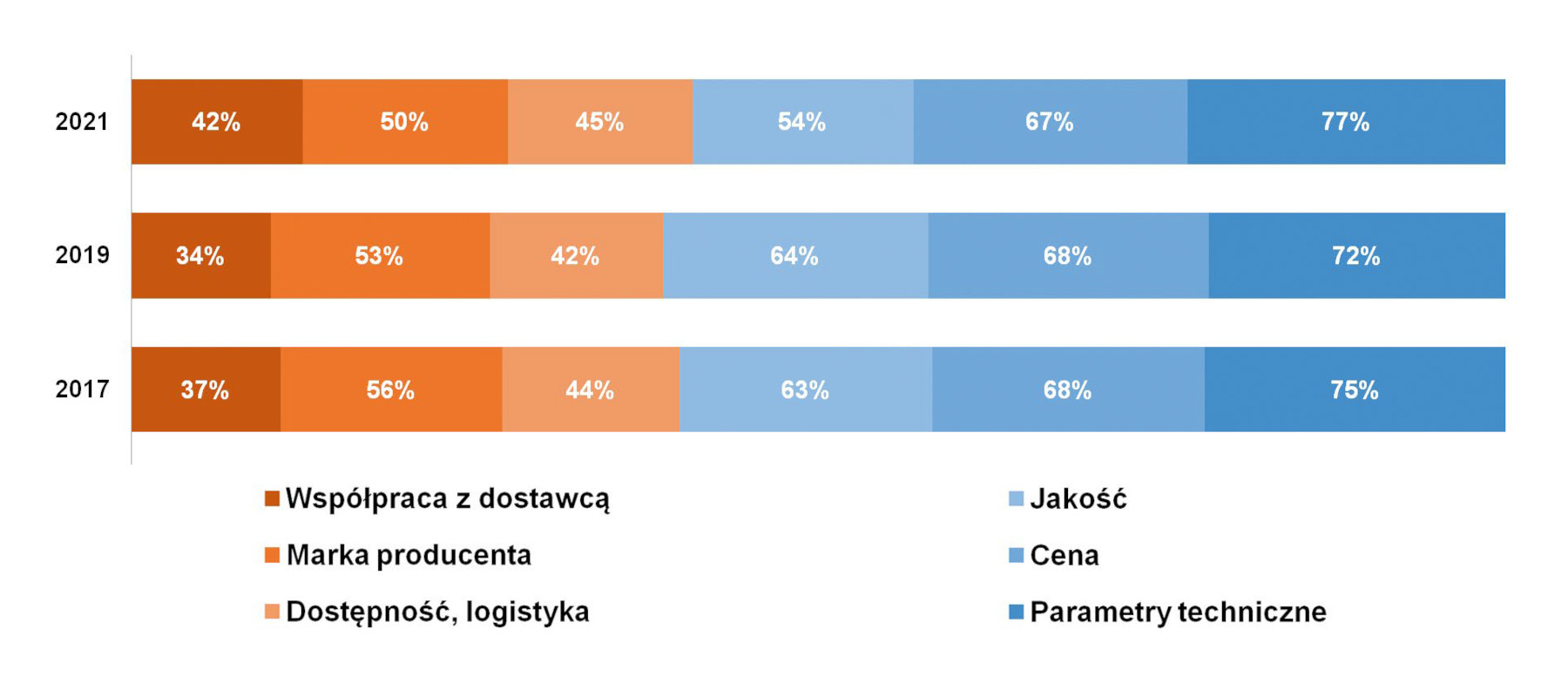

Wymogi krajowych klientów

Uzupełnieniem powyższej dyskusji jest omówienie kluczowych cech złączy przemysłowych oraz innych czynników branych pod uwagę przy decyzjach zakupowych. Złącza, szczególnie silnoprądowe, pełnią w maszynach, urządzeniach i różnych systemach funkcję kluczową, jeżeli chodzi o zapewnianie zasilania i transmisję sygnałów. Stąd też cały czas na pierwszym miejscu listy wymogów jest spełnianie przez nie odpowiednich parametrów technicznych, co obejmuje cechy mechaniczne (wytrzymałość obudów, szczególność, temperatury pracy), materiałowe oraz elektryczne (prądy, rezystancje styków, maksymalne napięcia pracy, itd.). Zwykle jest to powiązane z jakością, która stanowiła trzeci najczęściej wskazywany element. Cena zakupu złączy uplasowała się pomiędzy dwoma wymienionymi i jest ona w dużym stopniu od nich zależna. Ogólnie można uznać, że im bardziej odpowiedzialne zastosowanie, w im cięższych warunkach środowiskowych złącze ma pracować oraz im więcej wymagań technicznych ma spełniać, tym koszt zakupu produktu będzie wyższy.

Drugą grupę rzadziej wymienianych, ale też istotnych cech stanowią te, które odnieść można do producentów i dostawców złączy. Zaliczyć tu można: markę, kwestie dostępności wyrobów i szybkości ich dostarczania, a także historię współpracy z dostawcą. Duża dostępność jest kluczowa szczególnie dla odbiorców związanych z utrzymaniem ruchu oraz serwisem. Z kolei wymogi klientów OEM są przesunięte w stronę parametrów złączy, zagwarantowania odpowiednich warunków dostaw i ich terminowości, a także atrakcyjnych cen zakupu.

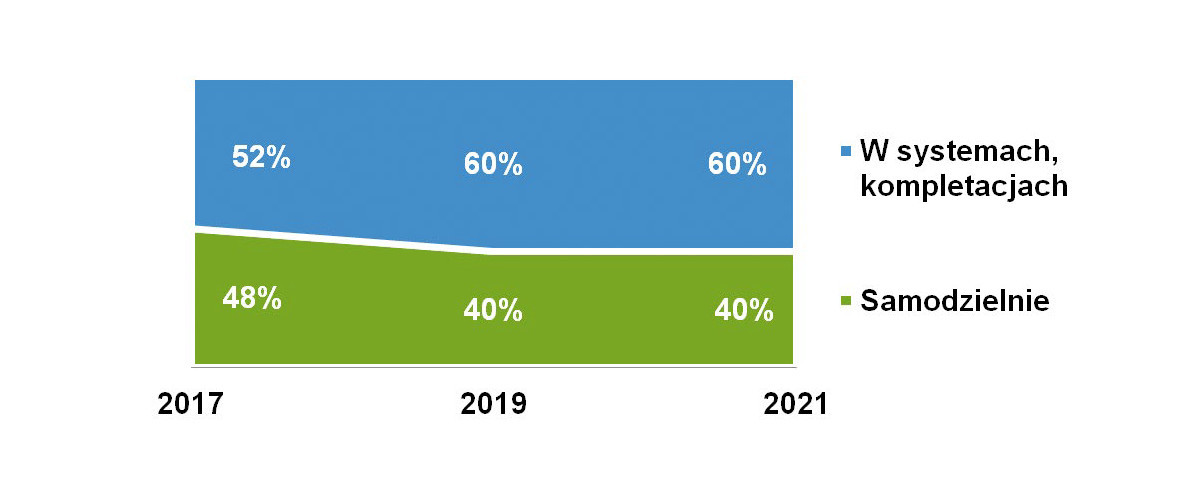

Na koniec jeszcze jedna statystyka. Złącza sprzedają się zarówno samodzielnie (54% odpowiedzi), jak też w systemach, kompletacjach. Takimi mogą być w szczególności wiązki kablowe oraz kable z zarobionymi złączami, ew. kable ze złączami i prowadnicami przewodów oferowane jako elementy plug & play. Dostarczanie tego typu kompletacji jest dla wielu oferentów złączy coraz częstszym obszarem działania, który pozwala na realizację usług i zwiększanie marżowości biznesu.

Branża w liczbach

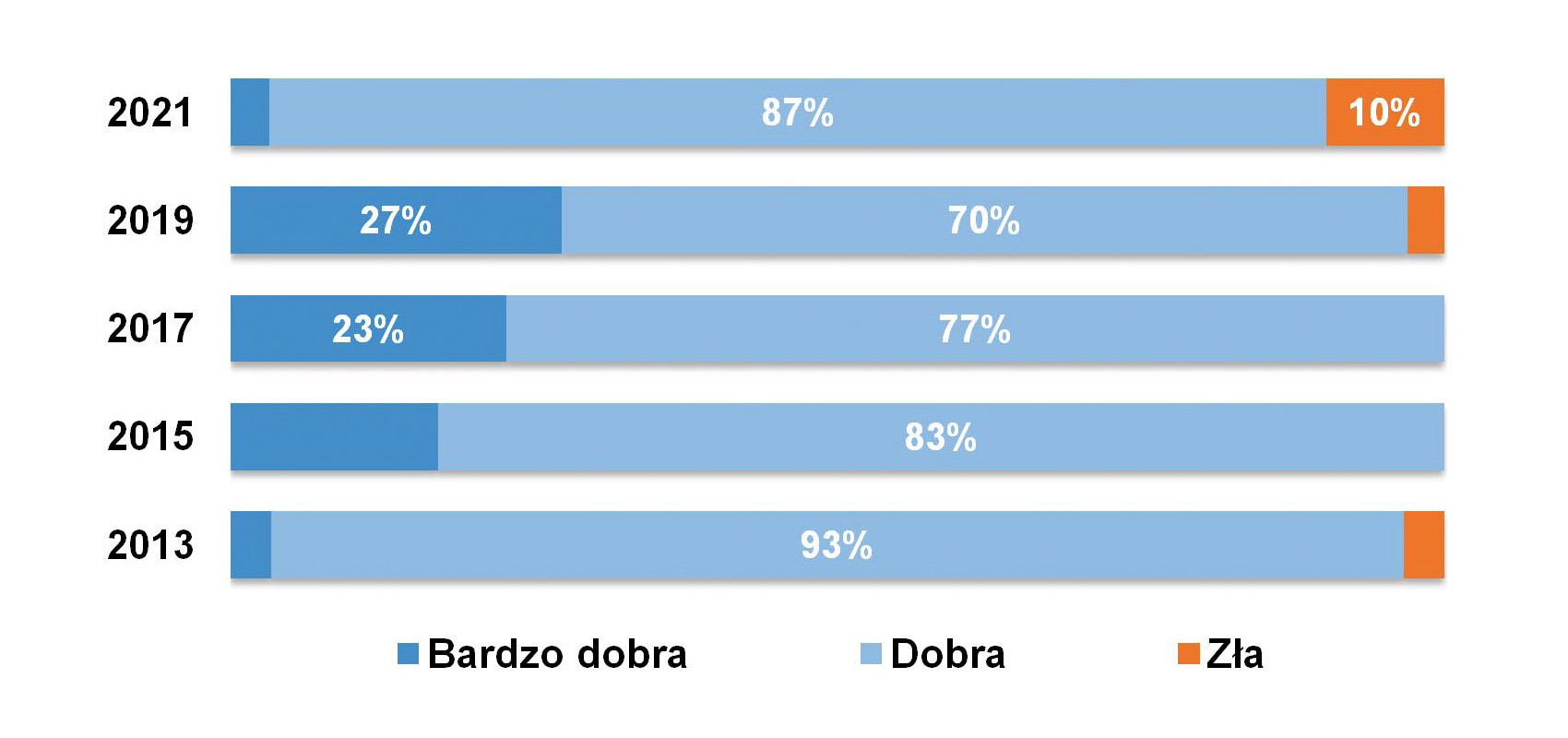

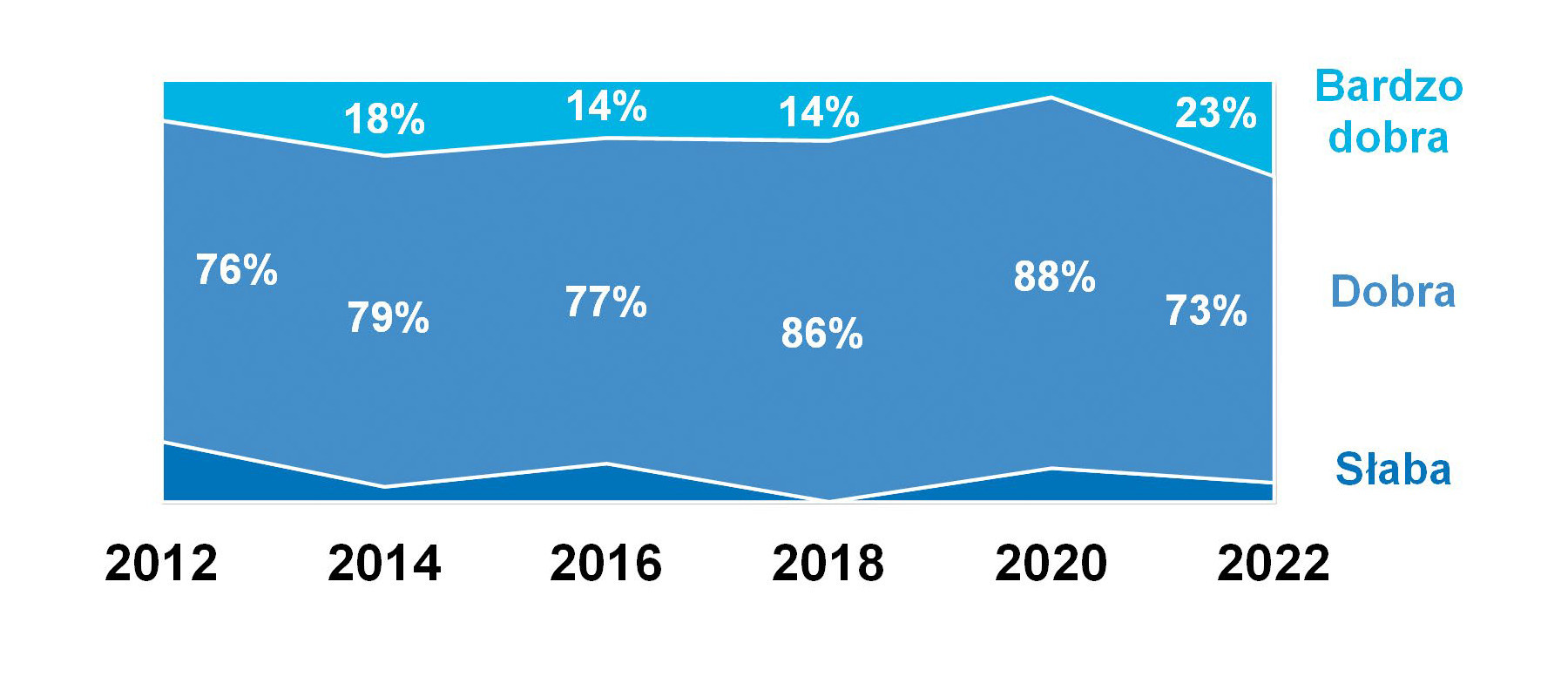

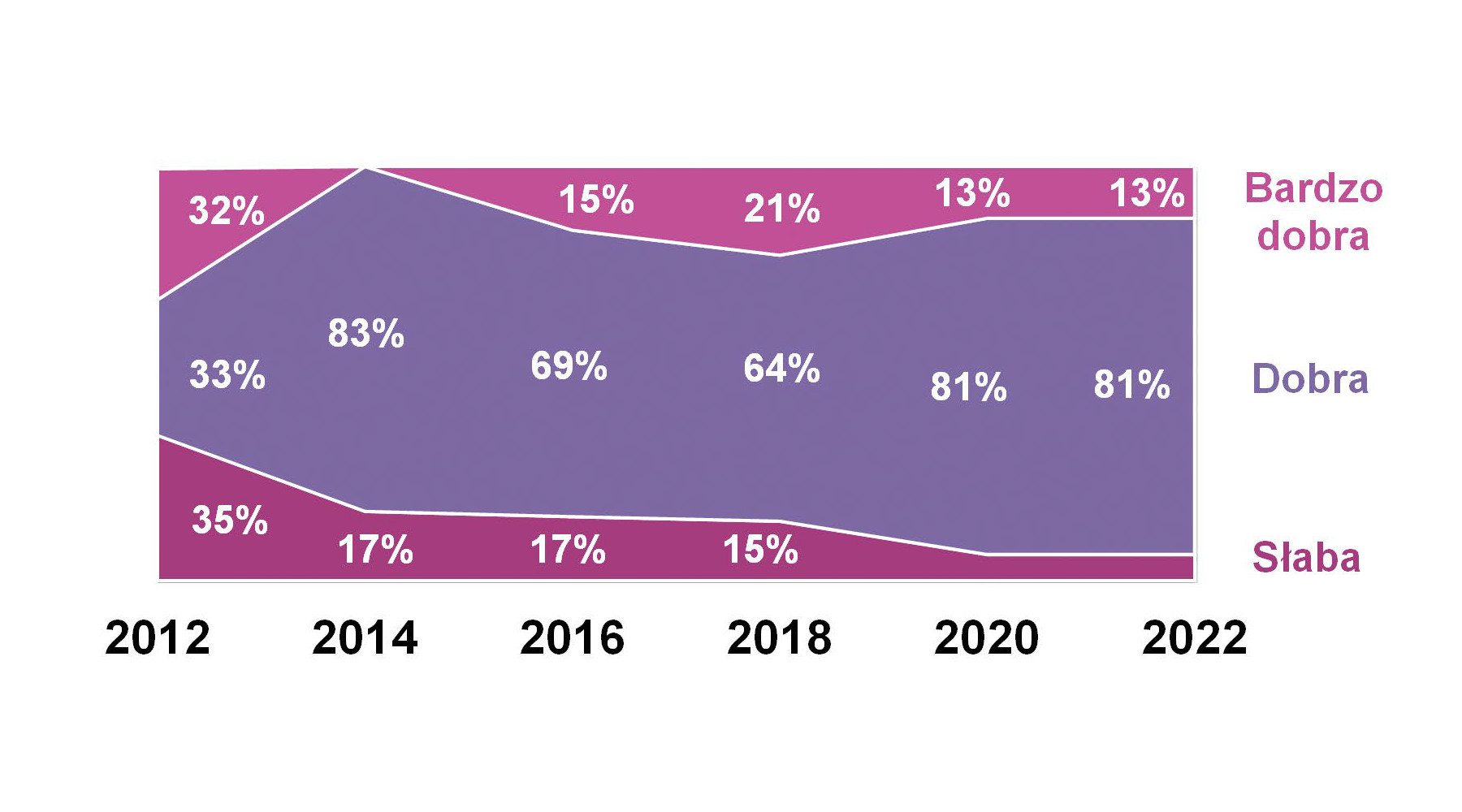

Pomimo że wpływ pandemii COVID-19 na rynek był umiarkowanie negatywny, można stwierdzić, że branża ma w kontekście średnioterminowym okres dobrej koniunktury za sobą. Taka dotyczyła niewątpliwie drugiej połowy zeszłej dekady, kiedy średnio co czwarty ankietowany dostawca wskazywał na bardzo dobrą sytuację na rynku. Popyt na złącza pochodził z przemysłu, sektora transportowego, energetyki i innych branż. Pandemia spowodowała jednak zmiany nastrojów, a w niektórych branżach realną wyrwę – tak było w przypadku motoryzacji i sektora lotniczego.

Gorsza atmosfera na rynku po okresie funkcjonowania w nowych, "covidowych" realiach przełożyła się na wyniki badania. Tym razem 10% respondentów oceniło sytuację jako złą, a jedynie zdaniem 3% jest ona bardzo dobra. Należy przy tym zauważyć, że cały czas gros odpowiedzi (87%) dotyczył wskazań "dobra", choć w przypadku omawianej statystyki można je traktować po prostu jako pewien poziom bazowy. Dodatkowym spostrzeżeniem jest to, że respondenci byli dosyć rozbieżni co do ocen możliwych zmian koniunktury w przyszłości. Podobna liczba osób wskazywała na poprawę, jak też pogarszanie się sytuacji w branży.

Niezależnie od powyższego sektor dystrybucji złączy przemysłowych pozostaje atrakcyjnym i stosunkowo dużym pod względem rocznych obrotów rynkiem. Pytając respondentów o jego wartość, otrzymywaliśmy w poprzednich latach odpowiedzi od kilkudziesięciu, tj. 50‒60 milionów, do średnio około 120‒150 mln zł rocznie. Jednocześnie uśrednienia dla kolejnych analiz znajdowały się w przedziale około 70‒80 mln zł. W bieżącym badaniu wskazań wartości rynku było niewiele, aczkolwiek gros z nich dotyczyło kwoty 100 milionów i można ją przyjąć jako medianę szacunków wartości rynku złączy w Polscy. Warto tu dodać, że w zestawieniu pojawiły się wartości od kilkunastu do kilkuset milionów, przy czym ponownie rdzeń wskazań zawierał się w paśmie 50‒150 mln. Podsumowując – rynek zachował pod tym względem status quo.

Jeżeli chodzi o statystykę dotyczącą klientów w obrębie przemysłu, to tutaj niezmiennie kluczowymi są: odbiorcy końcowi tacy jak zakłady przemysłowe (72%), producenci maszyn / sektor OEM (58%) oraz integratorzy systemów (49%). Dane procentowe nie sumują się do 100% ze względu na możliwość wielokrotnego wyboru kategorii. Jednocześnie całość zestawienia ma charakter analogiczny w odniesieniu do publikowanych dotychczas analiz.

Sytuacja po stronie podażowej

Złącza przemysłowe to produkty oferowane przez wiele firm i jednocześnie stanowiące różnej wielkości składniki ich ofert. W przypadku sporej części, co dotyczyło głównie dystrybutorów szerokiego asortymentu wyrobów, sprzedaż złączy składa się na kilka procent (2‒5%) całkowitych obrotów. Dla dystrybutorów specjalizowanych może to być 10‒15%. Wśród ankietowanych znalazły się też dwie firmy opierające w pełni lub w bardzo dużym stopniu (75‒100%) swój biznes na sprzedaży złączy oraz produktów komplementarnych (kable, urządzenia sieciowe, systemy).

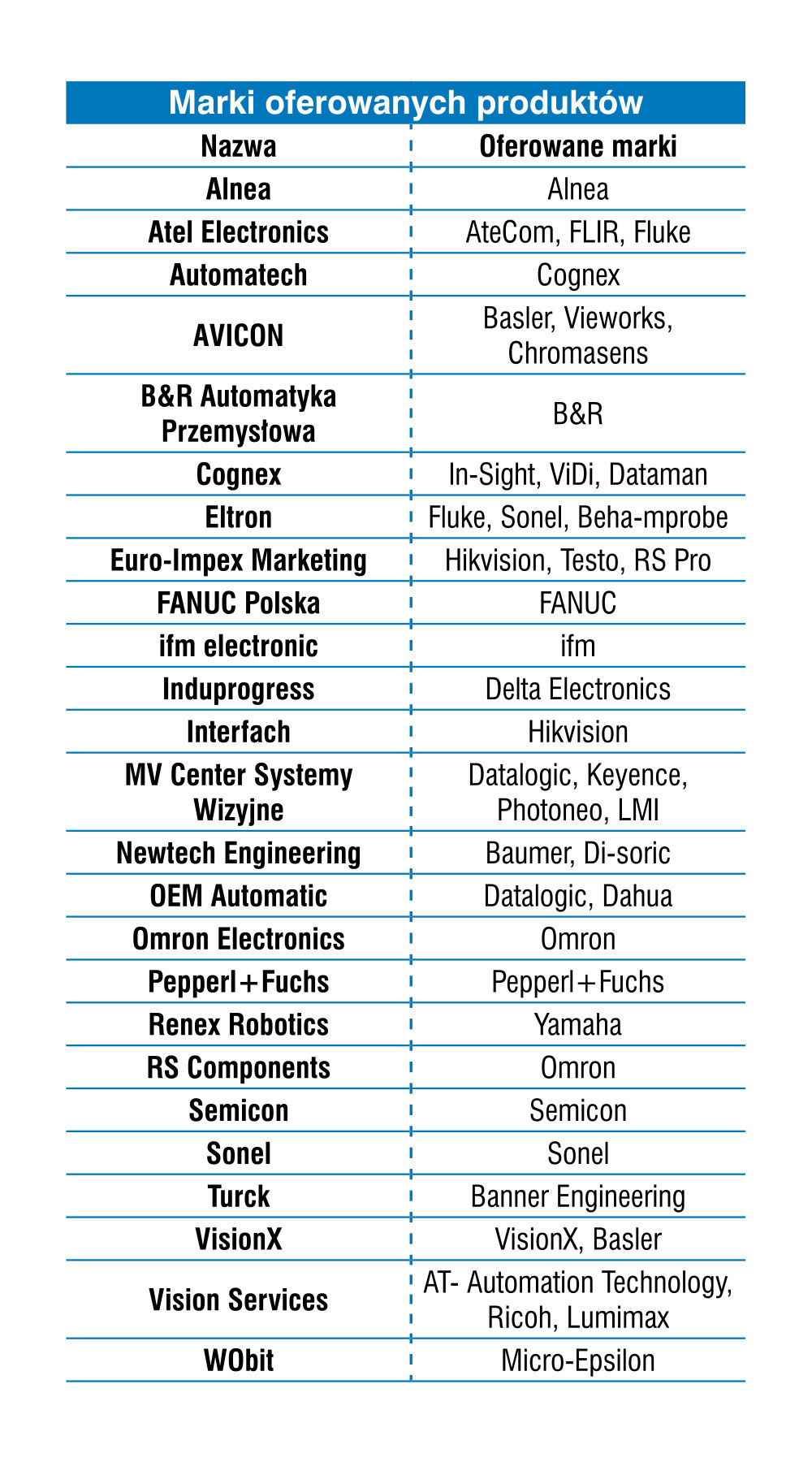

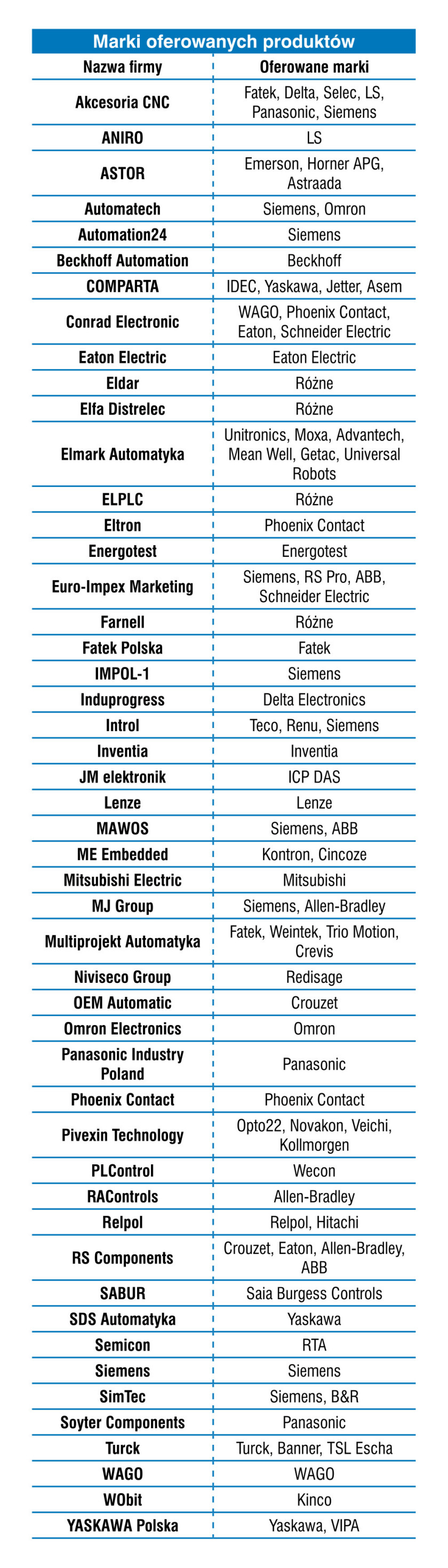

W publikowanych w tej części tabelach zestawiono oferty kilkudziesięciu przedsiębiorstw, przy czym rdzeń listy jest tu podobny jak w poprzednich analizach – obejmuje zarówno przedstawicielstwa producentów zagranicznych, jak też polskich. Wśród tych pierwszych jest sporo firm niemieckich, które specjalizują się w produktach łączeniowych, elektrotechnicznych i automatyce. Złącza oferuje też wielu dystrybutorów o różnej skali działalności, w efekcie czego konkurencja jest tu niezmiennie silna. Tak przyznało 71% osób, co stanowi wynik podobny do omawianych w poprzednich analizach rynku.

Jeżeli chodzi o rozpoznawalność i popularność marek złączy, to sytuacja jest jednoznaczna – zdecydowanie najpopularniejszą firmą jest HARTING. Jej przewaga nad resztą konkurentów była, podobnie jak w dotychczasowych badaniach, kilkakrotna. Kolejne miejsca w zestawieniu rozpoznawalności zajęły firmy: Phoenix Contact, później Amphenol, Molex, Staubli, Weidmüller, Wieland Electric, Lapp Kabel oraz ILME. Oczywiście ranking jest subiektywny i nie ma charakteru badania statystycznego, jednak potwierdza dominację czołowych marek oraz ich niezmiennie dużą popularność na rynku.

Bezpieczeństwo maszyn

Zagadnienia związane z bezpieczeństwem funkcjonalnym dotyczą specyficznego obszaru techniki i jednocześnie ciekawego rynku. Przedstawiamy informacje dotyczące powiązanej branży, w tym jej wartości, liderów oraz bieżących trendów. Stanowią one uzupełnienie analizy opublikowane w poprzednim wydaniu informatora (IRA 2022).

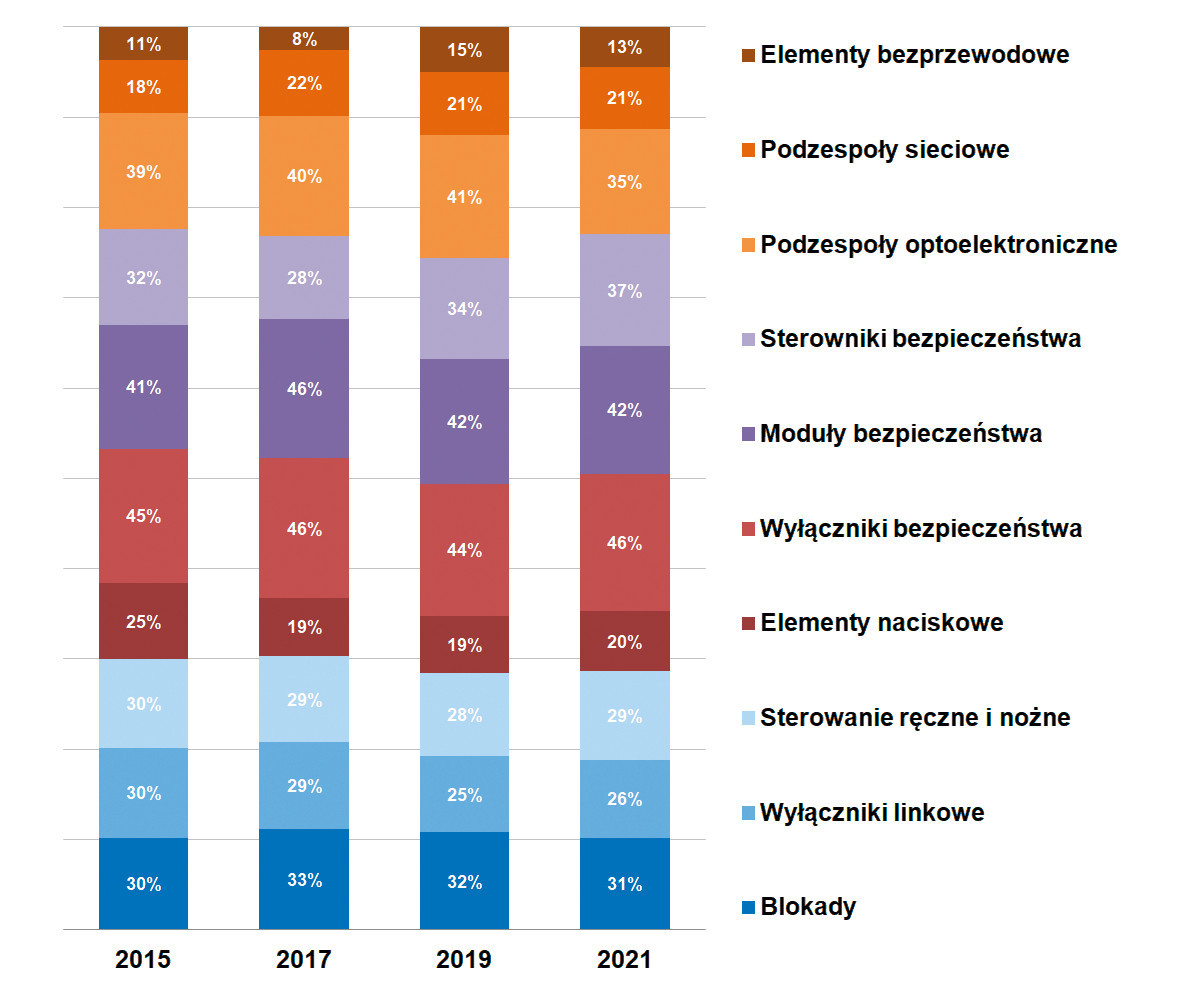

Zastosowania komponentów bezpieczeństwa

Tradycyjną domeną aplikacyjną komponentów i systemów bezpieczeństwa jest przemysł maszynowy. Dotyczy to przede wszystkim zastosowań w przypadku maszyn niebezpiecznych dla obsługi, takich jak obrabiarki czy prasy (64% wskazań). Do tego dochodzą inne maszyny (49%), którymi mogą być relatywnie proste piły elektryczne, mieszalniki, itd., jak też systemy wielomaszynowe, w tym obejmujące roboty.

Zabezpieczenia montowane są na etapie produkcji maszyn oraz podczas ich dostosowania do bieżących wymogów (dotyczy w szczególności maszyn starszych, w tym importowanych), a także w ramach zabezpieczania części lub całych linii produkcyjnych w zakładach. W tym przypadku, odnosząc się do uzyskanej statystyki, odpowiedzi są zawarte w kategorii "przemysł produkcyjny", która otrzymała 63% wskazań.

Konieczność stosowania zabezpieczeń dotyczy najczęściej tych maszyn, gdzie z jednej strony ma miejsce interakcja z człowiekiem – przykładowo podającym surowce i odbierającym gotowe produkty, z drugiej zaś występują duże siły i prędkości ruchu elementów. Systemy bezpieczeństwa służą tutaj do nadzoru pracy układów, kontroli osłon i, w przypadku większych instalacji produkcyjnych, dostępu osób do określonych stref oraz innych zadań związanych z zapewnianiem bezpieczeństwa pracownikom. Kolejnymi ważnymi obszarami zastosowań aplikacji są te związane z windami i podnośnikami, transportem oraz górnictwem (w tym szczególnie kontrolą pracy taśmociągów).

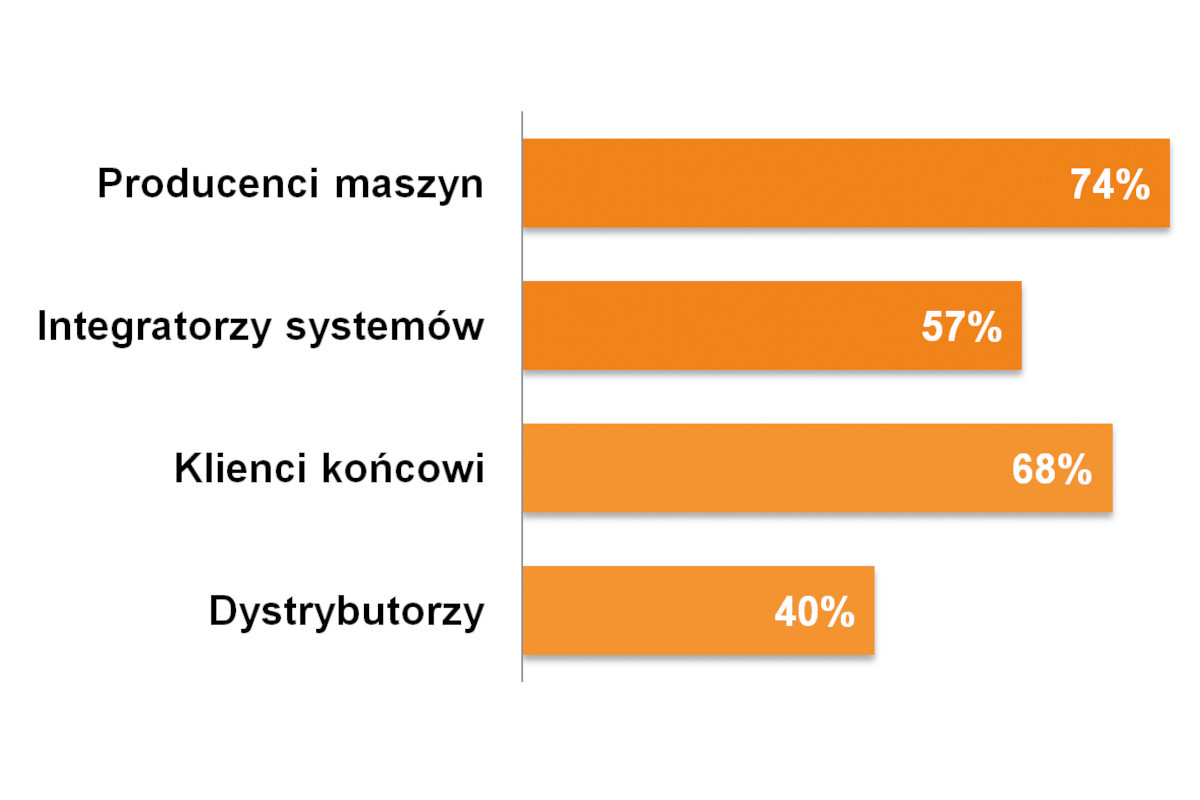

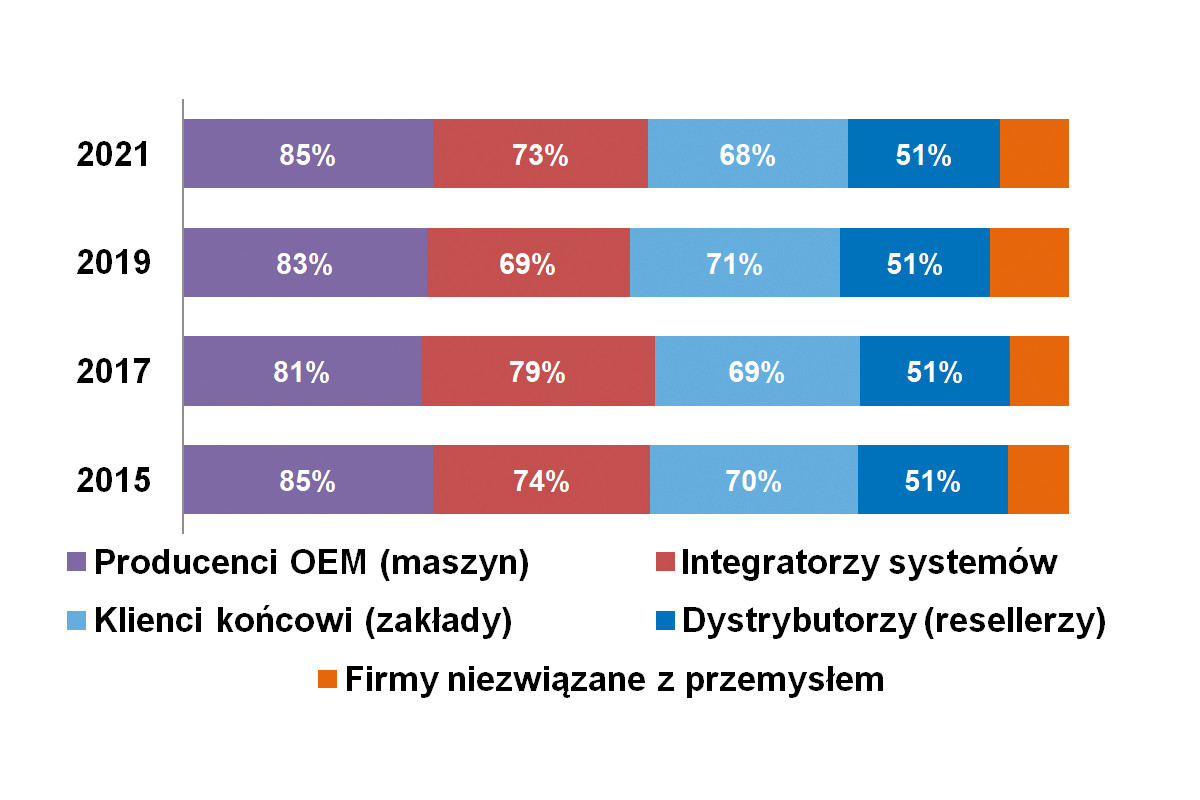

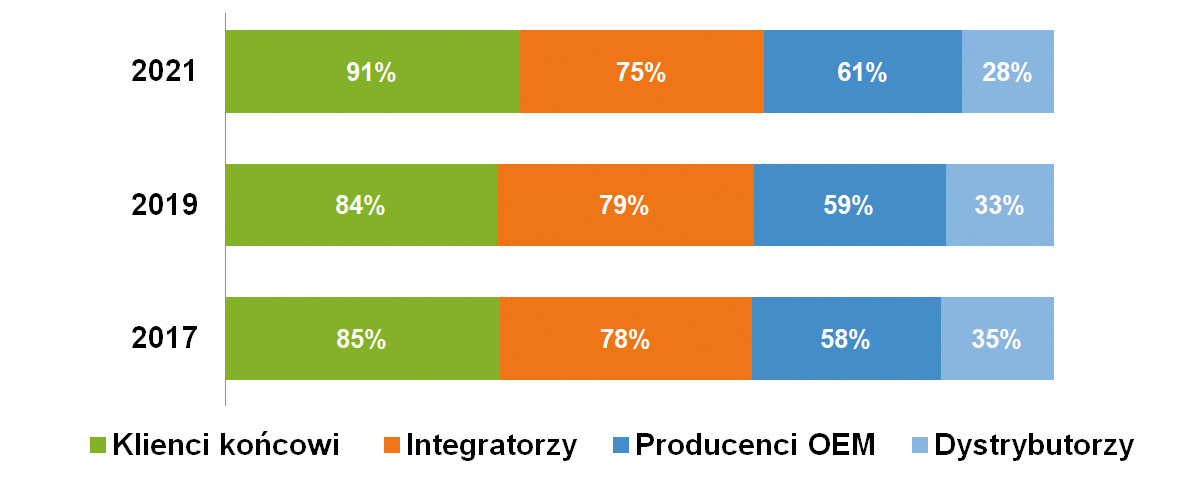

Dodając do powyższego uszczegółowienie w zakresie charakteru działalności odbiorców, można wskazać kilka grup firm/klientów. Niezmiennie trzema kluczowymi są: producenci maszyn (i szerzej: firmy OEM), integratorzy systemów oraz klienci końcowi, a więc różnego rodzaju firmy z przemysłu i innych branż. Warto przy tym zauważyć, że udział firm z sektora produkcji maszyn jest niezmiennie duży. Tego typu odbiorcy często wytwarzają na eksport, zaś zaawansowanie techniczne wytwarzanych przez nich wyrobów rośnie. Skutkiem tego wzrasta również zapotrzebowanie na komponenty bezpieczeństwa, w tym te najbardziej zaawansowane – przykładowo optoelektroniczne.

W tym miejscu warto spojrzeć w przyszłość, typując perspektywiczne dla omawianej branży rynki. Zdaniem respondentów takimi są przede wszystkim: sektor spożywczy, motoryzacyjny i maszynowy. Branża automotive nie miała w ostatnim okresie dobrej passy ze względu na pandemię, jednak wraca ona na przynależne jej miejsce na podium. Należy też zauważyć, że dawniej popularny przemysł ciężki (tj. wskazywany często w poprzednich takich zestawieniach) znalazł się na odległej pozycji. Podobnie jest z sektorem wydobywczym, w przypadku którego raczej trudno liczyć na nowe, większe inwestycje.

Wymogi odbiorców komponentów i systemów bezpieczeństwaOdbiorcy komponentów i systemów bezpieczeństwa, jak można sądzić po ich odpowiedziach, mają w dużej części podobne do siebie wymogi względem omawianych produktów. Wyroby te powinny przede wszystkim cechować się odpowiednimi parametrami i spełniać wymogi aplikacji oraz być atrakcyjne cenowo. Do tego mają być jakościowe i markowe. Oczywiście takie wymagania są po części sprzeczne ze sobą, choć nie jest to w branży niczym nowym. Respondentów ankiety zapytaliśmy również o ważne zmiany technologiczne w branży. Wskazanymi nowościami oraz popularyzującymi się rozwiązaniami z obszaru bezpieczeństwa funkcjonalnego były:

|

Rynkowi liderzy i sposoby ich działania

Rolą dostawców komponentów bezpieczeństwa jest nie tylko oferowanie produktów o cechach wymaganych przez odbiorców, ale też rozpoznawanie ich potrzeb, doradzanie i proponowanie rozwiązań technologicznych popartych odpowiednią wiedzą. Ta ostatnia jest kluczowa, bowiem w świetle złożoności tematyki bezpieczeństwa i liczności przepisów oraz norm firmy działające na omawianym rynku najzwyczajniej muszą być specjalistami.

Dostawcom zadaliśmy pytanie o to, na czym zarabia się w branży. Tym razem na pierwszym miejscu znalazła się sprzedaż systemowa, a więc dostarczanie kompletacji, podsystemów lub całych systemów. Drugie miejsce przypadło dostarczaniu komponentów, zaś trzecie – usługom. Te ostatnie mogą wiązać się ze sprzedażą, bowiem dostarczanie podzespołów nieodzownie wiąże się z oferowaniem jakiegoś typu wsparcia, aczkolwiek w przypadku części firm dotyczy to kompleksowych usług, w tym analizy ryzyka oraz dostosowywania maszyn czy całych linii produkcyjnych do wymogów bezpieczeństwa. Do tego dochodzą szkolenia oraz certyfikacje.

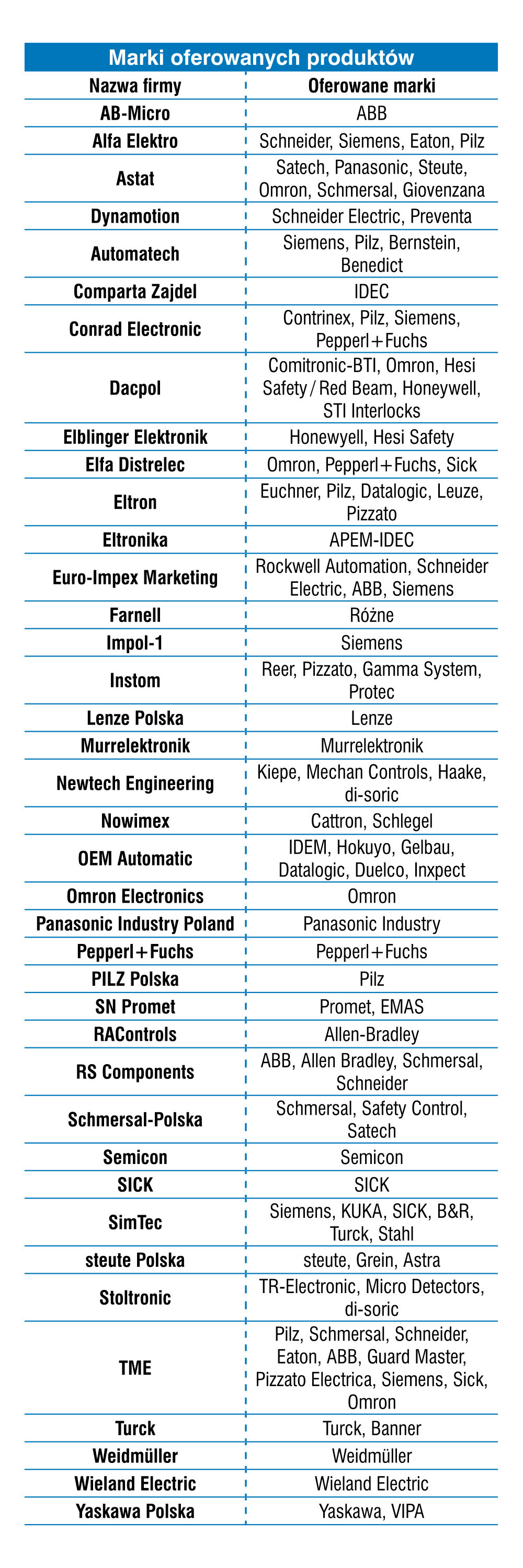

Kim są oferenci komponentów i systemów bezpieczeństwa? Można sądzić, że najważniejszymi podmiotami branżowymi są przede wszystkim polskie oddziały producentów urządzeń bezpieczeństwa oraz dużych dostawców automatyki przemysłowej. Można do nich zaliczyć przedsiębiorstwa takie jak: Pilz, Schmersal, SICK, Turck, Siemens, Rockwell Automation, Panasonic czy Omron. Do tego dochodzą liczni dystrybutorzy, w tym specjalizowani jak INSTOM, Dacpol czy Eltron. Na rynku obecni są ponadto usługodawcy – np. Pilz, Cert Partner oraz Elokon Polska. Ten stan jest od lat dosyć stały, zaś wymienione przedsiębiorstwa są dobrze rozpoznawalne.

Spójrzmy na najpopularniejszych dostawców komponentów bezpieczeństwa. Statystyka dotyczy rozpoznawalności marek, a nie udziałów firm w rynku, i bazuje na odpowiedziach ankietowych. Niezmiennie dwa pierwsze miejsca zajmują firmy Pilz oraz SICK. W tym roku liczba ich wskazań była dwu-, trzykrotnie wyższa niż dla innych przedsiębiorstw. Kolejne ważne marki to m.in. Schmersal, Siemens, Schneider Electric, Panasonic, ABB, REER, Rockwell Automation (w tym Allen-Bradley, Guardmaster), Eaton, Euchner, Turck (Banner) oraz steute. Zestawienie ma postać zbliżoną do analogicznych statystyk publikowanych przez nas w poprzednich analizach poświęconych bezpieczeństwu maszyn.

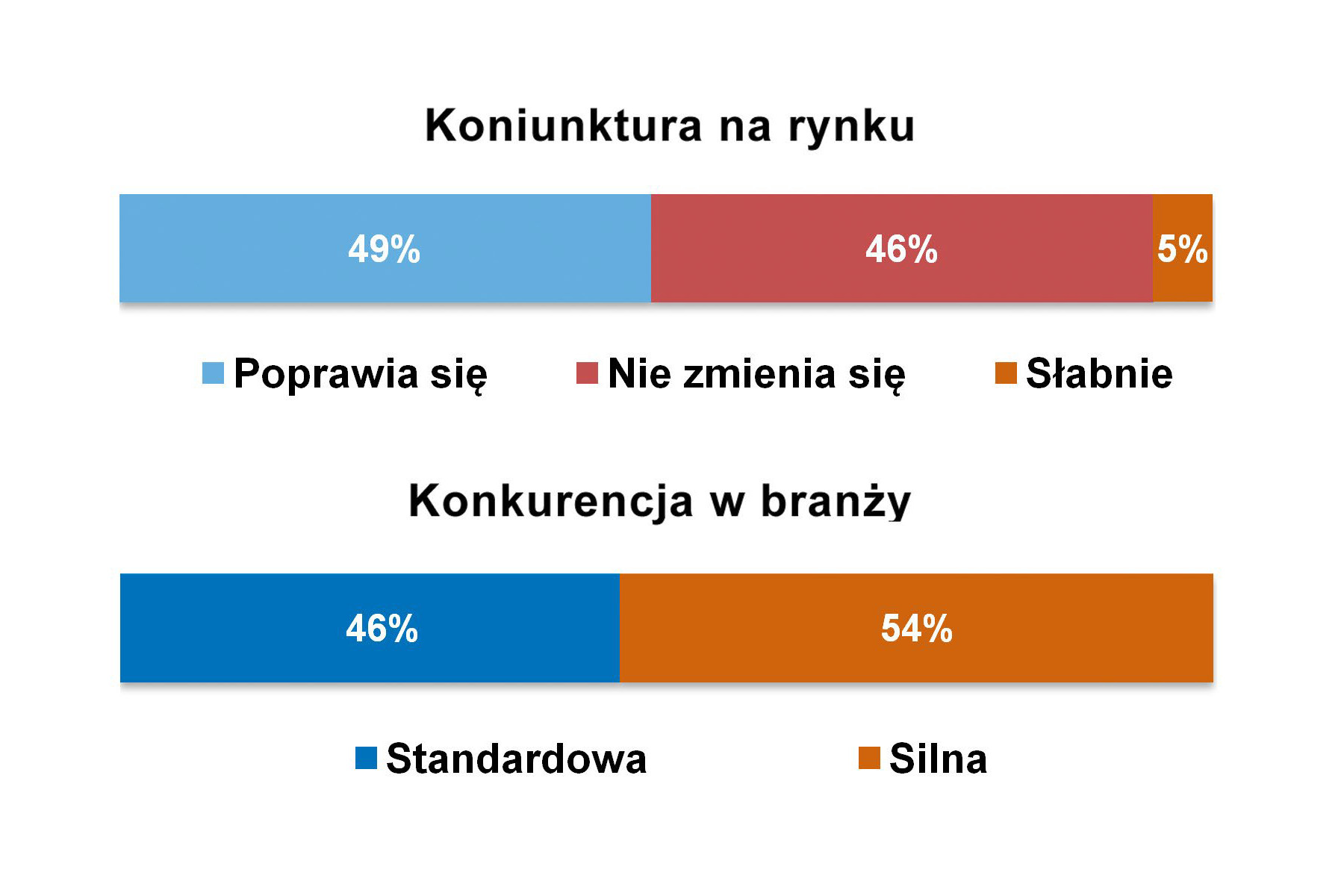

Sytuacja na rynku krajowym

Sytuacja w branży jest zdecydowanie dobra. W najnowszym badaniu jedynie 6% osób oceniło, że jest źle, jednocześnie przeważająca większość wybrała odpowiedź "dobra". Sytuacja jest gorsza niż dwa lata temu, ale właściwie dotyczy to jedynie spadku liczby ocen "bardzo dobra". Całościowy wydźwięk statystyki jest zdecydowanie pozytywny. Również zestawienie dotyczące zmian sytuacji w branży pozwala stwierdzić, że nie należy się tu spodziewać zmian na minus. Niezły klimat w połączeniu z możliwością specjalizacji dostawców i świadczenia usług zachęcają do działalności w tym sektorze. Sprawia to również, że konkurencja na rynku jest cały czas silna. W zeszłym badaniu stwierdziło tak 3 na 4 ankietowanych, tym razem było mniej, ale i tak wskazanie "silna" uzyskało najwięcej głosów.

Wartość krajowego rynku bezpieczeństwa systematycznie rośnie. Publikowane przez nas pod koniec zeszłej dekady wyniki wskazywały, że jego uczestnicy oceniali wartość średnio na 100‒120 mln zł. Podawane kwoty były oczywiście bardziej zróżnicowane (typowo od 50 do 200 mln zł), jednak spora część zawierała się w podanym wcześniej przedziale lub blisko niego. Było to jednocześnie więcej niż na początku dekady.

W bieżącym badaniu – pomimo niedawnej pandemii – uzyskaliśmy potwierdzenie trendu wzrostowego. Wskazywane oszacowania rynku wyniosły od 40 do 300 mln zł, przy czym przeważające były kwoty 100 i 150 mln zł. W jednym z przypadków odpowiedź dotyczyła produktów razem z usługami, w pozostałych – samych produktów. Średnia, zależnie od ujęcia wartości skrajnych, wyniosła od 120 do 140 mln zł rocznie – i jest to szacowana wartość omawianego rynku w Polsce.

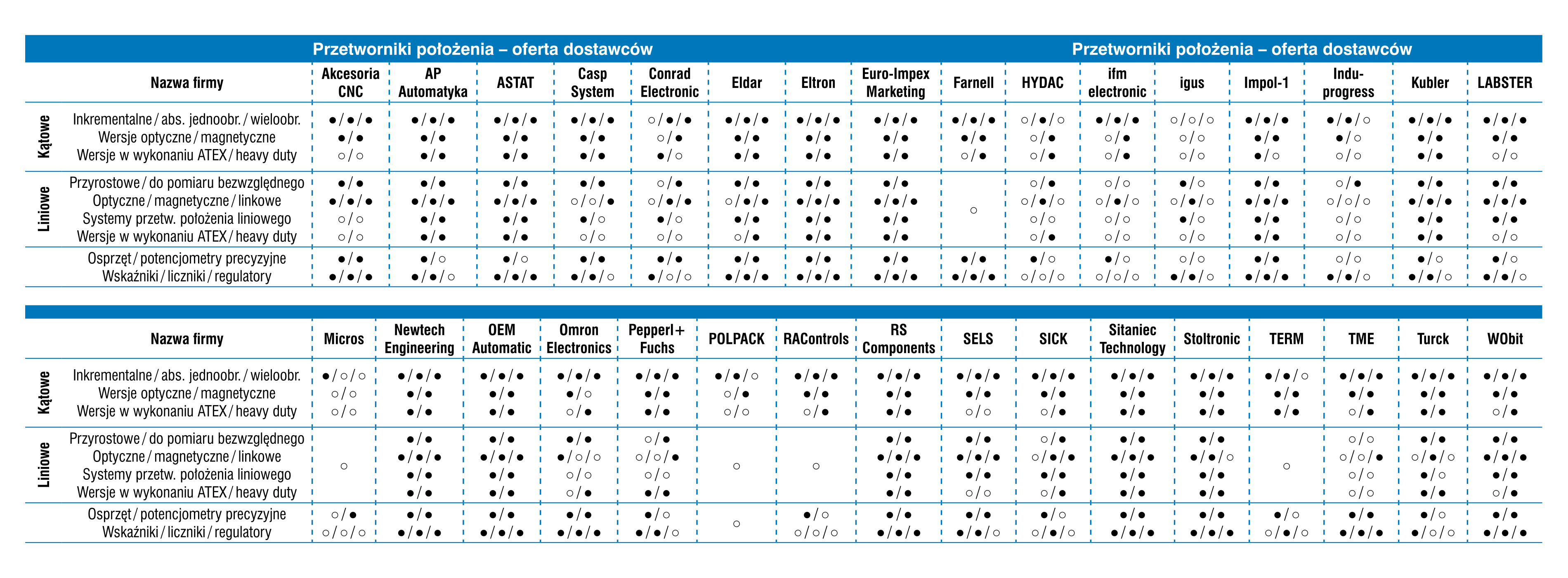

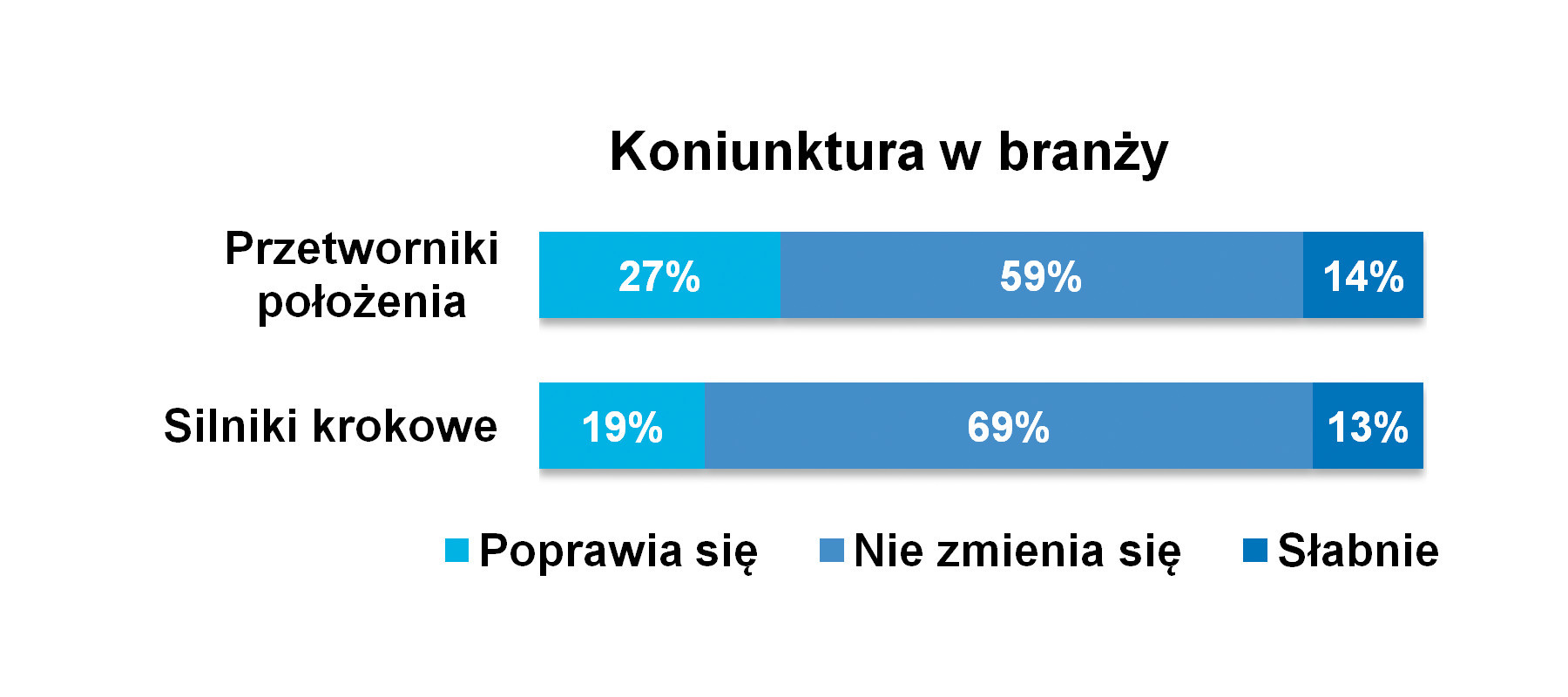

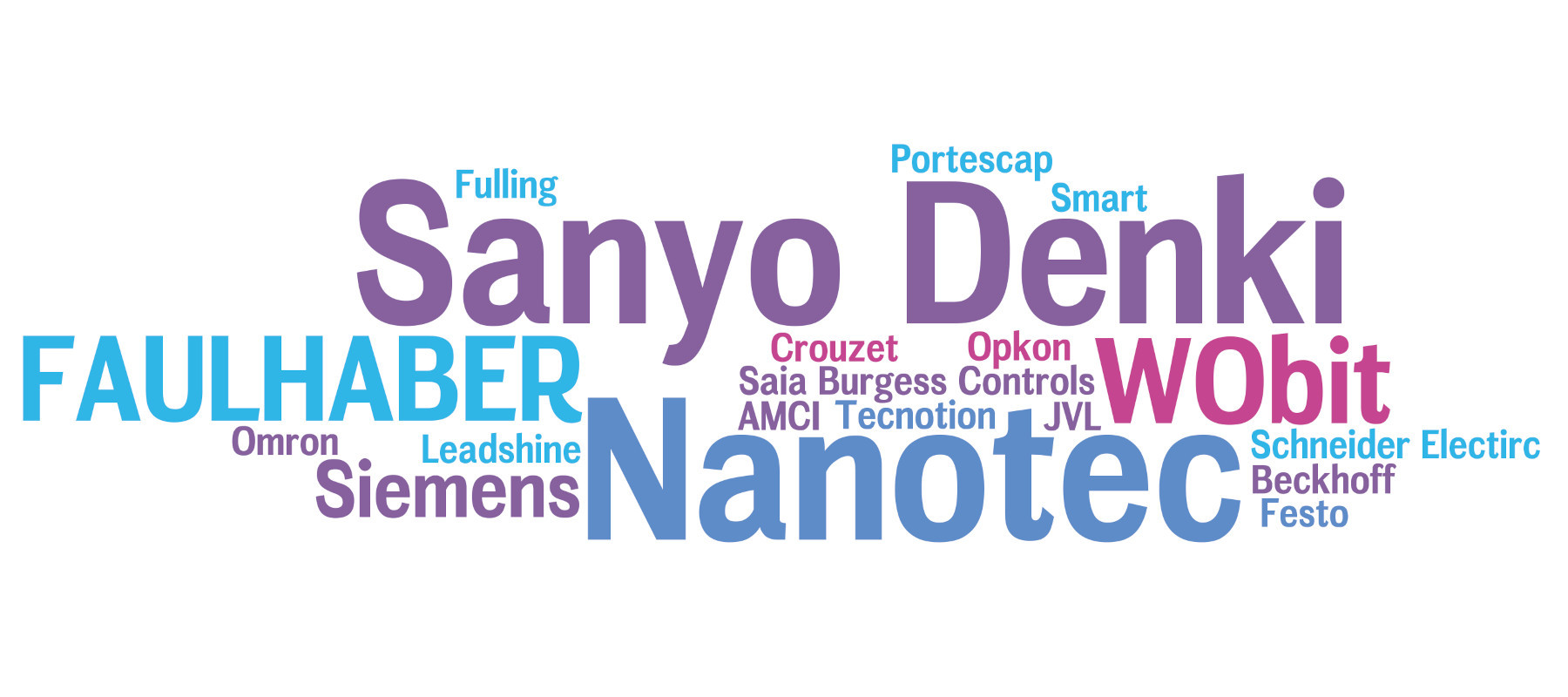

Przetworniki położenia i silniki krokowe

Precyzyjne pomiary pozycji elementów wykonawczych, ich kąta oraz prędkości obrotowej są nieodzowne w wielu urządzeniach i maszynach, w szczególności produkcyjnych. W tego typu zastosowaniach wymagane jest również wykonywanie dokładnych ruchów i praca z regulowaną prędkością obrotową. Możliwości takie zapewniają przetworniki położenia oraz silniki krokowe.

Skutki pandemii widoczne w łańcuchach dostaw

Rozpocznijmy od retrospekcji i spojrzenia na zmiany od czasu poprzedniego badania tego rynku, co miało miejsce w połowie 2020 roku. Było to w początkowych miesiącach pandemii koronawirusa, gdy większość branż doświadczała problemów związanych z wstrzymywaniem oraz opóźnieniem inwestycji. Wydarzenia te wpływały pośrednio również na omawiane w analizie sektory przemysłu, aczkolwiek był to raczej wpływ niewielki. Nawet jeżeli wiosną 2020 zmiany były negatywne, to zdaniem większości respondentów później zostały one zrekompensowane wzrostami przychodów w kolejnych okresach. "Początkowo występowały spadki, bo ludzie nie wiedzieli, czego się spodziewać. Ostatecznie jednak stawianie na automatyzację spowodowało tendencję wzrostową", "na początku pandemii wartość obrotów spadła, ale widzimy mocny trend wzrostowy" – komentowali ankietowani przez nas dostawcy. Obecnie oceny koniunktury na rynku są bardzo pozytywne.

Tym, co z dzisiejszej perspektywy jest dla dostawców ważniejsze, są braki komponentów i surowców, które wpływają na podaż i dostępność oferowanych produktów. "Cały czas jest odczuwalny problem z dostępnością podzespołów elektronicznych, co rzutuje na terminy realizacji oraz ceny tych produktów. Wzrosty sprzedaży odnotowuje ta firma, która ma towar i może go szybko dostarczyć" – stwierdza jeden z respondentów. Na zagadnienia te, w tym tendencję do tworzenia magazynów części, zwracają również uwagę inni dostawcy. "Problemy z dostawa mi, wydłużony czas oczekiwania na produkty", "dostępność produktu ma kluczowe znaczenie, cena schodzi na drugi plan", "nadal brak komponentów" – to kolejne komentarze. Podobne problemy daje się odczuć na obydwu rynkach, przy czym w branzy silników dochodzą problemy związane z dostępnością i cenami zakupu metali ziem rzadkich. Można sądzić, zarówno po komentarzach dostawców, jak też po opiniach różnorodnych dystrybutorów katalogowych zbieranych przez redakcję, że omawiana sytuacja potrwa przynajmniej do końca tego roku, a prawdopodobnie nawet dłużej.

Arkadiusz Sulenta

|

Zastosowania przetworników i silników

Aplikacje omawianych w tym miesiącu podzespołów są różnorodne, aczkolwiek, co do zasady, większość z nich stosowana jest w maszynach, urządzeniach oraz różnego rodzaju systemach zautomatyzowanych. Enkodery, rewolwery, inklinometry i inne przetworniki położenia używane są jako elementy pomiarowe służące do pomiarów kąta oraz odległości, liczby obrotów czy prędkości obrotowej. Z kolei silniki krokowe (skokowe) używane są tam, gdzie istnieje konieczność wykonywania precyzyjnych ruchów obrotowych lub liniowych. Warto zauważyć, że o ile obszarami zastosowań przetworników położenia są przede wszystkim aplikacje profesjonalne (np. w windach, maszynach obróbczych, pakujących, robotach, itd.), o tyle zakres aplikacyjny silników często wykracza poza typowy przemysł. Podzespoły te wykorzystywane są m.in. automatyce budynkowej, w elektronice konsumenckiej, urządzeniach biurowych, samochodach i wielu innych zastosowaniach.

Jeżeli chodzi o przyszłość i najbardziej perspektywiczne obszary rynku, dostawcy branżowi wskazywali tu przede wszystkim przemysł maszynowy i szeroko rozumianą automatykę. W dalszej kolejności pojawiały się m.in.: automatyka budynkowa, sektor wojskowy, przemysł spożywczy, zastosowania windowe oraz związane z motoryzacją, maszynami pakującymi i urządzeniami medycznymi.

Czego poszukują klienci?

Odbiorcy przetworników położenia i silników skokowych mają, w pierwszym przybliżeniu, dosyć podobne do siebie wymogi względem samych produktów i ich dostawców. Niezmiennie na topie znajdują się tu parametry techniczne (czyli de facto dopasowanie do wymogów aplikacji), jakość, która wiąże się z niezawodnością i pewnością działania, oraz cena zakupu. Istotność dwóch ostatnich jest ze sobą odwrotnie skorelowana, tj. im bardziej idziemy w stronę aplikacji specjalistycznych, tym bardziej krytyczna staje się jakość kosztem ceny. Jest to proces występujący na wielu rynkach, aczkolwiek ponieważ przetworniki położenia oraz silniki krokowe znajdziemy zarówno w popularnych urządzenia elektronicznych, jak też w aparaturze naukowej czy sprzęcie wojskowym, zróżnicowanie to ujawnia się bardzo wyraźnie.

Patrząc na wyniki podobnych analiz z poprzednich lat, można stwierdzić, że omawiany stan rzeczy na rynku jest relatywnie stały. Również tym razem musimy jednak zaznaczyć, że w odniesieniu do omawianych obszarów występuje sporo niuansów, zaś liczba istotnych dla klientów elementów ofert czy parametrów znacznie wykracza poza te podstawowe. Przykładowo odbiorcy przetworników położenia korzystają z osprzętu enkoderów – podzespołów służących do redukcji drgań i naprężeń, w pakiecie kupują też liczniki tablicowe, które pozwalają na tworzenie prostych systemów pomiarowo-kontrolnych. Takie kompletacje oferuje wielu dostawców, dodatkowo część firm proponuje nawet produkcję enkoderów na zamówienie (np. z określonymi interfejsami). W przypadku silników krokowych różnorodność poszukiwanych modeli w zakresie parametrów mechanicznych i elektrycznych jest również dosyć duża, dodatkowo liczy się też możliwość dostarczenia przez firmę kompleksowego systemu. Składać się na niego może, oprócz samego silnika, również przekładnia, enkoder, elementy mechaniczne oraz sterownik. Wszystko to zależy od potrzeb klienta i tworzonej aplikacji.

Paweł Naglik

|

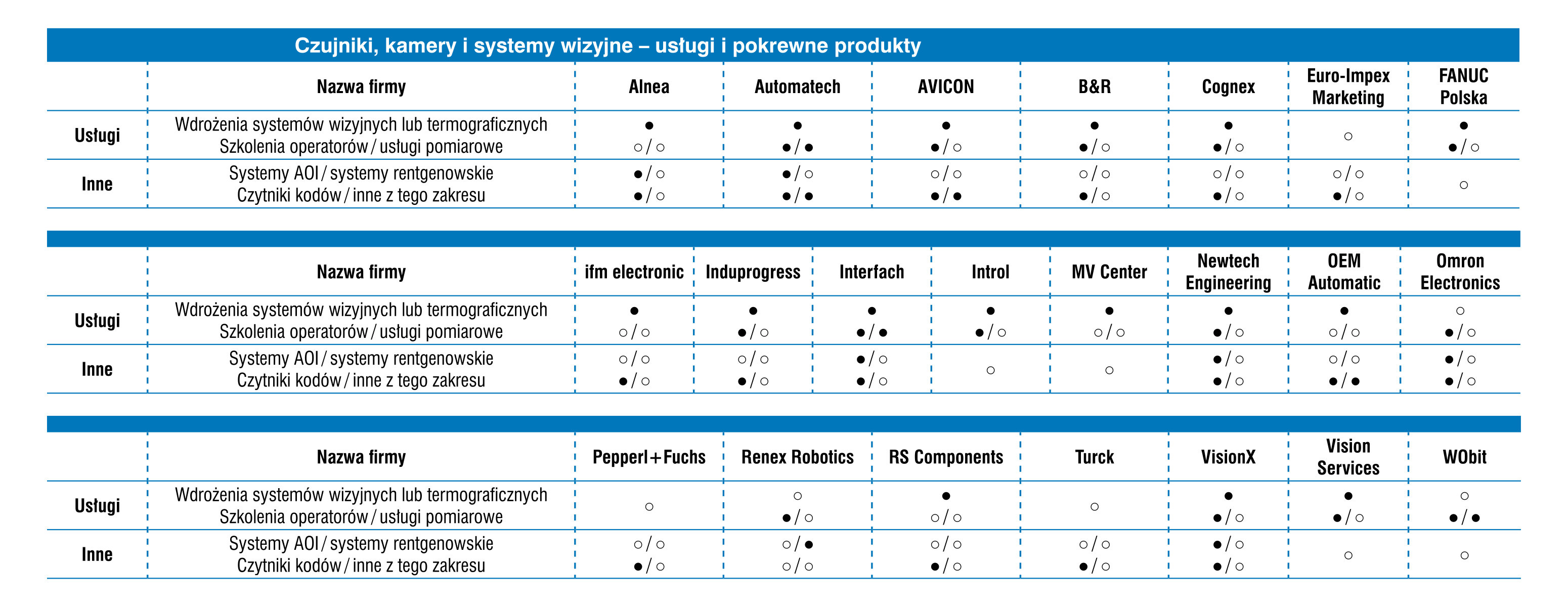

Systemy wizyjne

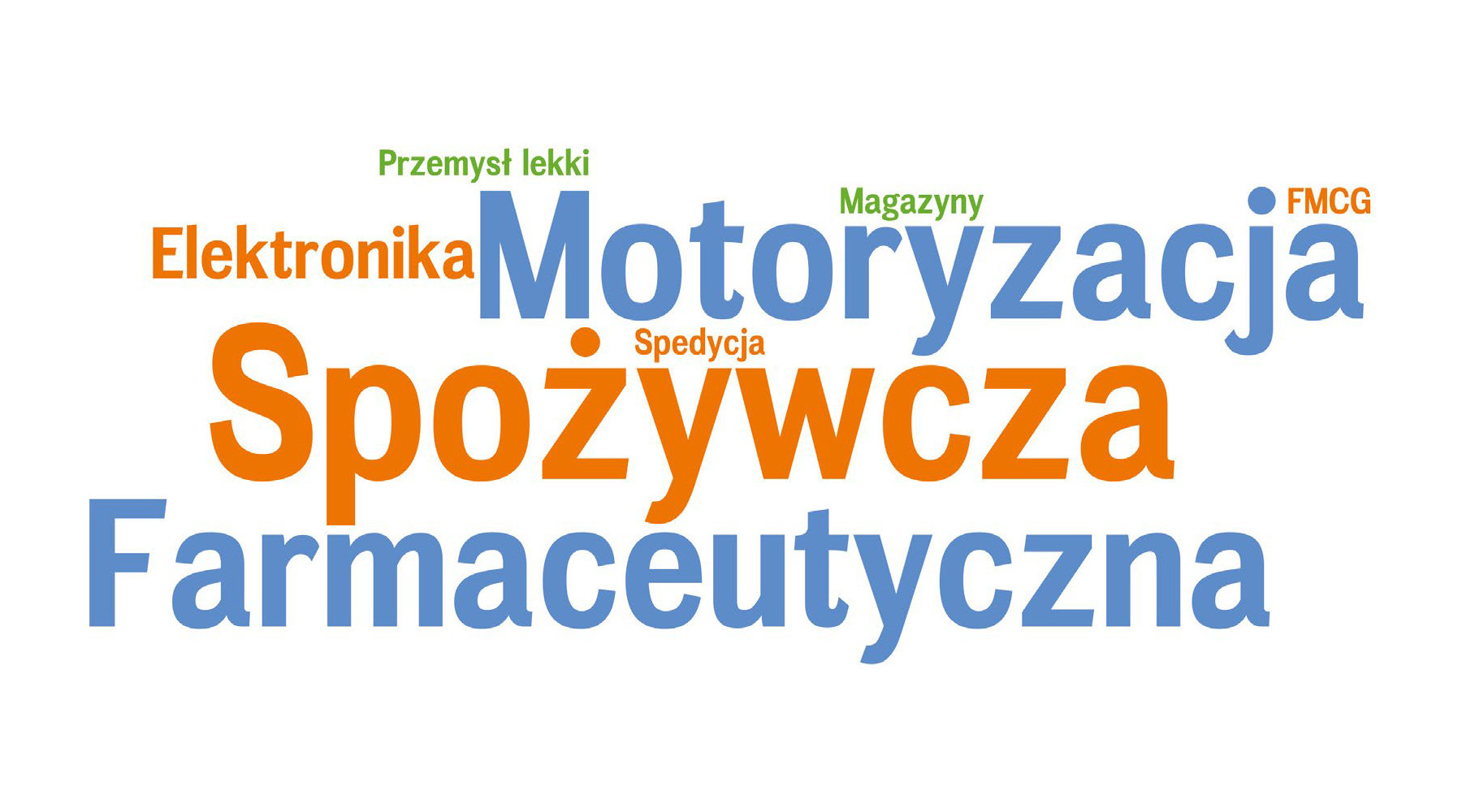

Systemy wizyjne umożliwiają akwizycję, przetwarzanie oraz analizę obrazów, a także sterowanie różnymi elementami instalacji technologicznych. Są one wykorzystywane przez wiele branż, w tym m.in. sektor motoryzacyjny, spożywczy czy farmaceutyczny, zaś rynek z nimi związany jest dojrzały i działa tu wielu dostawców komponentów oraz kompletnych systemów wizyjnych. O ile w zeszłorocznej analizie (publikacja w IRA 2022) omawialiśmy sytuację na rynku, w tym w kontekście pandemii, o tyle w bieżącej przedstawiamy uzupełnienie zawierające omówienie zmian technologicznych oraz liderów tej branży.

Jakie są nowoczesne urządzenia wizyjne? Jakie trendy technologiczne można tu zaobserwować? Zanim odpowiemy na te pytania, przyjrzyjmy się podstawowym wymogom odbiorców systemów wizyjnych. Można stwierdzić, że niezmiennie najważniejsze są tu: niskie koszty zakupu, jakość urządzeń, łatwość ich implementacji oraz wykorzystywania (w tym przeprogramowywania przez użytkowników), a także ogólne możliwości aplikacyjne. Chociaż w kolejnych latach w statystyce zachodziły zmiany, były one bez wpływu na całość zestawienia.

Na cechy systemów wizyjnych wpływa i wpływał będzie w przyszłości ich rozwój powiązany m.in. z cyfryzacją. W odpowiedziach pojawiała się wielokrotnie sztuczna inteligencja, w tym samouczące się systemy wizyjne oparte na sieciach neuronowych, które mogą być implementowane bezpośrednio w kamerach inteligentnych. Respondenci zapytani o nowości wskazywali również na: nowe algorytmy przetwarzania obrazów, kamery z automatycznym dostosowaniem parametrów do warunków otoczenia oraz możliwościami szybkiej analizy obrazów, wersje o wysokiej rozdzielczości i mogące komunikować się z wykorzystaniem szybkich interfejsów cyfrowych. Do nowości zaliczone zostały również systemy wizyjne ze skanerami 3D.

Tym natomiast, co już od dłuższego czasu nie jest nowością, a standardem, są kamery inteligentne, które pozwalają na przesyłanie danych obrazowych z wykorzystaniem sieci cyfrowych i zaawansowaną komunikację. Urządzenia te praktycznie zdominowały rynek i ustępują swoim poprzednikom (tj. kamerom analogowym z framegrabberami) tylko w niektórych, wysoce wymagających aplikacjach. Respondenci nie wymienili tym razem zagadnień związanych z rozwojem platform programistycznych, aczkolwiek można sądzić, że również w tym obszarze następuje ciągła ewolucja, co pozwala na tworzenie szybszych i dokładniejszych aplikacji systemów wizyjnych.

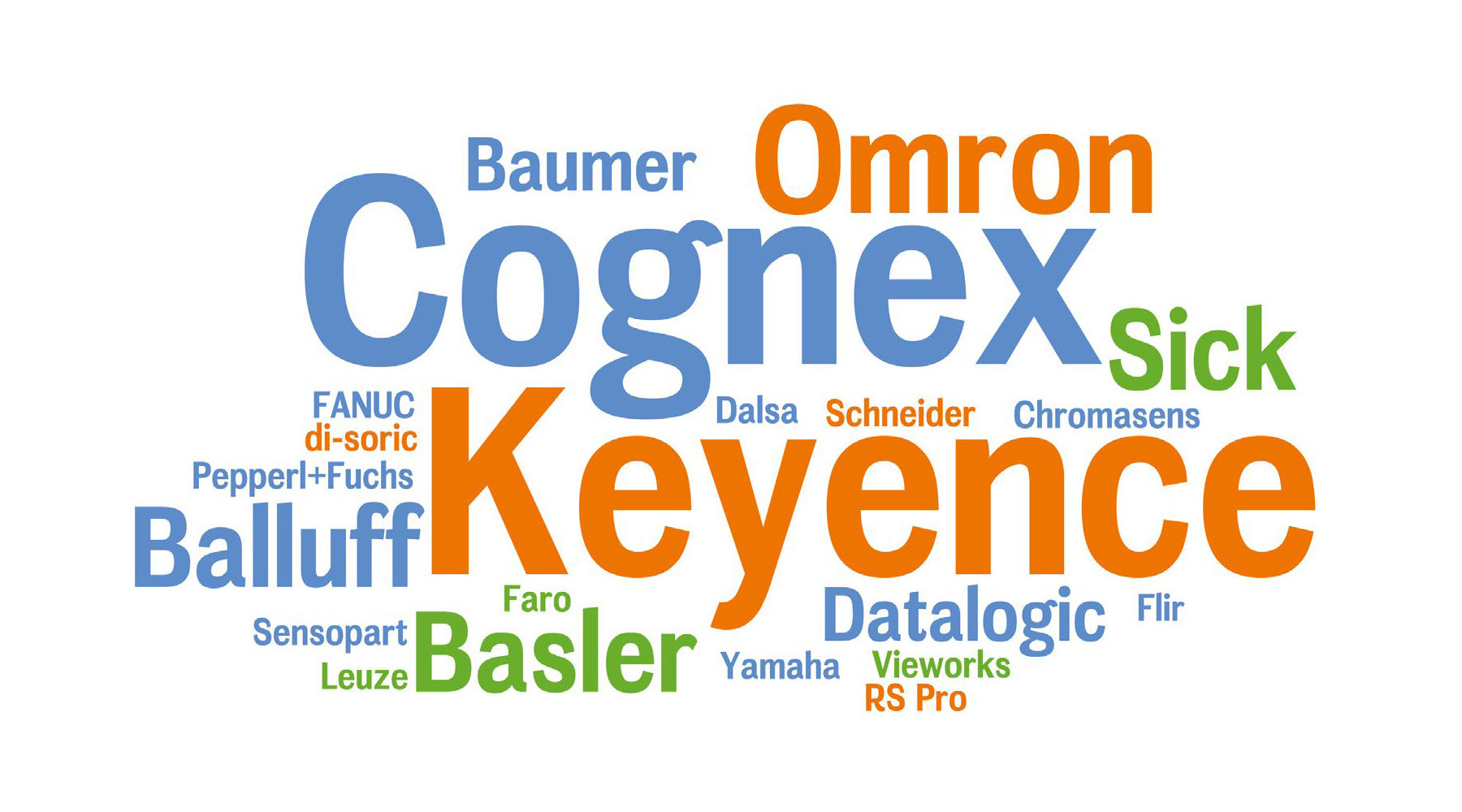

Liderzy rynku i przyszły rozwój branży

Cognex, Keyence, Omron, Balluff i Sick – to pięciu najpopularniejszych w kraju producentów kamer i innych urządzeń wchodzących w skład systemów wizyjnych. Cognex to amerykański producent specjalizujący się w rozwiązaniach wizyjnych, czytnikach kodów i podobnych rozwiązaniach. Z kolei Keyence i Omron to firmy japońskie – pierwsza o profilu podobnym do poprzednio omawianej, druga to popularny wytwórca automatyki, napędów, robotów oraz popularnych urządzeń wizyjnych. Dwie ostatnie firmy to producenci niemieccy specjalizujący się w czujnikach, komunikacji sieciowej i podobnych produktach. Mówiąc o istotnych na rynku przedsiębiorstwach, należy również wymienić następujące: Basler, Datalogic, Baumer, Banner, Leuze, di-soric oraz Dalsa.

Analizę kończymy przedstawieniem najbardziej perspektywicznych odbiorców omawianych urządzeń. Tutaj niespodzianek nie było, bowiem respondenci typowali sektory, które wiodły prym w dotychczasowych tego typu zestawieniach. Statystykę zdominowały branże, w przypadku których analiza obrazów wykorzystywana jest do zapewniania jakości oraz bezpieczeństwa produkcji. Do takich należą: sektor spożywczy, farmaceutyczny oraz motoryzacyjny. Na czwartym miejscu znalazł się sektor elektroniczny. W stosunku do poprzednich tego typu statystyk zmianą jest spadek, choć niewielki, w przypadku motoryzacji i pewien wzrost dla dwóch pozostałych branż.