Dystrybutorzy komponentów automatyki

"Dystrybutorzy" to określenie bardzo pojemne, w praktyce obejmujące kilka grup przedsiębiorstw. Są nimi zarówno dostawcy specjalizowani pojedynczych firm, wielu marek, jak też dostawcy katalogowi o szerokim asortymencie. Do tej grupy sami zaliczają się nieraz przedstawiciele podmiotów będących przedstawicielami zagranicznych producentów, czyli spółki oferujące produkty jednej konkretnej marki. Przedstawiamy krótką analizę krajowej branży dystrybucji automatyki i innych produktów dla przemysłu.

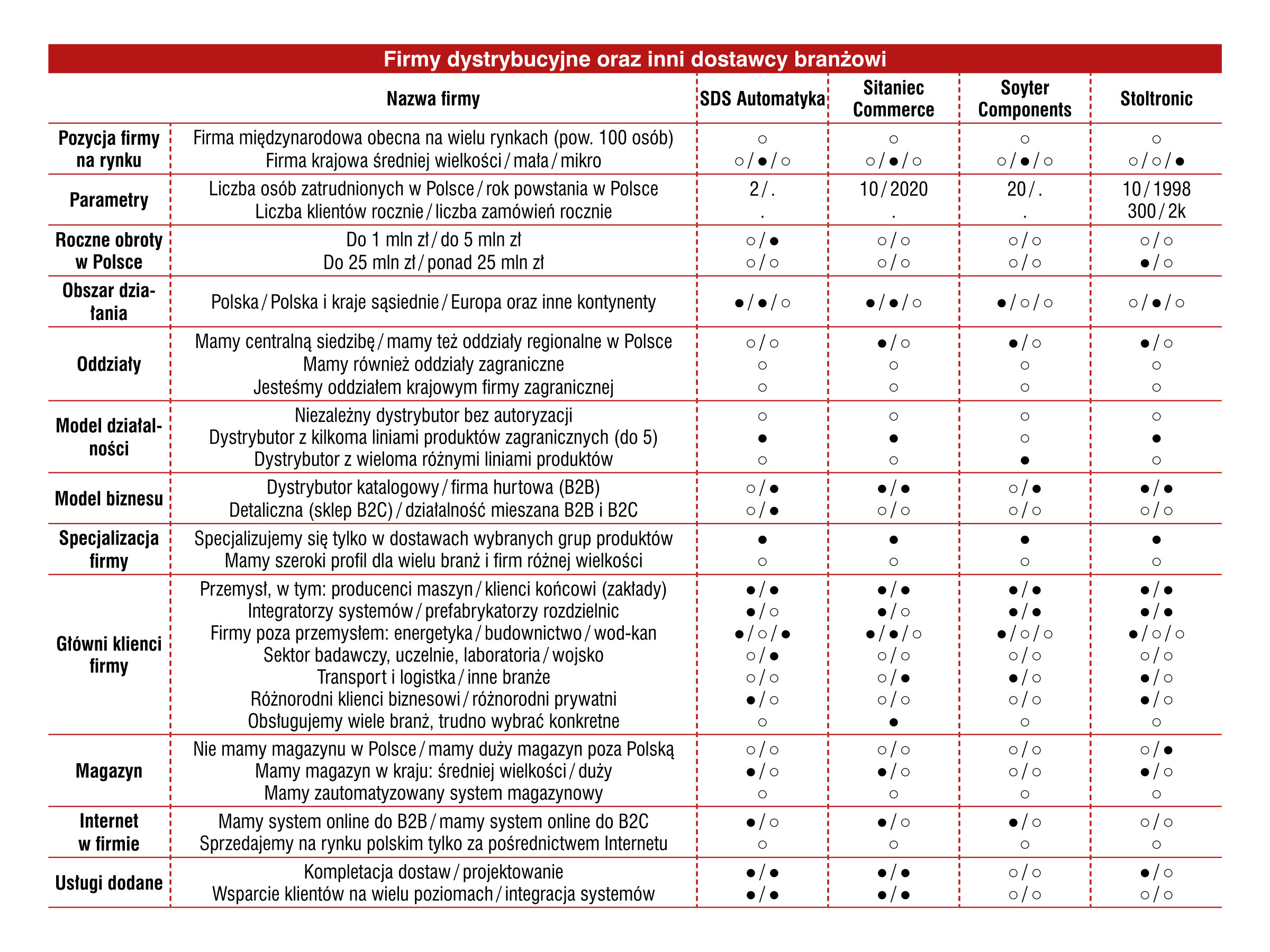

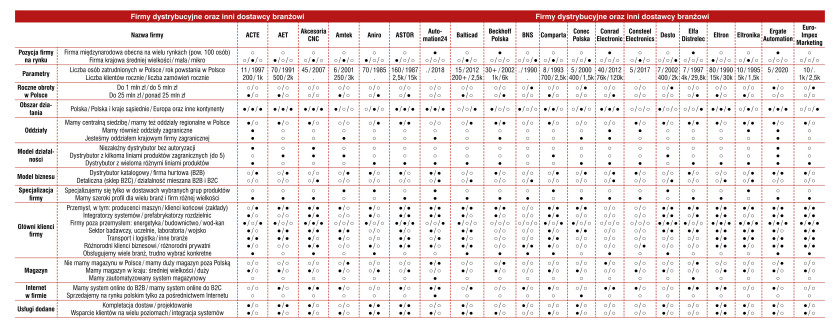

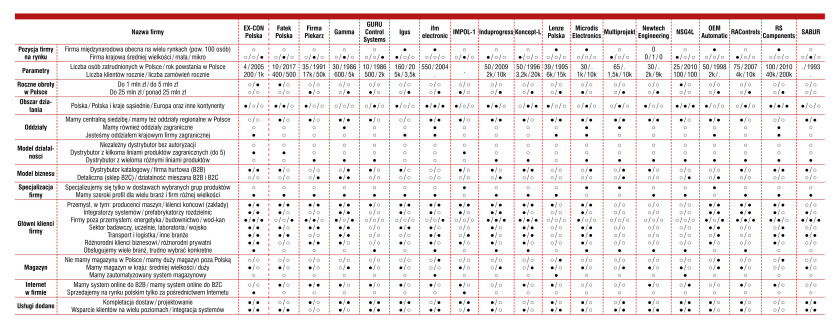

Wśród firm omawianych w analizie, a więc respondentów redakcyjnej ankiety, pojawiły się przedsiębiorstwa należące do każdej z wymienionych kategorii. Są to podmioty o zróżnicowanych profilach, skali działalności, o różnej historii i odmiennych sposobach działania na rynku. Łączy je fakt obsługi klientów z różnych obszarów przemysłu (i spoza niego), w tym producentów, integratorów, odbiorców końcowych, a także innych klientów profesjonalnych i prywatnych. W efekcie tworzy to dużą branżę, która jest silnie konkurencyjna. Tak przyznało 52% respondentów, reszta stwierdziła, że rywalizacja jest tu standardowa, podobna jak w innych sektorach rynku. Żadna z odpowiedzi nie wskazywała, jakoby była ona niewielka.

Artur Tkacz

|

Pandemia i zmienność rynku

Pandemia, patrząc na nią jako na temat po części historyczny, stanowiła ciąg wydarzeń rozłożonych w czasie. Również analiza jej wpływu na branżę wymaga spojrzenia przez pryzmat konkretnych okresów, w szczególności: początku pandemii wiosną 2020 roku, miesięcy jej nasilenia i finalnie czasu odbudowy rynków w 2021 oraz wzrostów zamówień. Respondenci wskazali tu kilka występujących trendów.

Pierwszym był negatywny wpływ koronawirusa na gospodarkę. Wiązało się to z zakłóceniami koniunktury, wahaniami na rynku i przestojami w pracy zakładów, a więc też spadkami zapotrzebowania – szczególnie w pierwszych miesiącach pandemii. Sporym problemem okazały się tu przerwy w łańcuchach dostaw, a także braki podażowe wynikające z obniżenia mocy produkcyjnych. Dla firm dystrybucyjnych oznaczało to m.in. najpierw problemy ze zbytem, a później z dostępnością produktów. Pandemia zmieniła też kontakty tych przedsiębiorstw z klientami. "Pojawiło się więcej webinariów i zdalnych szkoleń, pandemia wymusiła większą elastyczność w zarządzaniu projektami, jednocześnie utrudniając prace przez brak możliwości spotkań bezpośrednich z klientami" – stwierdził jeden z respondentów.

W odpowiedziach pojawiła się też grupa wskazań jakoby wpływ omawianych wydarzeń był niewielki. "Początkowo był chwilowy przestój ze względu na postoje zakładów, w późniejszym czasie wpływ był praktycznie niezauważalny do momentu problemów z dostępnością oraz rosnących cen produktów" – skomentował przedstawiciel jednej z firm. Pojawiły się też odpowiedzi, że okres pandemii był dla firm handlowo bardzo owocny. W szczególności po 2020 roku nastąpiło odbicie – i to na poziomie dla wielu osób niespodziewanym.

Tobiasz WitorLenze

W naszym wypadku około 2/3 sprzedaży realizowane jest bezpośrednio do firm OEM. Z roku na rok wraz ze wzrostem naszej sprzedaży ten udział również rośnie. Można tu zauważyć upodabnianie się polskiego rynku do rynków zachodnich. Pamiętam czasy, kiedy dominowali u nas klienci końcowi. Ten etap mamy już za sobą, teraz skupiamy się na OEM-ach. Jeśli chodzi o branże, to rozwijają się wszystkie, ale na szczególną uwagę zasługuje intralogistyka oraz przemysł maszyn do przetwórstwa drewna. Jeśli chodzi o logistykę wewnętrzną, to zdecydowanie pomogła pandemia i rozwój e-commerce. W przypadku maszyn do przetwórstwa drewna boom wynika z pozycji Polski na rynku produkcji mebli. Szacuje się, że w Europie jesteśmy najwięksi! |

O ile część projektów była wstrzymywana lub przesuwana, o tyle pandemia generalnie przyniosła też skutki odwrotne – prorozwojowe. "Zadziałała jak katalizator i przyspieszyła decyzje o transformacji cyfrowej przedsiębiorstw" – stwierdził kolejny z dystrybutorów. Wiele firm zaczęło kupować podzespoły na zapas, tworząc własne bufory logistyczne. Popyt na komponenty, może nie automatyki, ale różnorodną elektronikę, wynikał również z faktu, że konsumenci zostali w domach, potrzebny był im sprzęt komputerowy, telekomunikacyjny i różnorodne urządzenia.

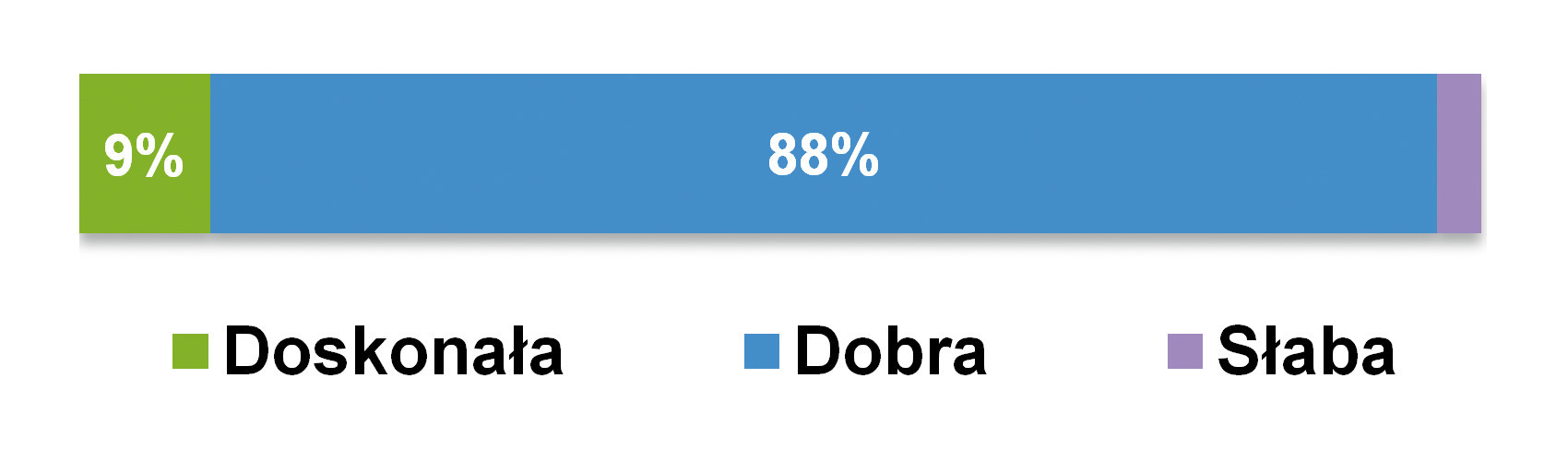

Finalnie warto zauważyć, że pandemia zmieniła po części strukturę rynku, prowadząc do uprzywilejowania dystrybutorów względem producentów. W czasie lockdown’ów zakupy w dużej części przeniosły się do sieci, pojawiły się duże potrzeby zakupowe i dystrybutorzy mający możliwości ich obsłużenia, szczególnie w sytuacji dużego zróżnicowania koszyków zakupowych. W efekcie wzmocniło to pozycję firm dystrybucyjnych, zwiększając ich obroty, szczególnie w 2021 roku. Obecnie koniunktura na rynku dystrybucyjnym jest korzystna, jako słabą określiło ją jedynie 3% osób. Zdaniem przeważającej grupy respondentów sytuacja jest dobra lub wręcz bardzo dobra.

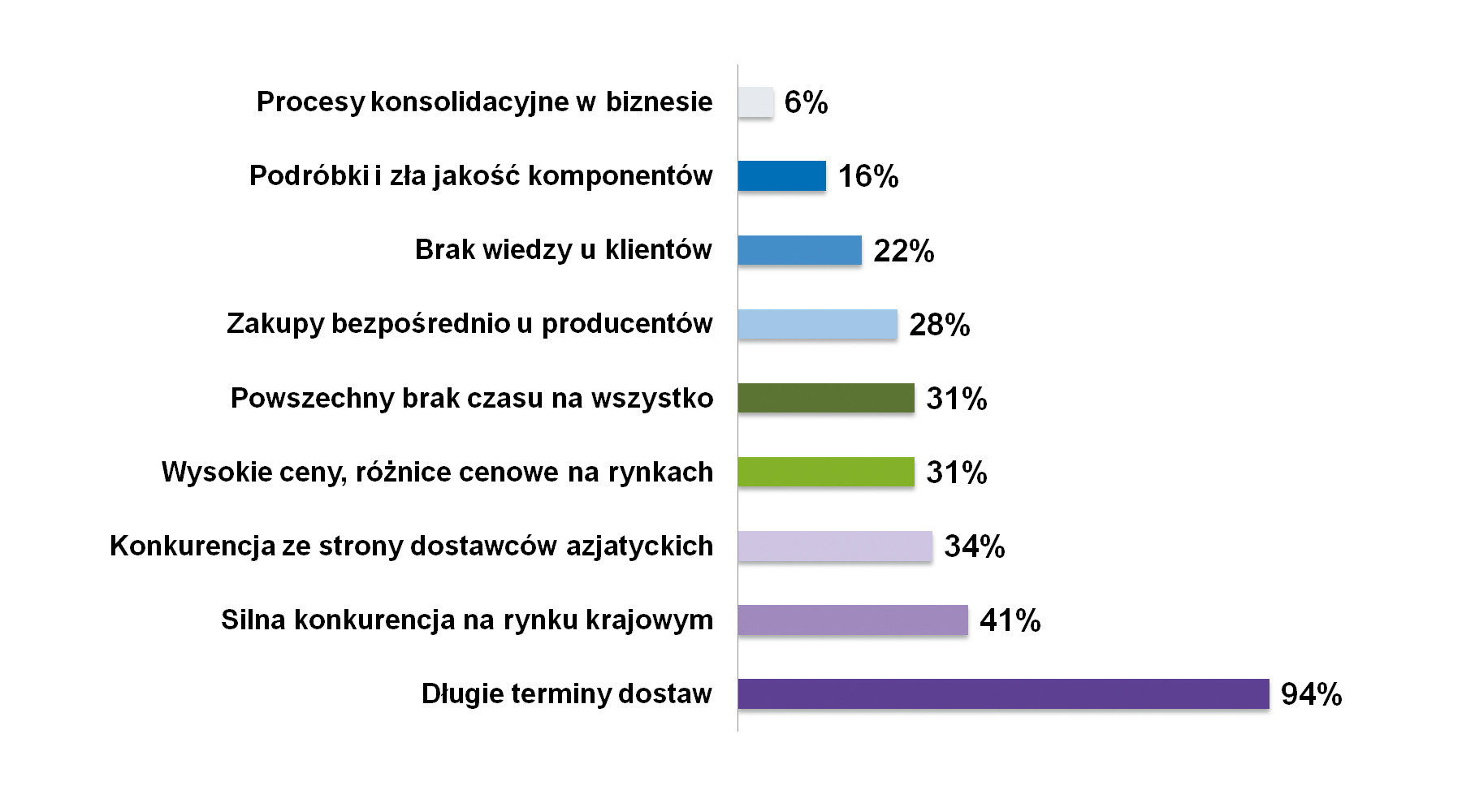

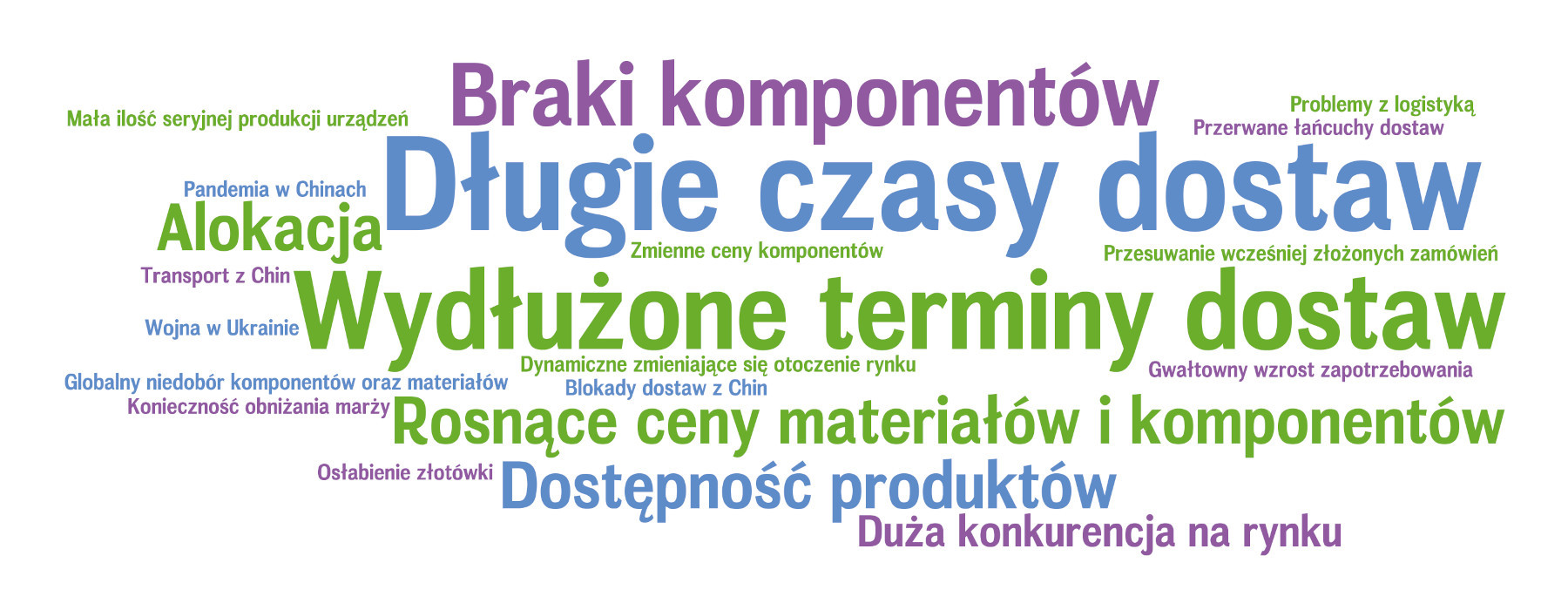

Dostępność komponentów i inne problemy

Dzisiaj niewątpliwie branża dystrybucyjna żyje tematami dostępności komponentów, terminami opóźnień w ich dostawach i kwestiami alokacji (przewyższania popytu nad dostępnymi możliwościami produkcyjnymi). Zagadnienia te pojawiały się jako najczęstsze odpowiedzi zarówno w przypadku pytania zamkniętego o najważniejsze czynniki o charakterze negatywnym dla rynku dystrybucji, jak też pytania otwartego, które dotyczyło głównych problemów w branży.

Problemy z dostępnością są drastyczne. Zdaniem respondentów czasy dostaw zwiększyły się w ostatnich miesiącach wielokrotnie, co wiąże się z ogromnym popytem ze strony wielu branż – motoryzacyjnej, elektronicznej i innych sektorów profesjonalnych, a jednocześnie zmniejszonymi podczas pandemii możliwościami produkcyjnymi. Brakuje nie tylko komponentów, ale też materiałów do ich produkcji – metali, tworzyw sztucznych czy nawet gazów wykorzystywanych w procesach technologicznych. Szczególnie duże braki dotyczą półprzewodników, w tym mikrokontrolerów. Czasy dostaw takich podzespołów to ponad 50, a nieraz nawet ponad 100 tygodni – i dotyczy to nie tyle wybranych wyrobów, co wielu grup produktów niezbędnych do produkcji elektroniki przemysłowej, profesjonalnej i konsumenckiej. Dodatkowo zamówienia mają często status NCNR (no cancel, no return), co w praktyce oznacza, że nie tylko trzeba zaakceptować rok lub więcej czekania, ale też zrezygnować z braku możliwości wycofania zamówienia czy też zwrotu towaru. Innymi słowy – trzeba decydować się w ciemno i najlepiej jak najszybciej, bo za drzwiami czekają już inni.

Andrzej Kuczyński

|

Czy na sytuację na rynku wpływa również wojna w Ukrainie? Tak, aczkolwiek raczej w kontekście makroekonomicznym, a nie stricte krajowego sektora automatyki czy branży dystrybucyjnej – chyba jedynie firm mających swoje oddziały na wschodzie i prowadzących tam biznes. Znacznie istotniejszym problemem jest cały czas pandemia. Nawracające problemy z koronawirusem w Chinach i zamknięciami tamtejszych miast, które są kluczowymi lokalizacjami hubów logistycznych, sprawiają, że pojawiają się kolejne zaburzenia łańcuchów dostaw, co z kolei negatywnie wpływa na i tak już słabą dostępność komponentów. Zwiększony popyt spotkał się ponadto z dodatkowymi utrudnieniami logistycznymi, takimi jak braki kontenerów i wyższe ceny frachtu morskiego. "Zdecydowanie większe problemy zauważamy w konsekwencji pandemii niż w jej trakcie" – podsumował jednej z respondentów, dodając, że sytuacja negatywna pogłębia się.

Wraz z tym, jak na rynku nie ma towarów, rosną ceny. W tym przypadku występuje splot wielu czynników – wzrostów kosztów surowców, transportu, pracy, nasilenie procesów inflacyjnych i niepewności. A problemy z dostępnością podzespołów przekładają się na cały rynek elektroniki, w tym związany z produkcją urządzeń automatyki. Komponenty elektroniczne są ich składowymi i wzrosty cen półprzewodników, elementów pasywnych oraz innych podzespołów o kilkadziesiąt, a nawet kilkaset procent były niemożliwe do skompensowania bez podnoszenia cen wyrobów takich jak sterowniki, przemienniki częstotliwości i wielu innych.

Bartłomiej Kiełczewski

|

O jakich wzrostach mowa? Z niedawnej rozmowy z jednym z producentów skanerów laserowych bezpieczeństwa wiemy, że jeszcze rok temu firma ta kupowała wykorzystywane w swoich urządzeniach układy elektroniczne za około dolara za sztukę, natomiast dzisiaj ich cena znacznie przekroczyła poziom 100 dolarów. Pomimo to i z braku alternatywy zapadła decyzja o ich zakupach. Z kolei w części przypadków firmy projektujące i produkujące elektronikę decydują się na obranie innej metody – dopasowywania projektów do dostępnych aktualnie komponentów. Brzmi to jak sytuacja postawiona na głowie, ale tak rzeczywiście się dzieje. Najpierw poszukiwane są komponenty, np. układy scalone o podobnej funkcjonalności do tych pierwotnie używanych, następnie urządzenia są przeprojektowywane i dopiero wytwarzane. W efekcie o decyzjach projektowych i biznesowych decyduje dostępność produktów.

Niestety dzisiaj nie zapowiada się, aby w najbliższych miesiącach miały tu nastąpić zmiany. Problemy nie ustępują, wręcz pojawiają się kolejne przeszkody. Jako podsumowanie proponujemy tu fragment wypowiedzi przedstawiciela firmy TME, który niedawno udzielił wywiadu dla magazynu APA. "Sądzę, że od początku pandemii nie było ani jednego momentu, kiedy można było spojrzeć w bliską przyszłość i powiedzieć, kiedy będzie koniec kłopotów. Analitycy przewidywali, że może się to stać w drugiej połowie 2022 roku, później, że pod koniec tego toku. Dziś żadne te wskazania nie wydają się realne, w każdym razie nie są one zbieżne z moimi obserwacjami" – stwierdził Krzysztof Witkowski, kierownik grupy produktowej automatyka-komponenty w TME. Do tematyki dystrybucji wrócimy w kolejnym wydaniu IRA – będzie to okazja do ponownego spojrzenia na sytuację na rynku oraz zweryfikowania przedstawionych w analizie tez.