Panele operatorskie

Po trudnym okresie pandemii przedstawiciele dostawców paneli operatorskich i komputerów panelowych dostrzegają poprawę koniunktury, choć nie we wszystkich branżach jest ona jednak tak samo odczuwalna. Głównym odbiorcą paneli HMI jest przemysł, a wpływ pandemii na ten biznes był w większości przypadków krótkookresowo negatywny. Dużo bardziej optymistycznie sytuacja wygląda jednak w perspektywie długoterminowej. Wydarzenia związane z pandemią spowodowały jeszcze większe przyspieszenie procesów cyfryzacji przemysłu i wdrożeń koncepcji Przemysłu 4.0, co w dłuższej perspektywie dobrze wróży rynkowi.

W przyszłości ludzie w halach produkcyjnych będą pojawiać się coraz rzadziej, a ich miejsce zajmą w pełni zautomatyzowane linie produkcyjne i łańcuchy logistyczne nadzorowane przez pracowników wspomaganych sprzętem, takim jak panele operatorskie i komputery panelowe. Jednocześnie będzie rozwijała się sama technologia. Zmierzamy coraz bardziej w kierunku rozwiązań scentralizowanych cienkiego klienta, energooszczędnych, przystosowanych do współpracy z chmurą i urządzeniami mobilnymi. Przedstawiamy analizę dotyczącą HMI, w szczególności w kontekście zmian w branży w ostatnich miesiącach i latach.

Wpływ pandemii raczej negatywny

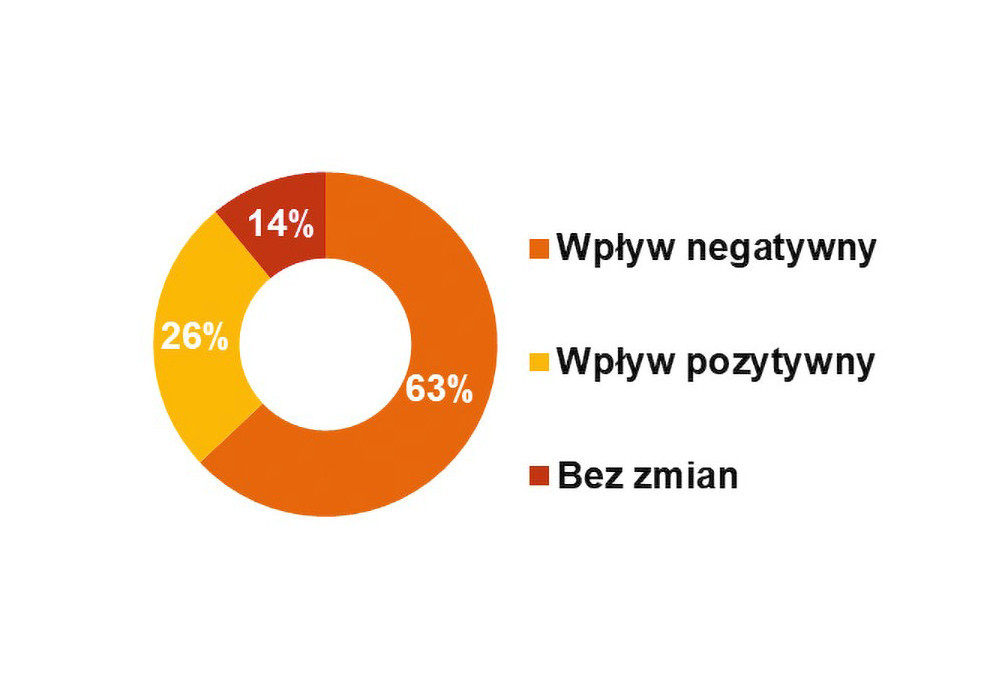

Analizując wypowiedzi respondentów ankietowanych przez redakcję w zakresie wpływu pandemii na biznes związany ze sprzedażą paneli operatorskich oraz komputerów panelowych, w większości przypadków spotkaliśmy się z oceną negatywną. Blisko 2/3 ankietowanych stwierdziło, że wpływ ten był szkodliwy. Ocena dotyczyła jednak nie tyle zapotrzebowania na same panele i na automatykę z nią związaną, co bardziej zjawisk towarzyszących pandemii. Wśród nich w pierwszej kolejności wymienić należy problemy z łańcuchami dostaw i nadążaniem popytu za podażą. W wielu branżach, ze względu na niepewność, wstrzymano też inwestycje wiążące się z modernizacją sprzętu i wymianą oraz zakupem paneli operatorskich.

Mimo wszystko, dość pokaźna grupa, bo prawie jedna trzecia badanych, oceniła wpływ pandemii na ich biznes pod kątem uzyskanych przychodów jako poprawiający sytuację firmy. Niektóre z branż, zwłaszcza te związane z medycyną i farmacją, odnotowały wzrost przychodów, co przełożyło się na prace modernizacyjne wykonywane przez ankietowane firmy oraz zapotrzebowanie na oferowane przez nie panele HMI.

Ogólny wzrost zainteresowania automatyzacją w przemyśle wynika także z doświadczeń z okresu lockdownu, kiedy miały miejsca utrudnienia w przemieszczaniu się pracowników i kwarantanny, na które udawali się pracownicy. W zakładach, w których ludzie obsługują jedynie maszyny i nie są zbyt liczni w hali produkcyjnej, łatwiej jest zapewnić ciągłość pracy. Daleko posunięta automatyzacja produkcji zabezpiecza zakład przed przestojami w czasie pandemii, co stanowi zachętę do inwestycji w linie całkowicie zautomatyzowane, w których panele HMI pełnią ważną funkcję.

Wartość rynku i preferencje klientów

Biorąc pod uwagę odpowiedzi respondentów, można ocenić wartość rynku paneli operatorskich i komputerów panelowych na około 140 mln złotych. Jednocześnie, zdaniem większości ankietowanych sytuacja w branży nieznacznie zmieniła się w porównaniu do tej w roku ubiegłym. O 5% przybyło ankietowanych oceniających sytuację rynkową doskonale (rok wcześniej nikt tak jej nie ocenił), ale także o 5% przybyło tych, którzy postrzegają kondycję rynku jako złą. Dominują jednak oceniający sytuację jako dobrą, których łącznie jest aż 81%.

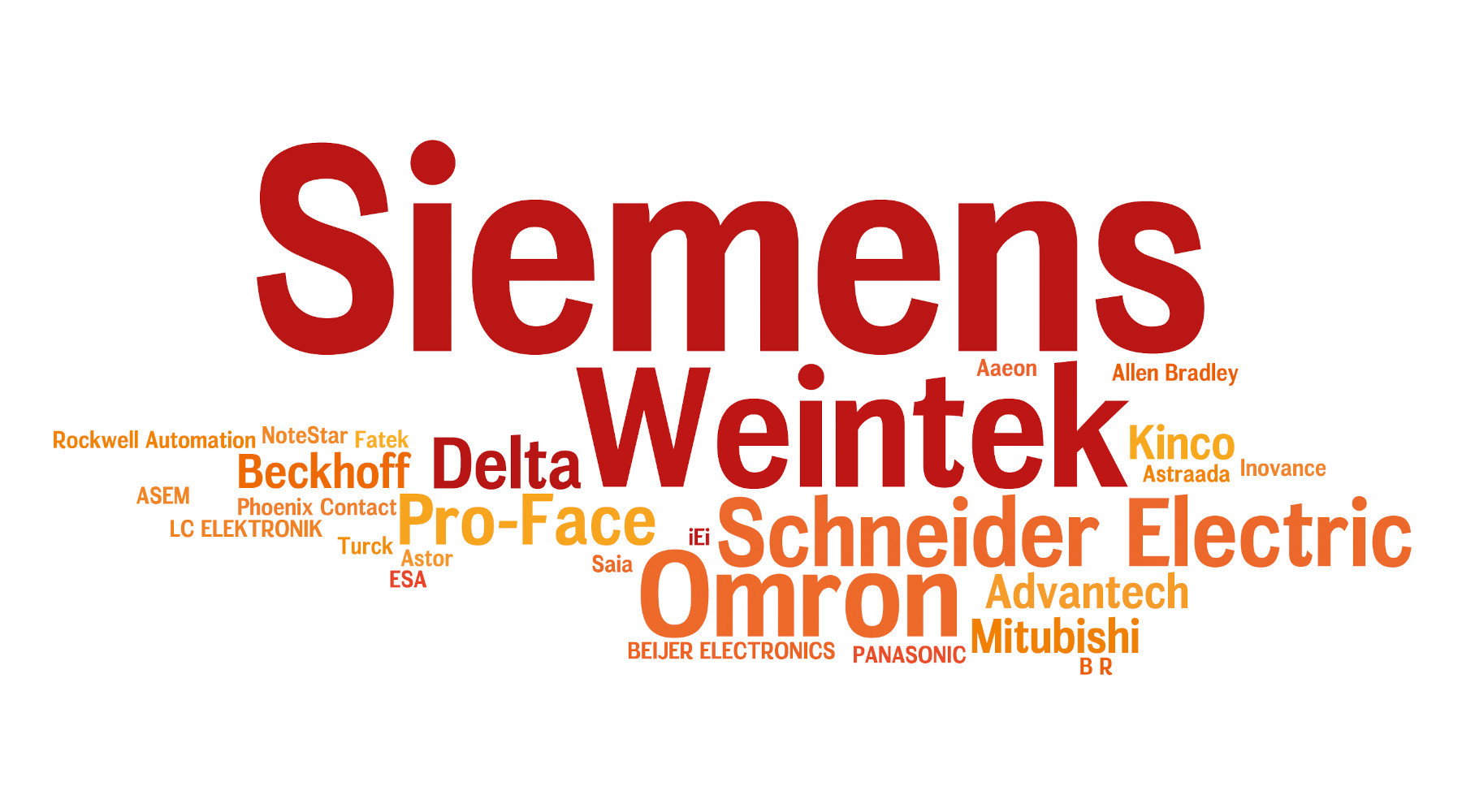

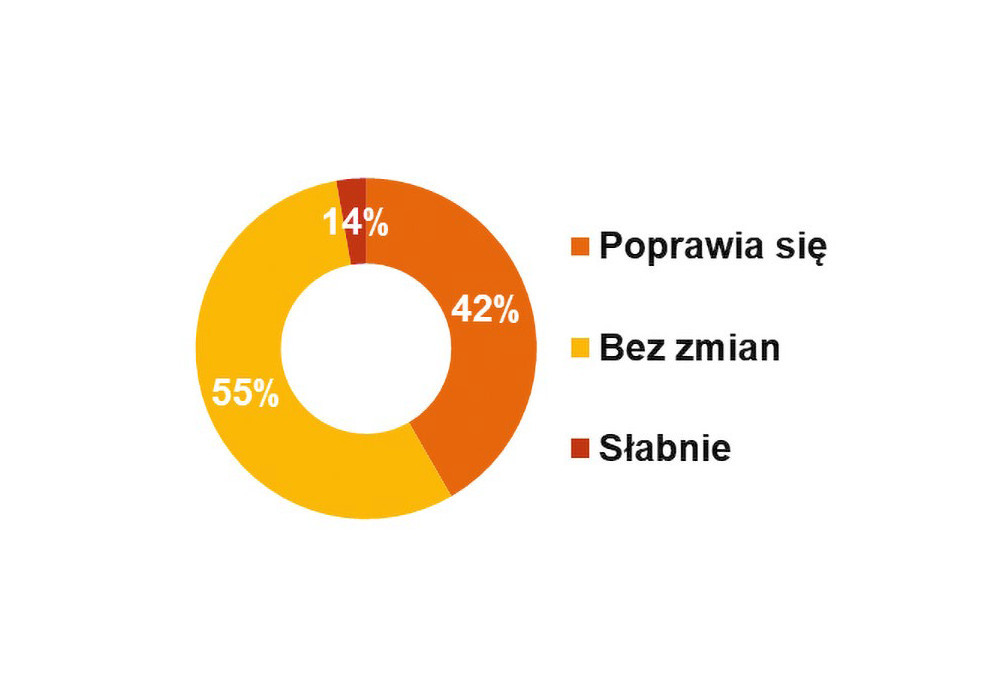

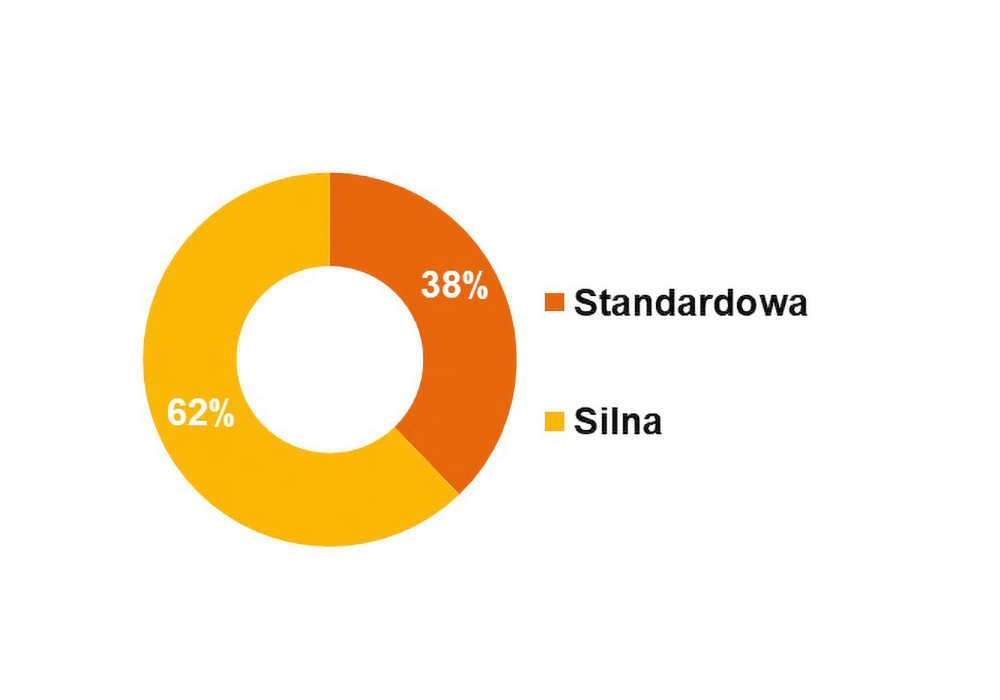

Dla większość ankietowanych koniunktura na rynku pozostaje bez zmian. Prawie połowa jest zdania, że mamy do czynienia z jej poprawą i przeważają oni nad pesymistami, których jest zaledwie 14 %. Niewielkie zmiany nastąpiły w ocenie stopnia konkurencyjności rynku. W małym stopniu wzrosła liczba ankietowanych postrzegających konkurencję w branży jako silną (jest ich obecnie 62%).

Dokładnie tak samo jak w poprzednim badaniu największym popytem cieszą się HMI małe i kolorowe. Zainteresowanie tymi modelami nie zmieniło się na przestrzeni ostatniego roku. Na drugim miejscu znajdują się HMI z dużymi ekranami powyżej 10 cali. Z roku na rok spada zainteresowanie HMI monochromatycznymi. Komputery panelowe utrzymały swoją pozycję rynkową z ostatniego roku.

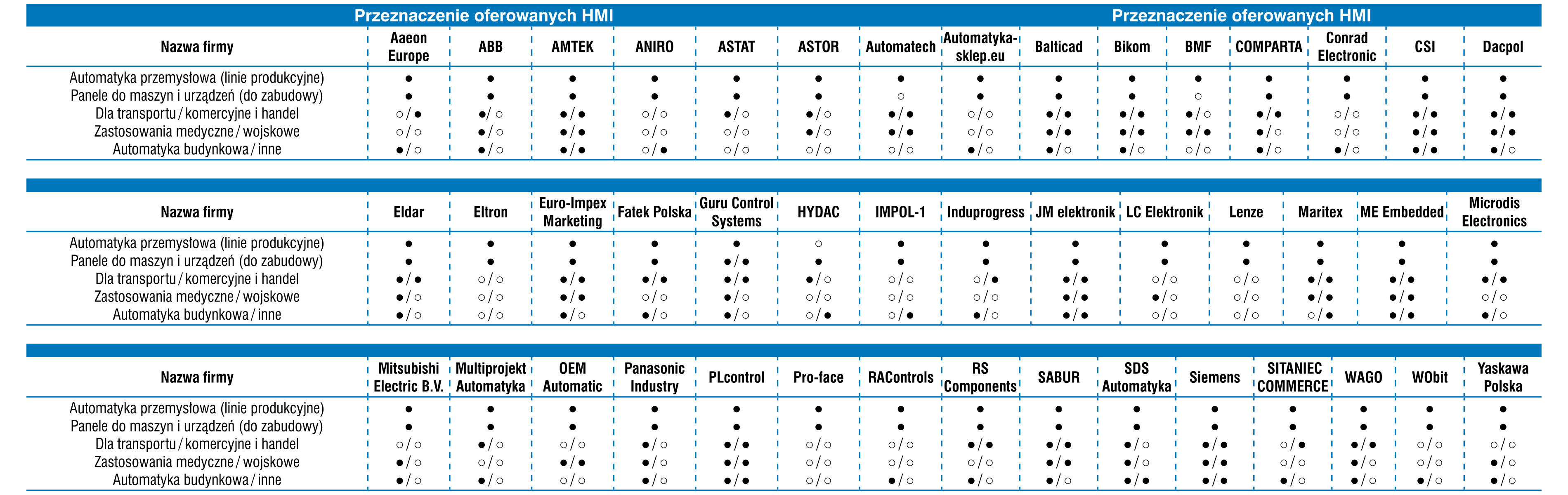

Główni odbiorcy paneli operatorskich i komputerów panelowych to przemysł i automatyka (97%). Prawie ten sam udział przypadł sektorowi produkcji maszyn wraz z OEM (82%). Silną pozycję w sprzedaży mają także: automatyka budynkowa (47%), energetyka (42%) oraz logistyka (42%). Do niszowych zaliczyć można rozwiązania konsumenckie (8%) oraz wojsko i zastosowania specjalne (8%).

Wśród najważniejszych dla klientów cech rozwiązań HMI ankietowani wymieniali interfejsy i komunikację (94%) oraz atrakcyjną cenę (88%). Istotne są także takie parametry jak długotrwała współpraca z dostawcą (72%), dobra obsługa posprzedażna (63%). Nieco mniej ważne, ale wciąż istotne są dla klientów cechy techniczne paneli oraz komputerów, to: wydajność obliczeniowa i parametry obrazu (po 50%). Do cech najmniej wpływających na wybory podejmowane przez klientów należą certyfikaty urządzeń (25%) oraz funkcja wielodotykowości interfejsu, którą wskazało zaledwie 28% respondentów.

Michał Jurek

|

Problemy z zaopatrzeniem w podzespoły

Do najważniejszych problemów wymienianych przez respondentów w ostatnim badaniu należały:

- długie terminy dostaw,

- zmiany kursów walut i wzrost kosztów transportu,

- problemy z dostępnością podzespołów/ komponentów półprzewodnikowych ze względu na pandemię,

- brak standaryzacji,

- wciąż często stosowane starsze systemy sterowania, które uniemożliwiają podłączenie do nich nowoczesnych paneli HMI,

- produkty low-cost niespełniające wymogów przemysłowych, presja cenowa.

Warto zwłaszcza pochylić się nad najczęściej wymienianymi w ankiecie problemami, których wspólny mianownik stanowi niedobór półprzewodników i związane z nim załamanie się łańcuchów dostaw. Przyczyn dysproporcji między podażą a popytem jest wiele: od występujących w 2021 roku naturalnych klęsk żywiołowych (susza na Tajwanie i śnieżyce w Teksasie), mających wpływ na moce produkcyjne producentów układów, poprzez znane wszystkim problemy logistyczne w trakcie pandemii, wzrost kosztów transportu, wzrastające zapotrzebowanie na układy graficzne wykorzystywane do "kopania" kryptowalut, aż po problemy natury politycznej na linii Waszyngton– Pekin także rzutujące na niedostatki zaopatrzenia w chipy.

Jeszcze na początku ubiegłego roku analitycy byli zdania, że możliwości produkcyjne dostawców półprzewodników do końca 2021 roku dogonią wzrost popytu. Obecnie ci sami analitycy uważają, że światowy deficyt chipów może potrwać cały obecny rok, a być może przedłużyć się nawet na 2023. "Niedobór wynika z tego, że obecne wydatki na moc produkcyjną przyniosą efekty dopiero w przyszłości" – powiedział Malcolm Penn, dyrektor generalny Future Horizons. Na początku grudnia 2021 roku Deloitte przewidywał, że w 2022 nadal brakować będzie układów półprzewodnikowych, a czasy realizacji dostaw niektórych komponentów pozostaną wydłużone aż do 2023 roku. Czy tak rzeczywiście będzie – przekonamy się niebawem.