Bezpieczeństwo maszyn

Zagadnienia związane z bezpieczeństwem funkcjonalnym dotyczą specyficznego obszaru techniki i jednocześnie ciekawego rynku. Przedstawiamy informacje dotyczące powiązanej branży, w tym jej wartości, liderów oraz bieżących trendów. Stanowią one uzupełnienie analizy opublikowane w poprzednim wydaniu informatora (IRA 2022).

Zastosowania komponentów bezpieczeństwa

Tradycyjną domeną aplikacyjną komponentów i systemów bezpieczeństwa jest przemysł maszynowy. Dotyczy to przede wszystkim zastosowań w przypadku maszyn niebezpiecznych dla obsługi, takich jak obrabiarki czy prasy (64% wskazań). Do tego dochodzą inne maszyny (49%), którymi mogą być relatywnie proste piły elektryczne, mieszalniki, itd., jak też systemy wielomaszynowe, w tym obejmujące roboty.

Zabezpieczenia montowane są na etapie produkcji maszyn oraz podczas ich dostosowania do bieżących wymogów (dotyczy w szczególności maszyn starszych, w tym importowanych), a także w ramach zabezpieczania części lub całych linii produkcyjnych w zakładach. W tym przypadku, odnosząc się do uzyskanej statystyki, odpowiedzi są zawarte w kategorii "przemysł produkcyjny", która otrzymała 63% wskazań.

Konieczność stosowania zabezpieczeń dotyczy najczęściej tych maszyn, gdzie z jednej strony ma miejsce interakcja z człowiekiem – przykładowo podającym surowce i odbierającym gotowe produkty, z drugiej zaś występują duże siły i prędkości ruchu elementów. Systemy bezpieczeństwa służą tutaj do nadzoru pracy układów, kontroli osłon i, w przypadku większych instalacji produkcyjnych, dostępu osób do określonych stref oraz innych zadań związanych z zapewnianiem bezpieczeństwa pracownikom. Kolejnymi ważnymi obszarami zastosowań aplikacji są te związane z windami i podnośnikami, transportem oraz górnictwem (w tym szczególnie kontrolą pracy taśmociągów).

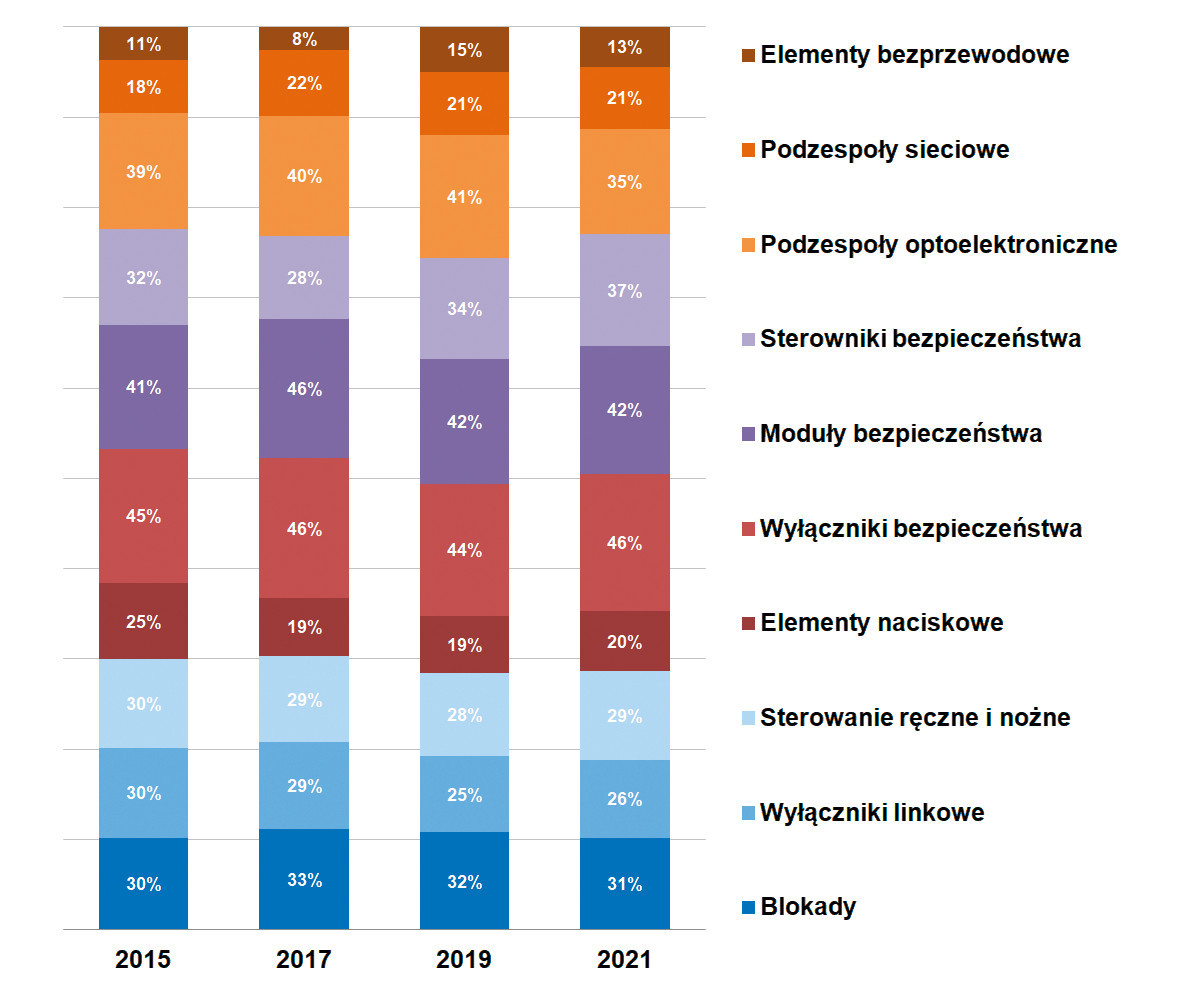

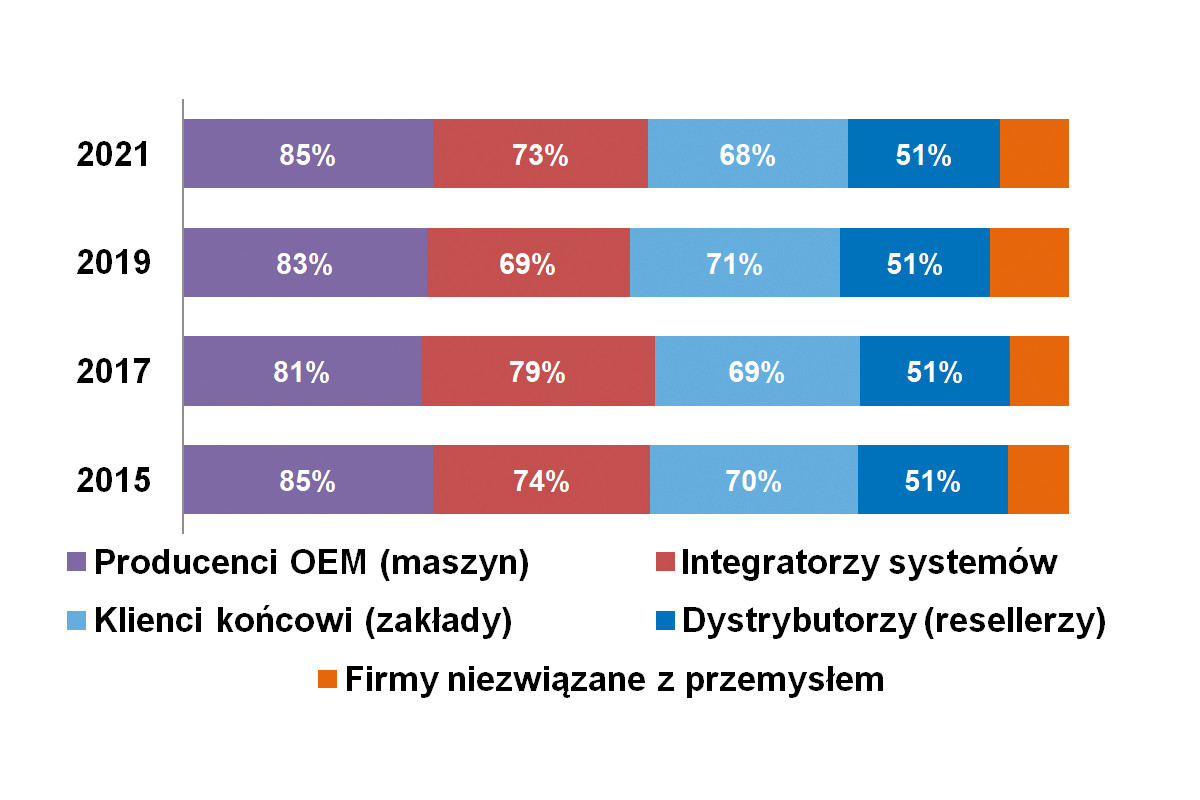

Dodając do powyższego uszczegółowienie w zakresie charakteru działalności odbiorców, można wskazać kilka grup firm/klientów. Niezmiennie trzema kluczowymi są: producenci maszyn (i szerzej: firmy OEM), integratorzy systemów oraz klienci końcowi, a więc różnego rodzaju firmy z przemysłu i innych branż. Warto przy tym zauważyć, że udział firm z sektora produkcji maszyn jest niezmiennie duży. Tego typu odbiorcy często wytwarzają na eksport, zaś zaawansowanie techniczne wytwarzanych przez nich wyrobów rośnie. Skutkiem tego wzrasta również zapotrzebowanie na komponenty bezpieczeństwa, w tym te najbardziej zaawansowane – przykładowo optoelektroniczne.

W tym miejscu warto spojrzeć w przyszłość, typując perspektywiczne dla omawianej branży rynki. Zdaniem respondentów takimi są przede wszystkim: sektor spożywczy, motoryzacyjny i maszynowy. Branża automotive nie miała w ostatnim okresie dobrej passy ze względu na pandemię, jednak wraca ona na przynależne jej miejsce na podium. Należy też zauważyć, że dawniej popularny przemysł ciężki (tj. wskazywany często w poprzednich takich zestawieniach) znalazł się na odległej pozycji. Podobnie jest z sektorem wydobywczym, w przypadku którego raczej trudno liczyć na nowe, większe inwestycje.

Wymogi odbiorców komponentów i systemów bezpieczeństwaOdbiorcy komponentów i systemów bezpieczeństwa, jak można sądzić po ich odpowiedziach, mają w dużej części podobne do siebie wymogi względem omawianych produktów. Wyroby te powinny przede wszystkim cechować się odpowiednimi parametrami i spełniać wymogi aplikacji oraz być atrakcyjne cenowo. Do tego mają być jakościowe i markowe. Oczywiście takie wymagania są po części sprzeczne ze sobą, choć nie jest to w branży niczym nowym. Respondentów ankiety zapytaliśmy również o ważne zmiany technologiczne w branży. Wskazanymi nowościami oraz popularyzującymi się rozwiązaniami z obszaru bezpieczeństwa funkcjonalnego były:

|

Rynkowi liderzy i sposoby ich działania

Rolą dostawców komponentów bezpieczeństwa jest nie tylko oferowanie produktów o cechach wymaganych przez odbiorców, ale też rozpoznawanie ich potrzeb, doradzanie i proponowanie rozwiązań technologicznych popartych odpowiednią wiedzą. Ta ostatnia jest kluczowa, bowiem w świetle złożoności tematyki bezpieczeństwa i liczności przepisów oraz norm firmy działające na omawianym rynku najzwyczajniej muszą być specjalistami.

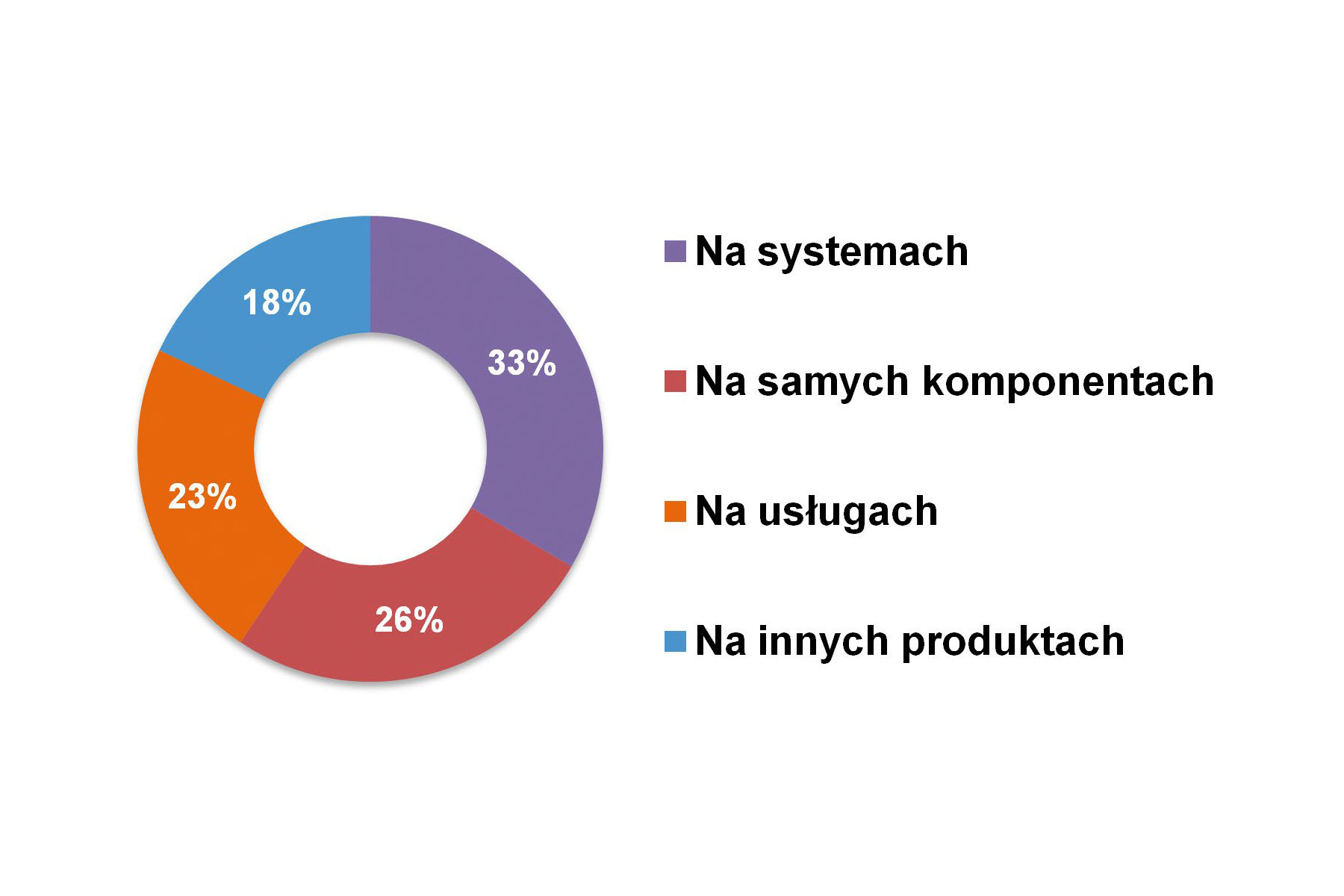

Dostawcom zadaliśmy pytanie o to, na czym zarabia się w branży. Tym razem na pierwszym miejscu znalazła się sprzedaż systemowa, a więc dostarczanie kompletacji, podsystemów lub całych systemów. Drugie miejsce przypadło dostarczaniu komponentów, zaś trzecie – usługom. Te ostatnie mogą wiązać się ze sprzedażą, bowiem dostarczanie podzespołów nieodzownie wiąże się z oferowaniem jakiegoś typu wsparcia, aczkolwiek w przypadku części firm dotyczy to kompleksowych usług, w tym analizy ryzyka oraz dostosowywania maszyn czy całych linii produkcyjnych do wymogów bezpieczeństwa. Do tego dochodzą szkolenia oraz certyfikacje.

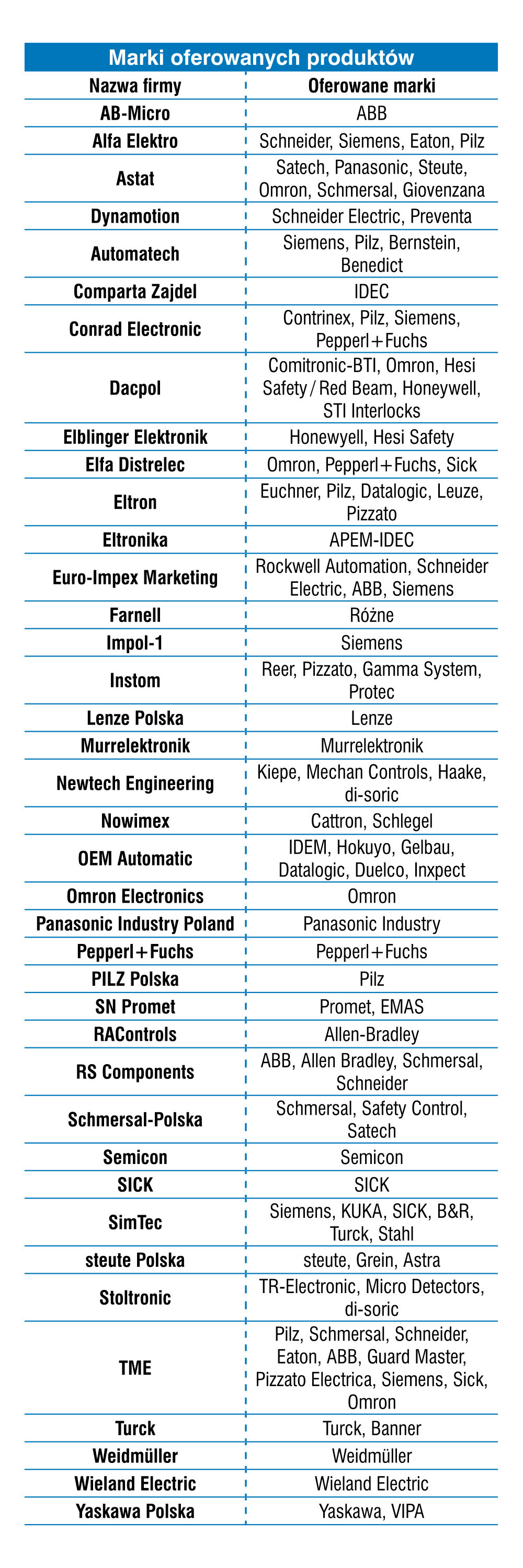

Kim są oferenci komponentów i systemów bezpieczeństwa? Można sądzić, że najważniejszymi podmiotami branżowymi są przede wszystkim polskie oddziały producentów urządzeń bezpieczeństwa oraz dużych dostawców automatyki przemysłowej. Można do nich zaliczyć przedsiębiorstwa takie jak: Pilz, Schmersal, SICK, Turck, Siemens, Rockwell Automation, Panasonic czy Omron. Do tego dochodzą liczni dystrybutorzy, w tym specjalizowani jak INSTOM, Dacpol czy Eltron. Na rynku obecni są ponadto usługodawcy – np. Pilz, Cert Partner oraz Elokon Polska. Ten stan jest od lat dosyć stały, zaś wymienione przedsiębiorstwa są dobrze rozpoznawalne.

Spójrzmy na najpopularniejszych dostawców komponentów bezpieczeństwa. Statystyka dotyczy rozpoznawalności marek, a nie udziałów firm w rynku, i bazuje na odpowiedziach ankietowych. Niezmiennie dwa pierwsze miejsca zajmują firmy Pilz oraz SICK. W tym roku liczba ich wskazań była dwu-, trzykrotnie wyższa niż dla innych przedsiębiorstw. Kolejne ważne marki to m.in. Schmersal, Siemens, Schneider Electric, Panasonic, ABB, REER, Rockwell Automation (w tym Allen-Bradley, Guardmaster), Eaton, Euchner, Turck (Banner) oraz steute. Zestawienie ma postać zbliżoną do analogicznych statystyk publikowanych przez nas w poprzednich analizach poświęconych bezpieczeństwu maszyn.

Sytuacja na rynku krajowym

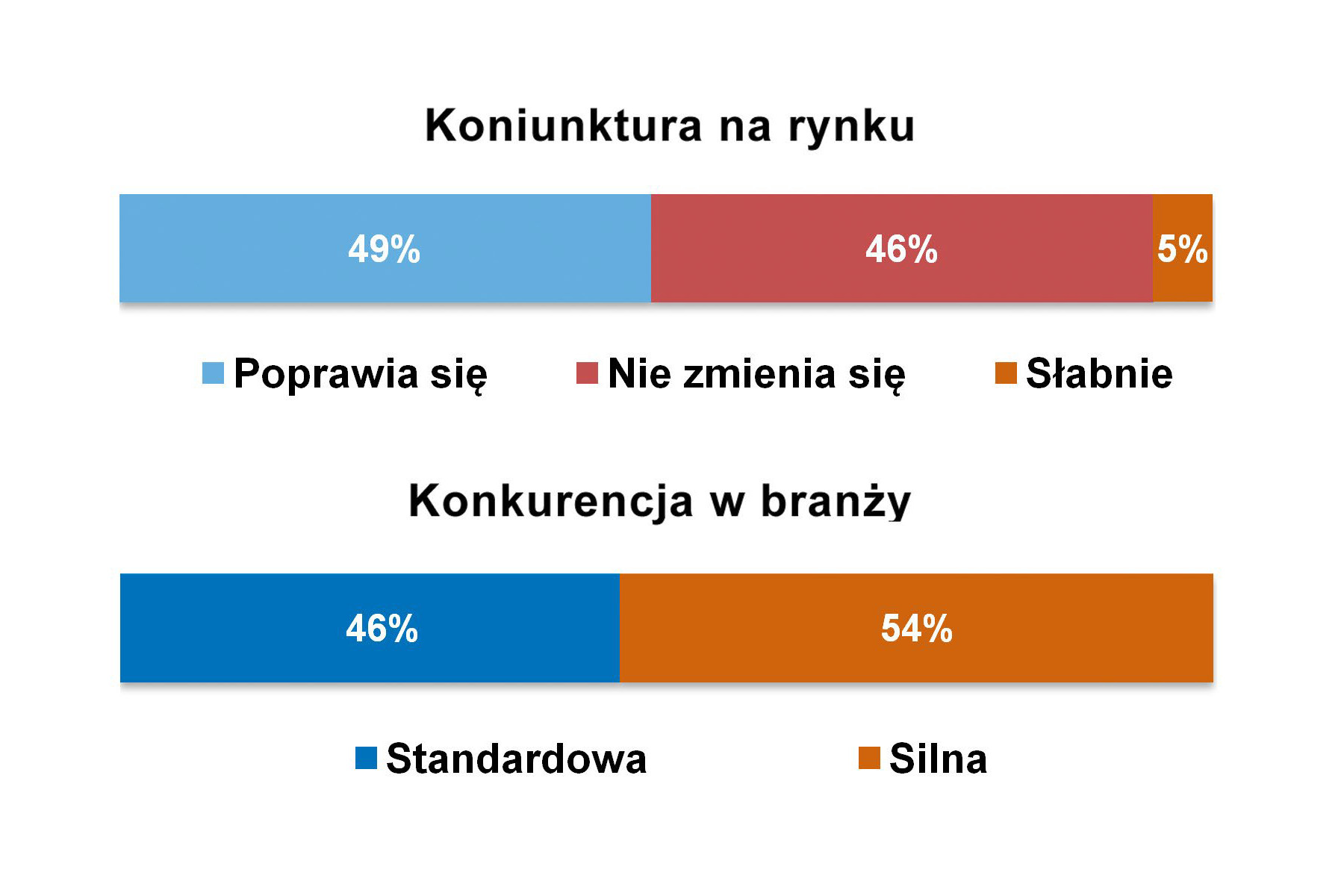

Sytuacja w branży jest zdecydowanie dobra. W najnowszym badaniu jedynie 6% osób oceniło, że jest źle, jednocześnie przeważająca większość wybrała odpowiedź "dobra". Sytuacja jest gorsza niż dwa lata temu, ale właściwie dotyczy to jedynie spadku liczby ocen "bardzo dobra". Całościowy wydźwięk statystyki jest zdecydowanie pozytywny. Również zestawienie dotyczące zmian sytuacji w branży pozwala stwierdzić, że nie należy się tu spodziewać zmian na minus. Niezły klimat w połączeniu z możliwością specjalizacji dostawców i świadczenia usług zachęcają do działalności w tym sektorze. Sprawia to również, że konkurencja na rynku jest cały czas silna. W zeszłym badaniu stwierdziło tak 3 na 4 ankietowanych, tym razem było mniej, ale i tak wskazanie "silna" uzyskało najwięcej głosów.

Wartość krajowego rynku bezpieczeństwa systematycznie rośnie. Publikowane przez nas pod koniec zeszłej dekady wyniki wskazywały, że jego uczestnicy oceniali wartość średnio na 100‒120 mln zł. Podawane kwoty były oczywiście bardziej zróżnicowane (typowo od 50 do 200 mln zł), jednak spora część zawierała się w podanym wcześniej przedziale lub blisko niego. Było to jednocześnie więcej niż na początku dekady.

W bieżącym badaniu – pomimo niedawnej pandemii – uzyskaliśmy potwierdzenie trendu wzrostowego. Wskazywane oszacowania rynku wyniosły od 40 do 300 mln zł, przy czym przeważające były kwoty 100 i 150 mln zł. W jednym z przypadków odpowiedź dotyczyła produktów razem z usługami, w pozostałych – samych produktów. Średnia, zależnie od ujęcia wartości skrajnych, wyniosła od 120 do 140 mln zł rocznie – i jest to szacowana wartość omawianego rynku w Polsce.