W sektorze przemysłowym historycznie wykorzystywane były i cały czas stosowane są różnorodne standardy komunikacyjne. Dawniej dotyczyło to przede wszystkim sieci fieldbus, obecnie zaś głównie Ethernetu przemysłowego, w szczególności w wersjach umożliwiających transmisję danych w czasie rzeczywistym. Ich zastosowania obejmują szerokie spektrum aplikacyjne, dotyczące zarówno maszyn, instalacji technologicznych, jak i całych zakładów i przedsiębiorstw. W raporcie syntetycznie omawiamy zagadnienia związane z rynkiem urządzeń oraz rozwiązań komunikacji sieciowej, przy czym tradycyjnie rozpoczynamy od spojrzenia na popularność Ethernetu – dzisiaj w przemyśle standardu dominującego.

Ethernet przemysłowy

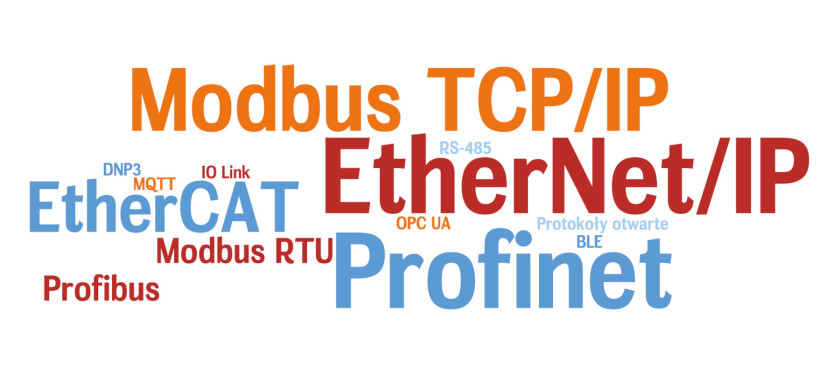

W regularnie publikowanych przez firmę HMS Industrial Networks (i również redakcję APA) wynikach badań dotyczących sieci przemysłowych można obserwować coroczny wzrost wykorzystania Ethernetu o kilka punktów procentowych. W 2023 roku, zdaniem analityków HMS, aż 68% nowo instalowanych węzłów sieciowych w przemyśle stanowiły urządzenia ethernetowe. Udział sieci fieldbus wyniósł 24% (spadek o 5% rok do roku), natomiast rozwiązań bezprzewodowych 8% (wzrost o 22%). W kontekście poszczególnych rodzajów sieci w ramach grupy "Ethernet przemysłowy" utrzymywała się wysoka popularność standardów EtherNet/IP oraz Profinet (obecnie na poziomie 18% każda), trzeci był EtherCAT z wynikiem 12%.

Industrial Ethernet jest niewątpliwie technologią "pierwszego wyboru" w nowych instalacjach. Charakteryzuje się dostępnością infrastruktury sieciowej, wysokimi prędkościami transmisji danych oraz łatwą integracją z innymi urządzeniami oraz systemami, zwłaszcza w kontekście Przemysłu 4.0. Popularyzują się tu również technologie takie jak SPE (Single Pair Ethernet), czyli sieci dwuprzewodowe, które są idealnym rozwiązaniem do zastosowań w urządzeniach i maszynach.

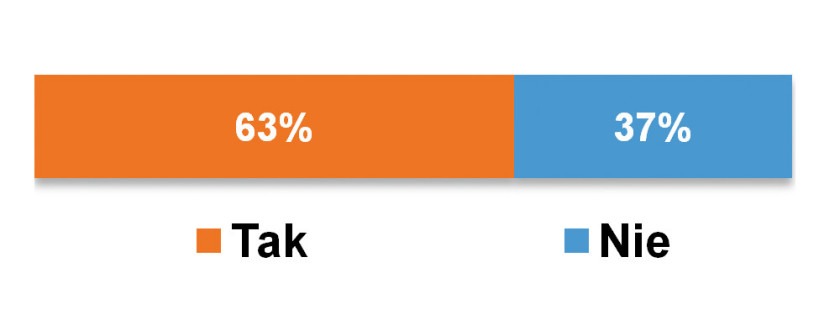

W przypadku Polski wyniki badań są zbliżone do tych publikowanych przez HMS. Dominującym w krajowym przemyśle standardem jest Profinet, kolejne miejsca zajęły Modbus TCP/IP, EtherNet/IP oraz EtherCAT (rys. 1). W zastosowaniach przemysłowych wykorzystywanych jest też szereg innych technologii, których nazwy podane zostały w zestawieniu chmurowym. Warto tutaj dodać, że ponad 60% respondentów uznało, że zachodzi unifikacja sieci stosowanych w przemyśle (rys. 2). W tym przypadku unifikacja oznacza trend wykorzystania bardziej uniwersalnych sieci i zmniejszanie się liczby standardów wraz z odchodzeniem od starszych, specjalizowanych rozwiązań.

Switche najpopularniejsze

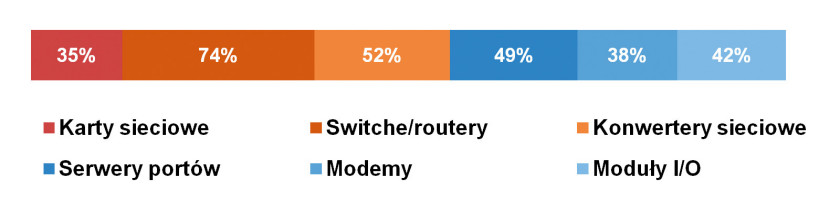

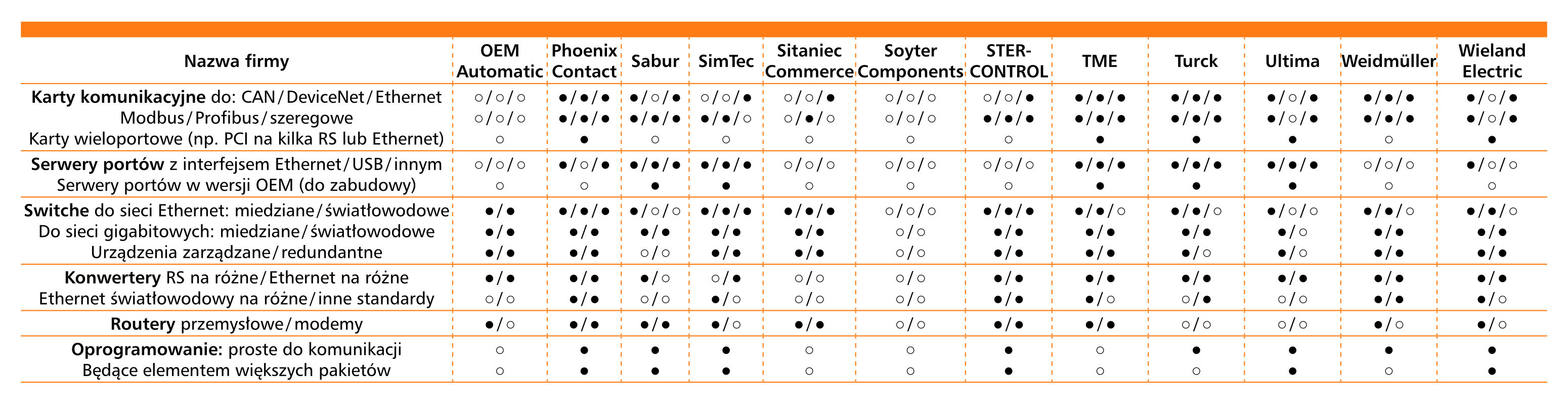

Wiodącą grupą asortymentową, jeżeli chodzi o popularność i popyt na rynku, są switche oraz routery sieciowe (rys. 3). Stanowią one fundamentalne elementy sieci ethernetowych, zarówno tradycyjnych miedzianych, jak też światłowodowych i dostępne są w wersjach niezarządzanych oraz jako zaawansowane wersje zarządzane. Urządzenia te mają typowo liczne funkcje, takie jak związane z gwarantowaniem jakości transmisji danych, grupowaniem portów czy pracą redundantną.

Podzespoły sieciowe to też liczne inne produkty, przy czym ich szczególnym rodzajem są moduły I/O (wejść/wyjść). Charakteryzują się one dużą różnorodnością pod względem interfejsów, rodzajów wejść/wyjść, konstrukcji i funkcjonalności. Moduły I/O umożliwiają podłączanie wielu sygnałów i urządzeń oraz prowadzenie komunikacji z nimi przy użyciu jednego połączenia sieciowego, w szczególności w układach sterowania.

Czy w omawianej statystyce coś zmieniło się względem lat poprzednich? Niewiele. Jedyne różnice dotyczą wartości procentowych, ale nie ogólnego rankingu i miejsc zajmowanych przez poszczególne produkty.

Kto kupuje i wdraża urządzenia sieciowe?

Omawiane podzespoły znajdują zastosowanie zarówno w maszynach i instalacjach technologicznych, systemach sterowania i kontroli, różnorodnych aplikacjach pomiarowych, ale też innych obszarach powiązanych z przemysłem dyskretnym i procesowym. Niezmiennie ważne są tutaj również sektory takie jak: energetyka, branża infrastrukturalna oraz transportowa, o czym pisaliśmy już we wstępie raportu.

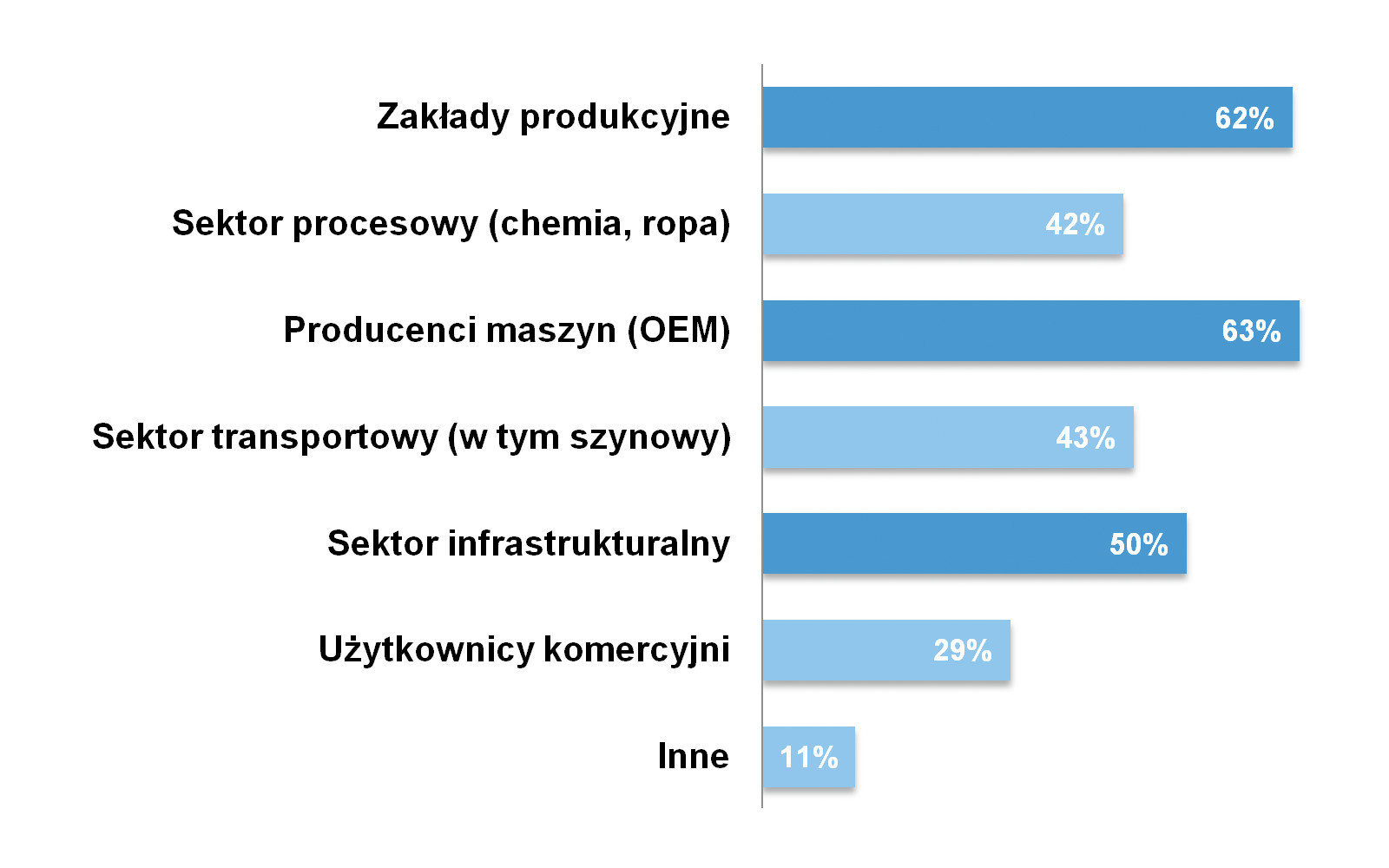

Analizując statystyki dotyczące głównych grup odbiorców podzespołów sieciowych (rys. 4), można zaobserwować zarówno kontynuację trendów z lat poprzednich, jak też pewne zmiany. Na czele bieżącej listy znaleźli się producenci maszyn oraz odbiorcy końcowi (zakłady produkcyjne), jednocześnie w tym roku w zestawieniu awansował sektor infrastrukturalny, który poprzednio zajął czwarte miejsce. Ważnymi odbiorcami są również firmy związane z sektorem transportowym (w szczególności transportem szynowym) oraz procesowym.

Oparte na prognozach krajowych dostawców przewidywania na przyszłość (rys. 5) wskazują, że obszarem największego zapotrzebowania na rozwiązania sieciowe będzie w najbliższym czasie energetyka. Liczba oddanych na nią głosów znacznie przekroczyła te dotyczące kolejnych kategorii, którymi są m.in.: transport, przemysł produkcyjny i maszynowy, motoryzacja oraz kolejnictwo. Można tu dodatkowo zauważyć istotność różnorodnych aplikacji tworzących tzw. długi ogon. Po stronie dostawców wspólnym wyzwaniem dla tych różnorodnych zastosowań i obszarów rynku pozostaje potrzeba zapewnienia wydajnej komunikacji przy jednoczesnym gwarantowaniu niezawodności pracy urządzeń – szczególnie w trudnych warunkach środowiskowych.

Czego poszukują odbiorcy?

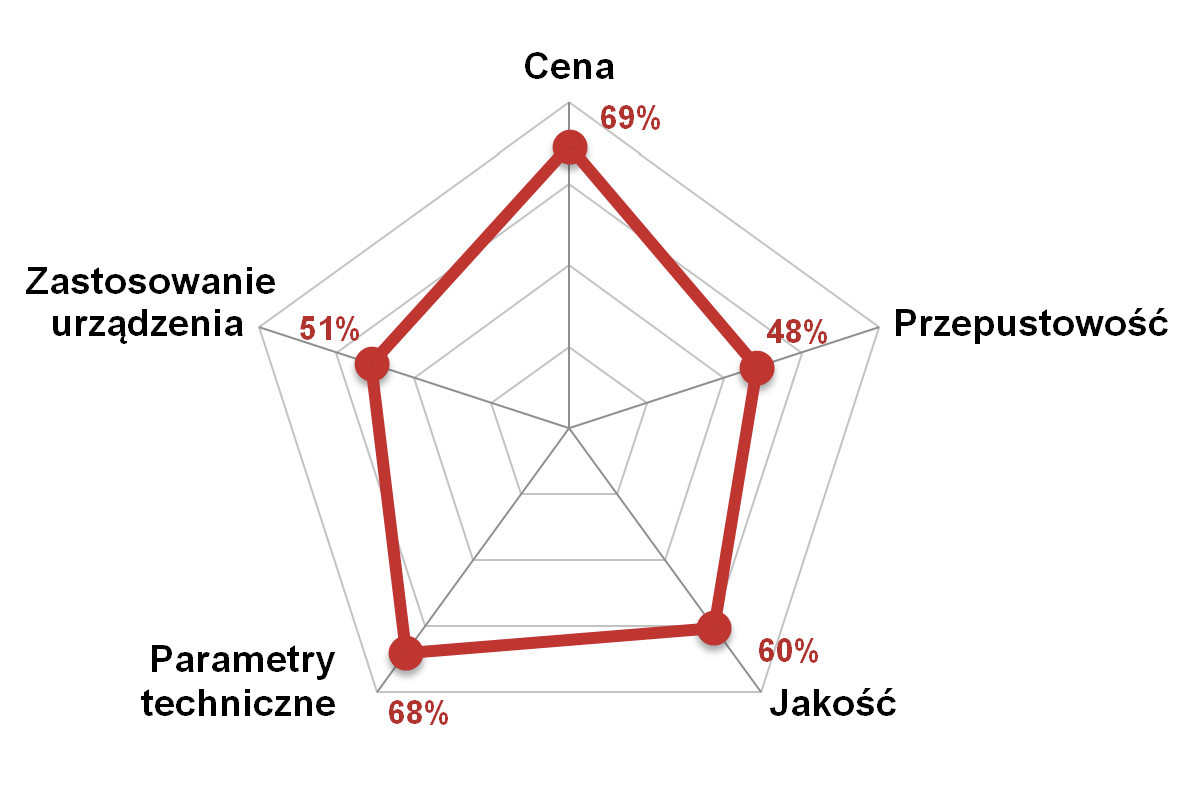

Urządzenia sieciowe, pomimo ich stosowania w wymagających aplikacjach i wynikających z tego faktu wymogów, muszą być przede wszystkim akceptowalnie tanie (rys. 6). Klienci, oprócz przystępności cenowej (69% wskazań), mają także wysokie wymagania co do jakości (60%) oraz parametrów technicznych (68%). Wytrzymałość, niezawodność oraz specyficzne funkcje, takie jak praca w sieciach redundantnych, to również istotne cechy odróżniające urządzenia przemysłowe od ich popularnych odpowiedników. Produkty te są często instalowane w miejscach podlegających zmianom temperatury, wilgotności, możliwości występowania narażeń mechanicznych i elektromagnetycznych, co wymaga ich odpowiedniej budowy oraz spełniania norm.

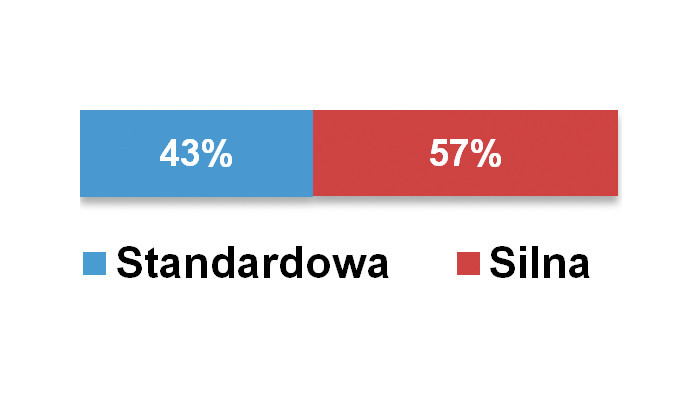

Omawiana branża jest wysoce konkurencyjna, co wynika z dużej dostępności produktów i łatwości ich włączania do ofert handlowych. W ostatnich badaniach typowo 50‒60% osób uznawało ją za silnie konkurencyjną (w bieżącym było to 57% – rys. 7). Warto też zauważyć, że wpływ rozwoju technologii bezprzewodowych na omawiany rynek jest wprawdzie istotny, ale jednocześnie ograniczony (rys. 8). Możliwość zastępowania komunikacji przewodowej układami bezprzewodowymi dotyczy części aplikacji przemysłowych (np. sieci WLAN w halach produkcyjnych), a sieci przewodowe pozostają cały czas rozwiązaniem w przemyśle preferowanym.

Należy również zauważyć, że odbiorcy są otwarci na nowości, a takich w omawianym zakresie nie brakuje. Jedną z nich, którą respondenci wymieniali wielokrotnie, jest standard Single Pair Ethernet (SPE). Do ważnych trendów i obszarów zmian zaliczyli także: Internet Rzeczy, komunikację z chmurą, nowe standardy PoE, cyberbezpieczeństwo oraz rozwój sieci 5G. O tych ostatnich więcej w części dotyczącej komunikacji bezprzewodowej.

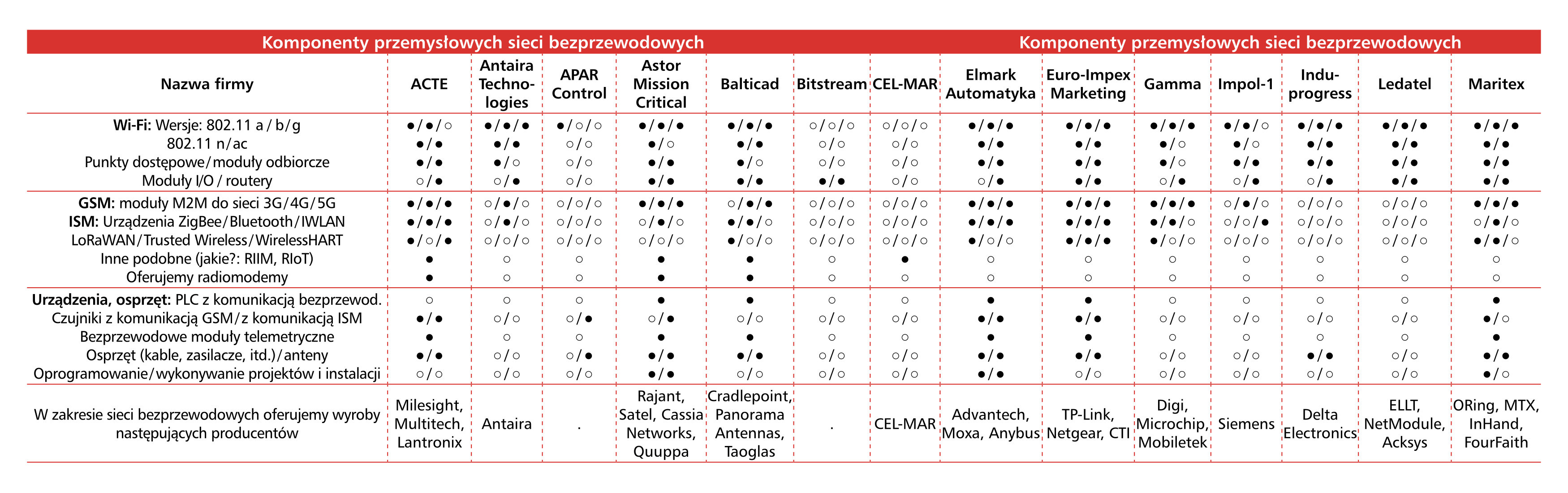

Bezprzewodowy przemysł

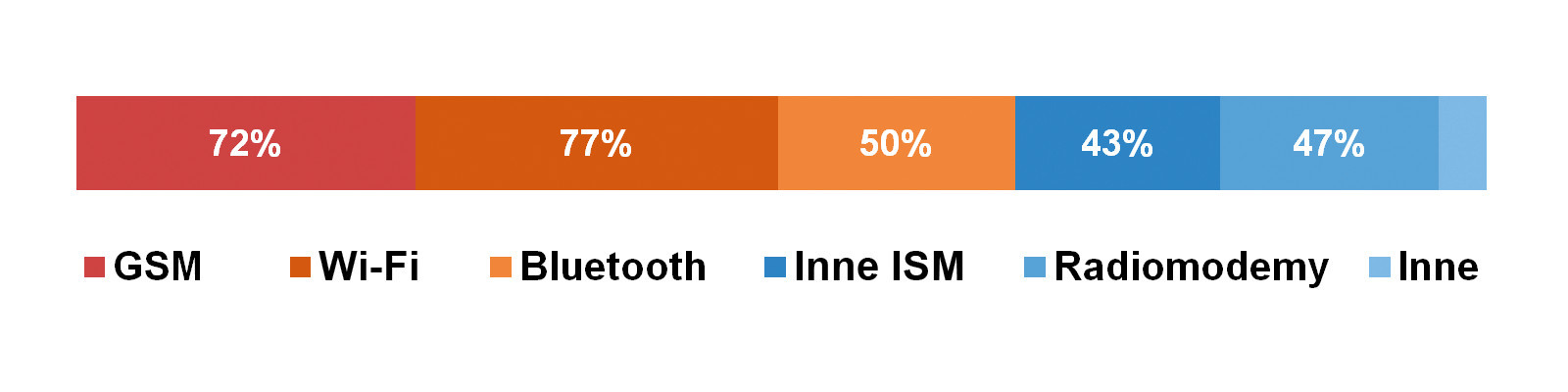

W aplikacjach profesjonalnych, w tym w przemyśle, wykorzystywane są różne technologie bezprzewodowe. Cechują się one odmiennymi parametrami w zakresie przepustowości, zasięgu, niezawodności oraz kosztów wdrożenia. Ich tradycyjna klasyfikacja bazuje na podziale względem maksymalnej odległości transmisji. W przypadku wymiany danych na krótkie dystanse dominuje komunikacja ISM, która obejmuje standardy takie Wi-Fi, ZigBee, Bluetooth i inne (w tym technologie specjalizowane). Jeżeli chodzi o transmisję na duże odległości, to najpopularniejsze są tu sieci komórkowe, a także stosowana jest komunikacja radiomodemowa. Statystykę dotyczącą najważniejszych technologii bezprzewodowych w polskim przemyśle przedstawiono na rysunku obok. Dominują tu, podobnie jak miało to miejsce w poprzednich raportach, technologie Wi-Fi oraz GSM. Popularne są też inne rodzaje komunikacji ISM, w szczególności Bluetooth. Co również ciekawe – radiomodemy, których koniec już dawno miały przynieść sieci komórkowe, są cały czas stosowane, zaś ich udział w statystykach utrzymuje się na relatywnie stałym poziomie.

Wi-Fi – popularne marki produktówTradycją badań redakcyjnych jest określenie popularnych, najbardziej rozpoznawalnych marek produktów w określonych obszarach rynku. W przypadku technologii bezprzewodowych tym razem zapytaliśmy o jedną grupę urządzeń – Wi-Fi. Są one powszechnie wykorzystywane na terenie hal produkcyjnych i w innych miejscach zakładów przemysłowych. Do czołowych firm dostarczających te wyroby należą przede wszystkim marki znane z rynku przemysłowego – Moxa, Siemens, Advantech, Phoenix Contact czy Weidmüller. Respondenci wskazali też kilka przedsiębiorstw będących liderami branży IT i telekomunikacyjnej – m.in. Cisco oraz TP-Link.

5G i inne nowościPrognozy dotyczące popularyzacji sieci 5G w przemyśle obejmują różne wersje czasowe. Niektórzy z respondentów sugerowali, że może to już być kwestia bieżącego roku, inni obstawiali perspektywę kilku lat – typowo od dwóch do pięciu. Niezależnie od precyzyjnego wymiaru czasowego, istnieje powszechne przekonanie, że popularyzacja 5G będzie miała znaczący wpływ również na przemysł. Przewiduje się, że przyspieszy rozwój technologii edge computing, zwiększy wydajność i bezpieczeństwo systemów produkcyjnych, umożliwi lepsze wykorzystanie maszyn autonomicznych (np. AGV), a finalnie przyniesie znaczne korzyści dla całej branży. Jeżeli chodzi o inne nowości czy też trendy bezprzewodowe, to wskazania respondentów dotyczyły przede wszystkim różnych innych standardów. Współczesne sieci bezprzewodowe to m.in. LoRa, LPWAN, NB-IoT, Wi-Fi6 oraz rozwiązania samokonfigurujące i samonaprawiające się. Spodziewana jest również dalsza popularyzacja w obszarze Industrial IoT, zwiększenie wykorzystania technologii chmurowych, rozwiązań eSIM, a także wzrost świadomości w zakresie cyberbezpieczeństwa i ochrony sieci przed zagrożeniami. |

Rynek w liczbach

Wartość branży związanej z urządzeniami sieciowymi dla przemysłu i powiązanymi z nimi produktami rośnie. Potwierdzeniem tego faktu są wyniki uzyskiwane przez redakcję w kolejnych badaniach rynku. W ciągu ostatniej dekady nasi respondenci szacowali wartość tego sektora na kwoty od 15 do ponad 500 milionów złotych rocznie, zaś średnie wartości mieściły się w przedziale od około 80 do 200 mln zł. W bieżącym badaniu uzyskaliśmy zakres jeszcze większy niż dotychczas, tj. od 20 mln do ponad miliarda złotych. Uśrednienie, zależnie od uwzględnienia wyników skrajnych, wyniosło pomiędzy 200 a 300 mln złotych.

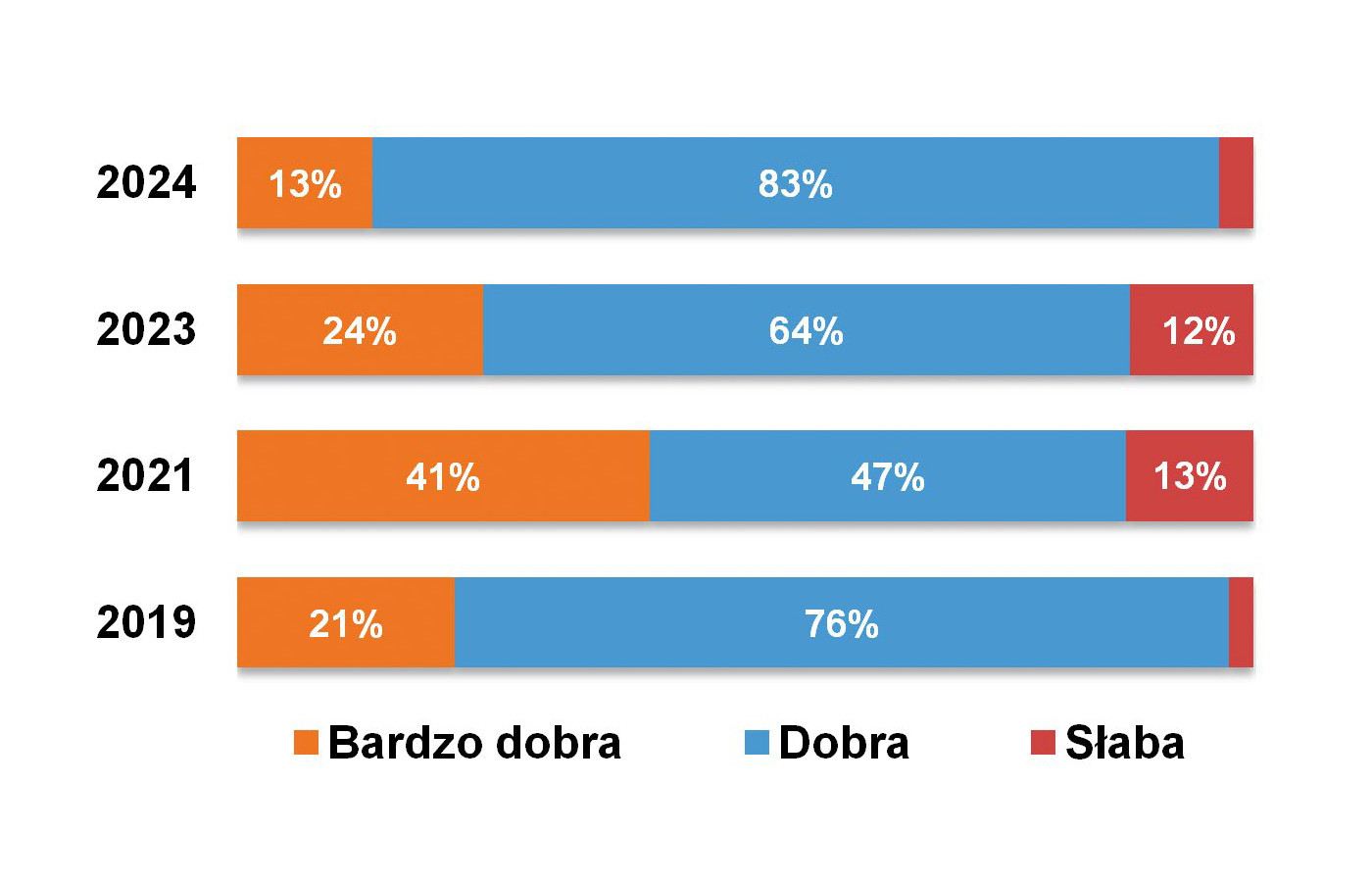

W ocenie rodzimych dostawców obecna sytuacja na rynku jest dobra. Na rysunku 9 przedstawiono zestawienie odpowiedzi na pytanie o koniunkturę w branży dystrybucji urządzeń sieciowych dla przemysłu. Chociaż obecnie nie jesteśmy w sytuacji jak po pandemii, gdy rekordowe 41% respondentów wybrało odpowiedź "bardzo dobra", to zasadniczo jest naprawdę nieźle. Liczba ocen "słaba" była symboliczna, zdecydowanie przeważały wskazania pozytywne (rys. 10). Dodatkowo perspektywy zmian koniunktury oceniane są dobrze. Tak uznało 47% respondentów, analogiczny odsetek stwierdził, że dynamika jest neutralna (bez większych zmian).

Dostawcy i popularne marki

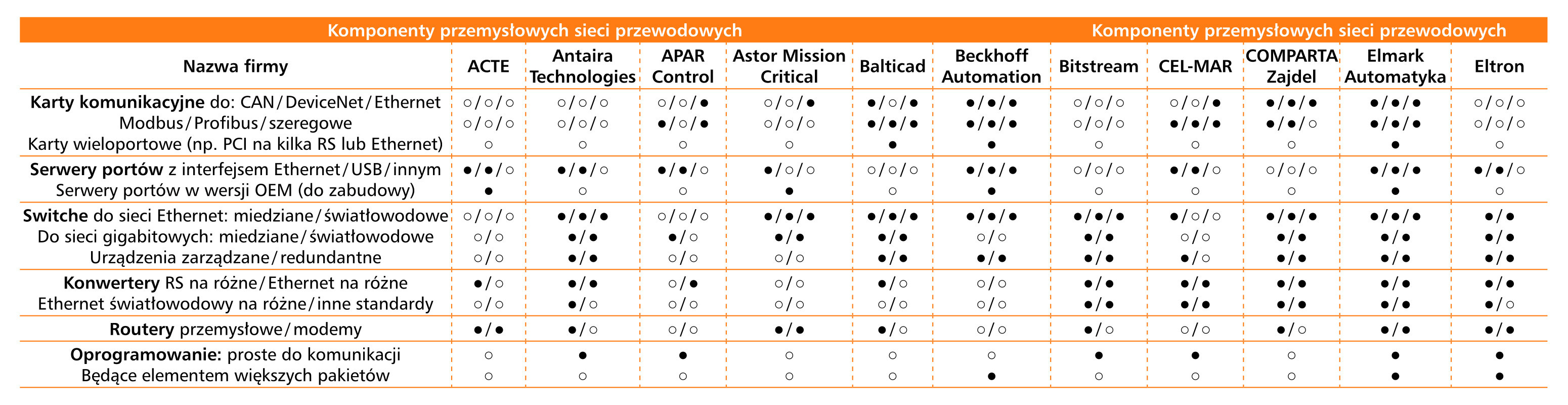

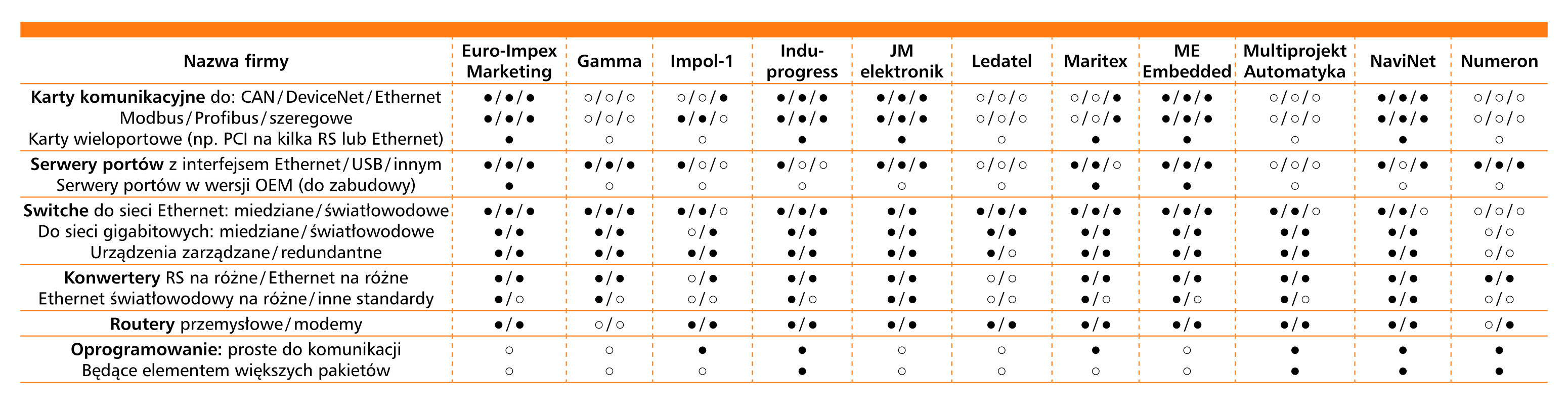

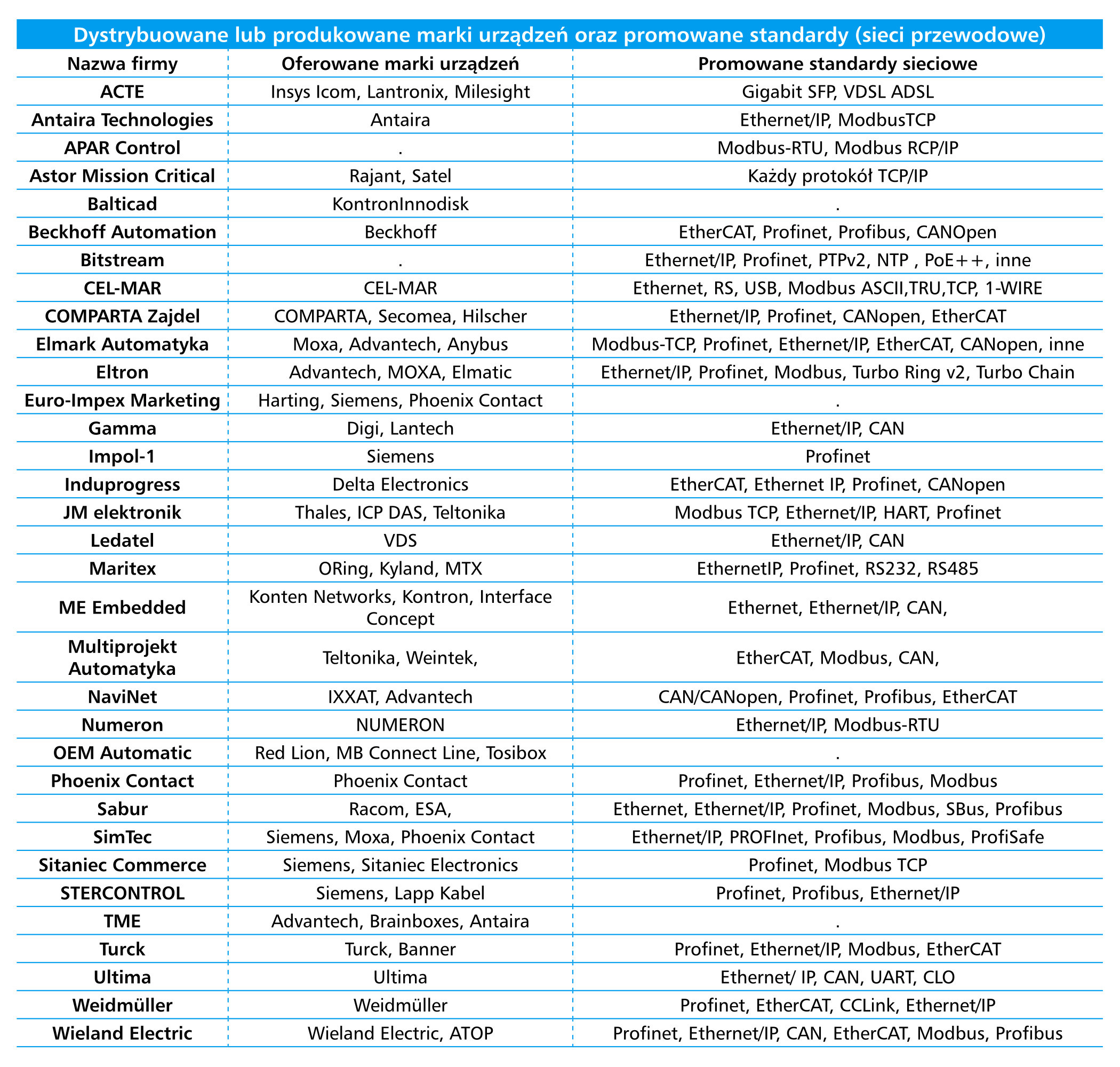

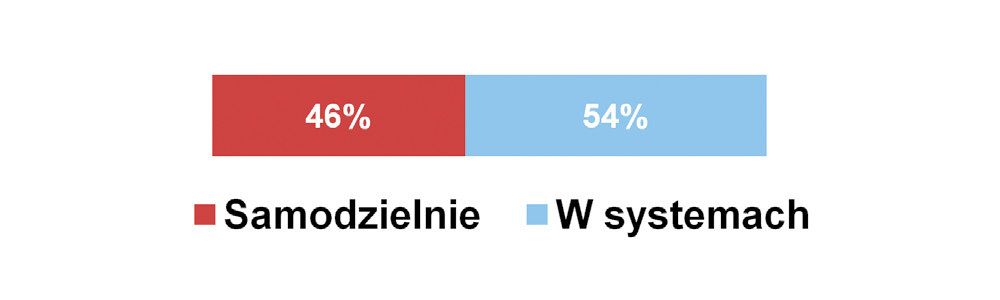

Grupa firm działających na rynku urządzeń sieciowych obejmuje przedstawicielstwa producentów zagranicznych, wytwórców krajowych, licznych dystrybutorów i inne podmioty. W publikowanych w raporcie tabelach przedstawiono oferty kilkudziesięciu z nich w podziale na sieci przewodowe i bezprzewodowe. Wśród nich są dostawcy, dla których omawiane produkty są głównym elementem asortymentu, jak też podmioty z szeroką ofertą produktową i usługową, często specjalizujące się w automatyce, urządzeniach we/wy, czujnikach i innych produktach. Z kolei dystrybutorami mogą być zarówno firmy specjalistyczne, dostarczające wybrane grupy wyrobów, jak też przedsiębiorstwa katalogowe, oferujące szeroki zakres produktów.

W tym miejscu warto zauważyć ciekawą cechę rynku, która związana jest z utrzymywaniem tradycyjnej formy sprzedaży produktów. O ile w obszarze automatyki obserwuje się tendencję do przechodzenia od dystrybucji komponentów do dostarczania kompletnych systemów i gotowych rozwiązań, o tyle w przypadku infrastruktury sieciowej procesy te postępują wolniej, a oferowane samodzielnie nadal stanowi sporą (choć nie dominującą) część sprzedaży (rys. 11). Wynikać to może przede wszystkim z charakteru odbiorców tych urządzeń, gdzie integratorzy systemów i producenci maszyn kupują składniki, pojedyncze produkty – i dopiero z nich samodzielnie tworzą większe systemy.

Raport kończymy spojrzeniem na statystykę dotyczącą popularnych, najbardziej rozpoznawalnych producentów branżowych. W tej grupie można dokonać zgrubnej kategoryzacji pod względem lokalizacji tych przedsiębiorstw: Daleki Wschód (np. Moxa, Advantech, ICP DAS), Europa Zachodnia (Siemens, Hirschmann, Phoenix Contact, HARTING) oraz Ameryka (Cisco i Rockwell Automation). Warto też zauważyć, że tylko niektóre z wymienionych firm dostarczają infrastrukturę do sieci przemysłowych jako główny element swojego asortymentu. Zazwyczaj są to części większej oferty związanej z komputerami przemysłowymi, Internetem Rzeczy czy automatyką przemysłową.

Zestawienie liderów jest relatywnie stałe w czasie i na jego czele już od lat znajduje się firma Moxa. Tajwański producent oferuje różnorodne produkty, w tym infrastrukturę do sieci Ethernet i w innych standardach, serwery portów, konwertery mediów, moduły akwizycji danych oraz urządzenia bezprzewodowe. Jeżeli chodzi o lidera europejskiego, to jest nim Siemens – popularny producent automatyki, systemów sterowania, napędów i wielu produktów dla branż przemysłowej, energetyki i innych. Zestawienie chmurowe prezentujemy na rysunku 12.

Zbigniew Piątek