Jak wygląda rynek?

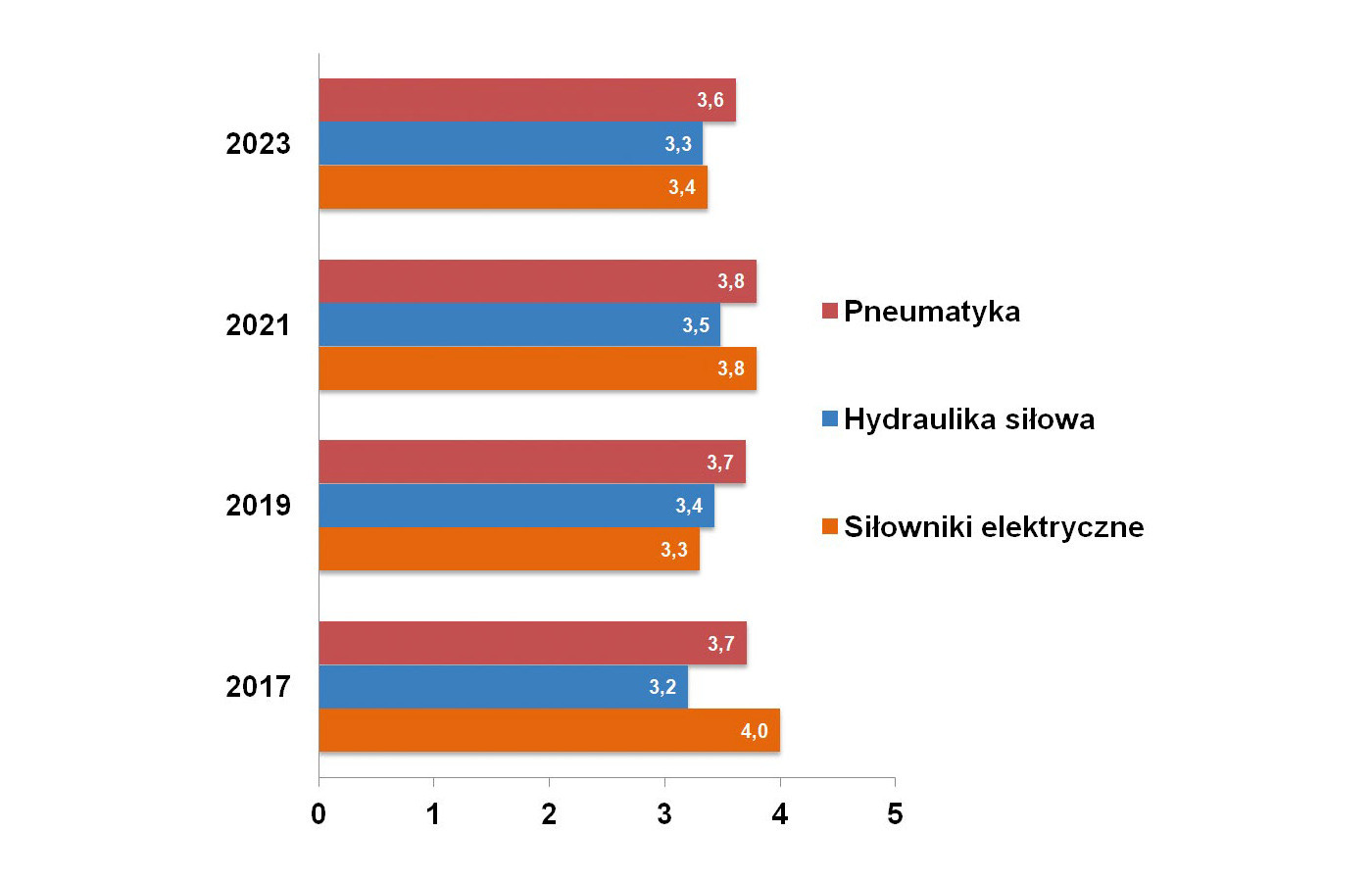

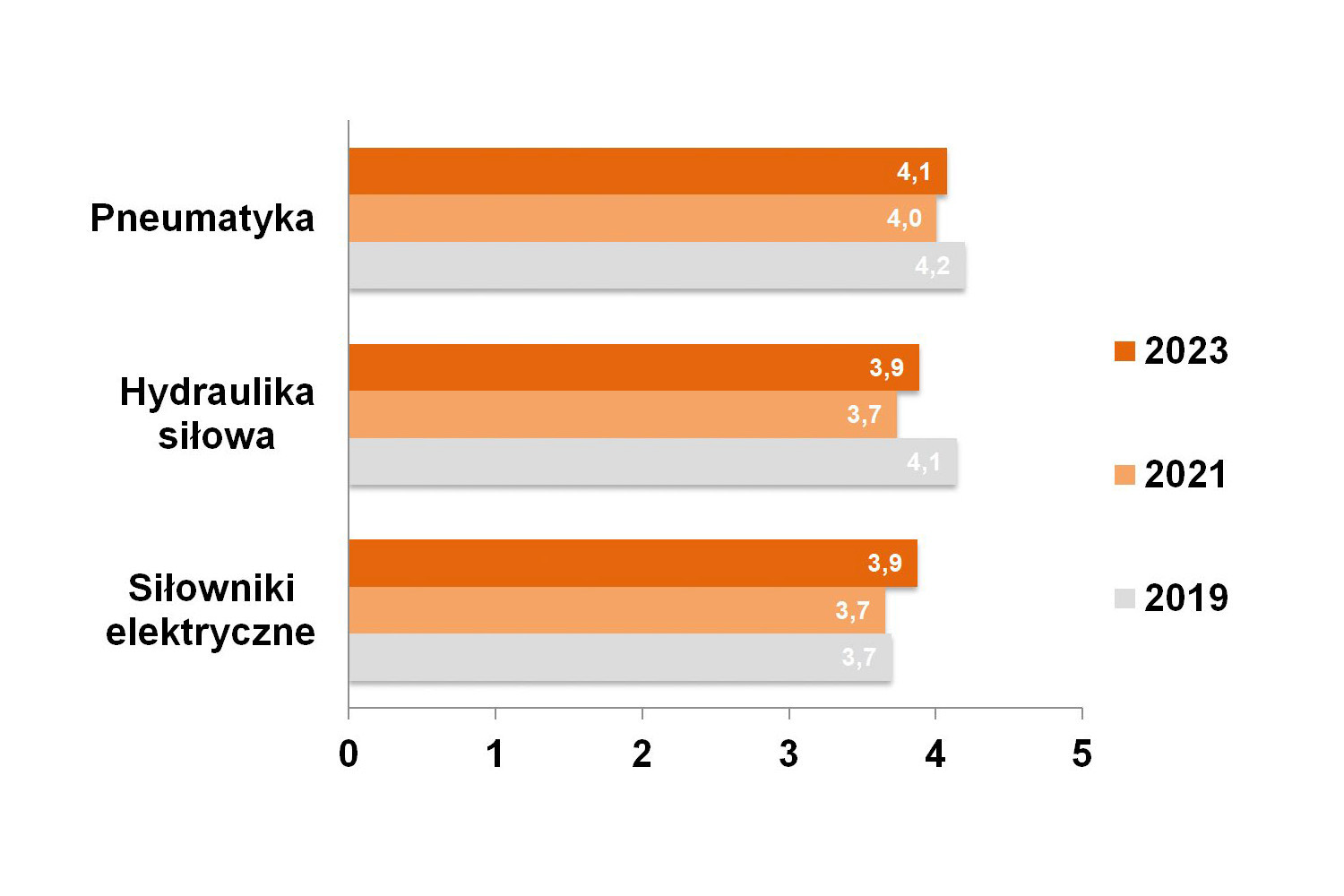

W ostatnich latach branże związane z siłownikami pneumatycznymi, hydraulicznymi i elektrycznymi doświadczały relatywnie dobrej koniunktury (rys. 7). Tak było w szczególności w połowie zeszłej dekady, ale też podczas odbicia po pandemii. Obecnie sytuacja jest nieco gorsza, można mówić o poziomie analogicznym do 2019 roku. Sektorem z najlepszymi ocenami jest branża pneumatyki i, tradycyjnie już, na trzecim miejscu znalazła się hydraulika siłowa. Oczywiście dotyczy to ocen dokonywanych przez dostawców, a więc kwestii subiektywnych.

Omawiane zestawienie ma charakter raczej jakościowy niż ilościowy. Oszacowania rynku w sektorze elementów elektrycznych wahały się od około 20 do 100 mln zł, dla hydrauliki siłowej podawane były kwoty około 100 mln zł. Dla pneumatyki, analogicznie jak w poprzednich badaniach, uśrednione szacunki wyniosły od 80 do 100 mln zł. Dodajmy, że roczna dynamika wzrostu dla elementów pneumatycznych oszacowana jest na 10‒12%, a dla komponentów hydraulicznych na kilka procent. W przypadku siłowników elektrycznych wartości odpowiedzi wahały się w tym przypadku od 8% do 15%. Są to wyniki o kilka punktów procentowych lepsze niż podawane przez nas w raporcie w 2021 roku.

Ostatnia statystyka dotyczy konkurencji na rynku (rys. 8). Jej oceny wydają się zbliżone do siebie, jednak niezmiennie najwyższa dotyczy sektora komponentów pneumatycznych. Branże związane z elementami hydraulicznymi i elektrycznymi sklasyfikowane zostały nieco niżej, choć i tak na wysokim poziomie. W stosunku do sytuacji z lat poprzednich można zaobserwować wzrost w odniesieniu do ostatniej z wymienionych kategorii.

Preferencje zakupowe odbiorców

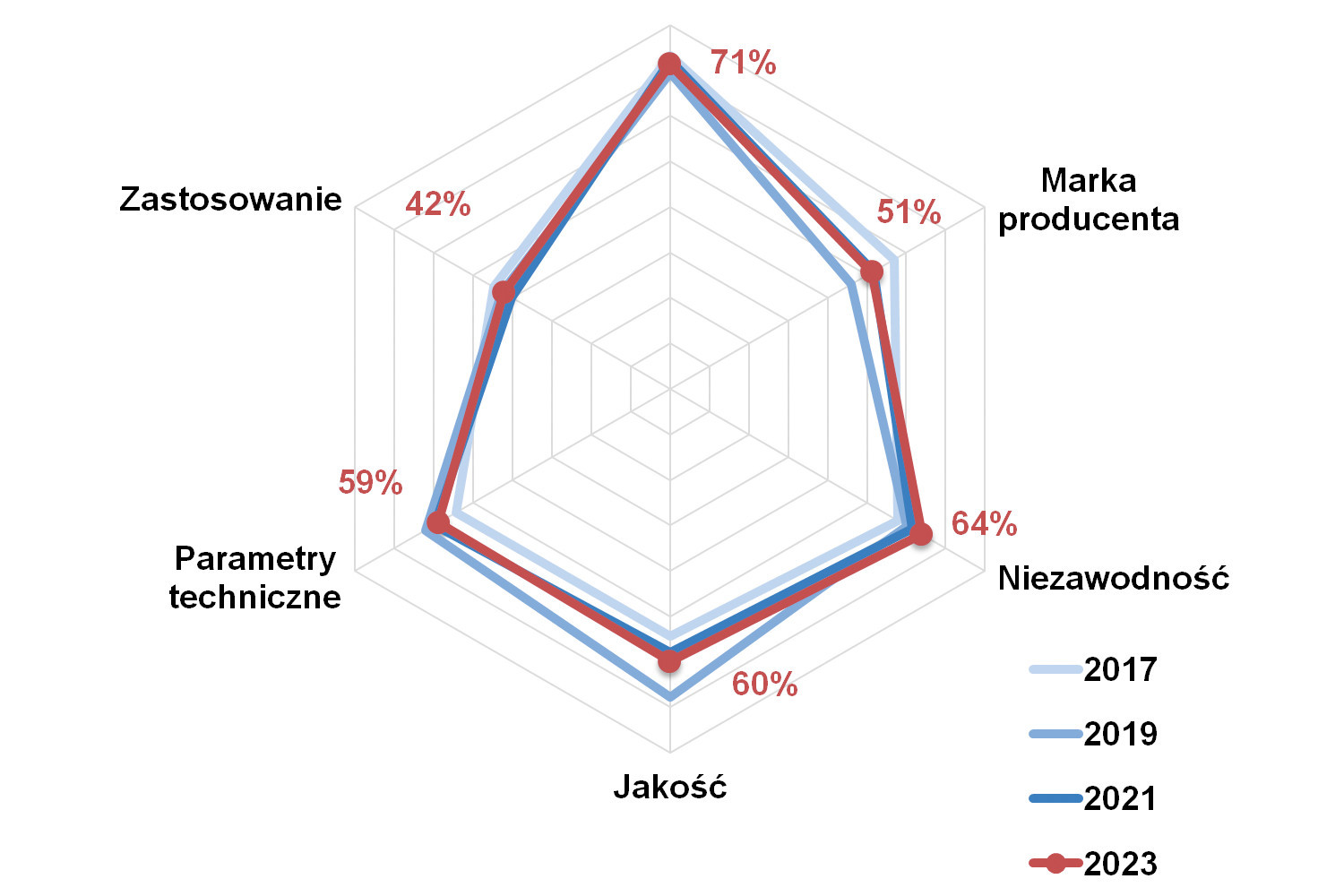

Omówione w raporcie branże, szczególnie pneumatyka i hydraulika, charakteryzują się wysokim poziomem konkurencyjności i dojrzałością rynku, co znajduje odzwierciedlenie w stabilnych preferencjach zakupowych odbiorców. Na wykresie na rysunku 9 przedstawionych zostało kilka kluczowych w tym zakresie czynników. Najważniejszym aspektem jest nadal cena zakupu, lecz na niewiele niższym poziomie są: niezawodność, jakość oraz parametry techniczne produktu. Marka i specyfika zastosowań zajęły niższe pozycje na liście preferencji. Dodajmy, że ważność poszczególnych czynników może istotnie różnić się w zależności od konkretnej aplikacji. Na przykład w przypadku hydrauliki siłowej priorytetem są niezawodność i wytrzymałość, podczas gdy w przypadku siłowników do okien liczy się kompaktowość, bezobsługowość i cena.

Jeżeli chodzi o nowości i trendy, tym razem uzyskaliśmy niewiele wskazań. Dotyczyły one polepszania parametrów komponentów (np. duży zakres temperatur pracy, zwiększona wydajność), możliwości kontroli zdalnej czy miniaturyzacji – zarówno elementów wykonawczych, jak i zaworów oraz innych komponentów. Odsyłamy tu do poprzednich raportów, gdzie przedstawiliśmy szerszą listę wskazań – dodajmy, że wskazań ciągle aktualnych, bowiem trendy w omawianej branży są raczej długoterminowe.

Perspektywy dla dostawców

Według odpowiedzi udzielanych przez naszych respondentów, przyszłość omawianych w raporcie branż powiązana jest przede wszystkim z obsługą klientów przemysłowych. Dostawcy siłowników pneumatycznych i techniki sprężonego powietrza wskazywali kilka kluczowych dla nich sektorów – m.in. przemysł spożywczy, produkcję maszyn, motoryzację oraz branżę meblarską. Integratorzy systemów również zostali ujęci jako istotni odbiorcy w różnych branżach. Odpowiedzi dla hydrauliki siłowej także dotyczyły branży motoryzacyjnej i produkcji maszyn (w tym podnośników, wind), ale też przemysłu ciężkiego oraz automotive.

Jeżeli chodzi o siłowniki elektryczne oraz inne napędy liniowe, to tradycyjnie były one grupą najbardziej zróżnicowaną, jeżeli chodzi o możliwe przyszłe zastosowania. Wskazania obejmowały automatyzację procesów produkcyjnych, w szczególności w branży motoryzacyjnej, maszynowej, w transporcie, zastosowaniach w medycynie (w tym meble i sprzęt do rehabilitacji) i wielu innych. Całość wskazań, już bez podziału na grupy produktów, zestawiono na rysunku 10.

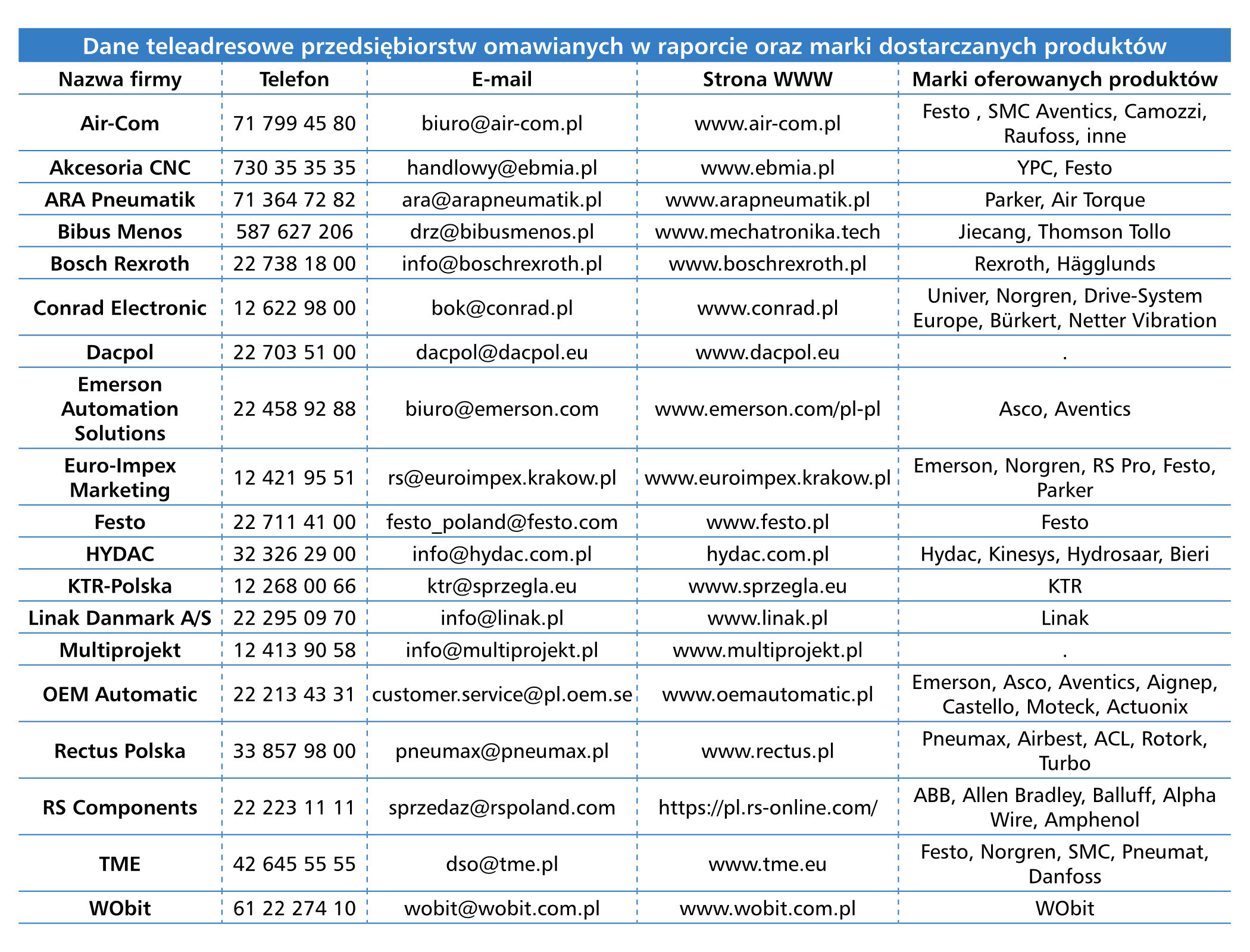

Źródłem wszystkich danych przedstawionych w tabelach oraz na wykresach są wyniki uzyskane w badaniu ankietowym przeprowadzonym jesienią 2023 roku wśród firm dostarczających w Polsce elementy wykonawcze i zawory.