Roboty przemysłowe

Po kilku trudnych, pandemicznych latach sytuacja na rynku robotów przemysłowych znacząco się poprawiła. Zdecydowana większość, bo aż 90% z ankietowanych przez nas dostawców robotów i usługodawców z branży określa obecną koniunkturę jako dobrą lub nawet doskonałą. Z kolei raport International Federation of Robotics (ostatnie wydanie z końca 2022 roku) mówił o 56-procentowym wzroście polskiego rynku w 2021 roku, podczas gdy na świecie przyrost sprzedaży nowych jednostek wyniósł 31% rok do roku. Autorzy publikacji IFR umieszczają Polskę na liście 15 najważniejszych dla robotyki rynków, zaś wzrostom sprzyja odbicie gospodarcze i poprawa koniunktury w branżach takich jak motoryzacja, która bardzo źle znosiła pandemię.

Właśnie z motoryzacją oraz przemysłem spożywczym ankietowani przez nas dostawcy wiążą największe nadzieje na rozwój. Ważnym argumentem za robotyzacją w polskim przemyśle jest bezrobocie utrzymujące się na niskim, około 5-procentowym poziomie. Sytuacja ta coraz częściej skłania firmy produkcyjne do szukania możliwości rozwojowych w maszynach zastępujących pracę ludzi. W ostatnim okresie widać większe zainteresowanie dużymi robotami, choć zarówno ankietowani przez nas dostawcy, jak i analitycy dostrzegają także wciąż duży potencjał wzrostowy dla mniejszych gabarytowo robotów współpracujących (cobotów), których liczba z każdym rokiem wzrasta. Również technologie, takie jak inteligentne systemy wizyjne, będą bez wątpienia miały pozytywny wpływ na dalszy rozwój aplikacji tego rodzaju urządzeń. Równie perspektywicznymi rozwiązaniami wydają się także wykorzystywane do wewnętrznej logistyki roboty mobilne (AMR), a rozwój technologii 5G oraz możliwości sztucznej inteligencji zapewnią im dalszą poprawę efektywności.

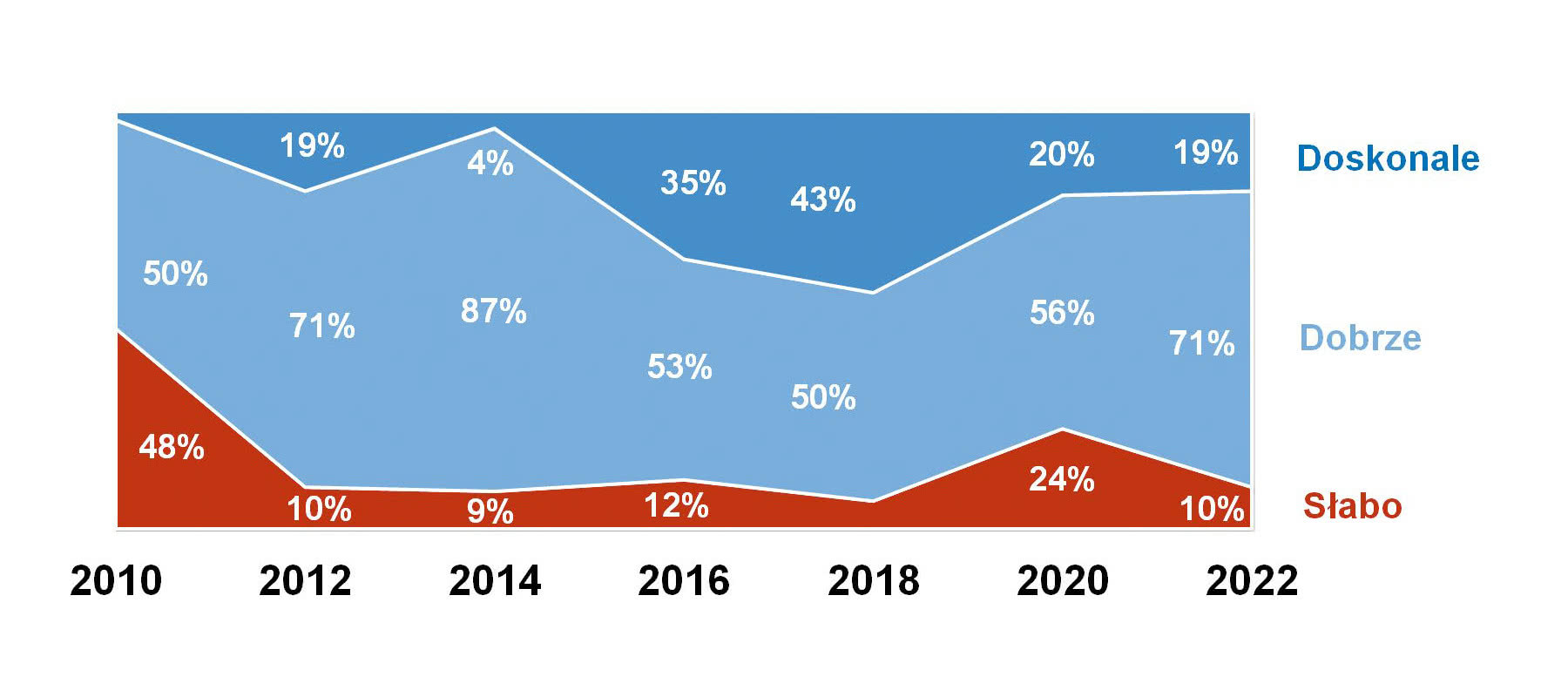

Poprawa nastrojów

W porównaniu do trudnej sytuacji pandemicznej w latach 2020‒2021 zmieniła się na lepsze ocena koniunktury na polskim rynku. Odsetek ankietowanych oceniających sytuację jako złą spadł z 24% do 10%. Niepokojące może być jednak to, że nie przybyło optymistów, co może mieć związek z niestabilną sytuacją geopolityczną i wojną za naszą wschodnią granicą. W 2020 roku, gdy prowadziliśmy poprzednie badania, procent osób ocieniających koniunkturę na rynku jako doskonałą wynosił 20%, a obecnie jest to 19%.

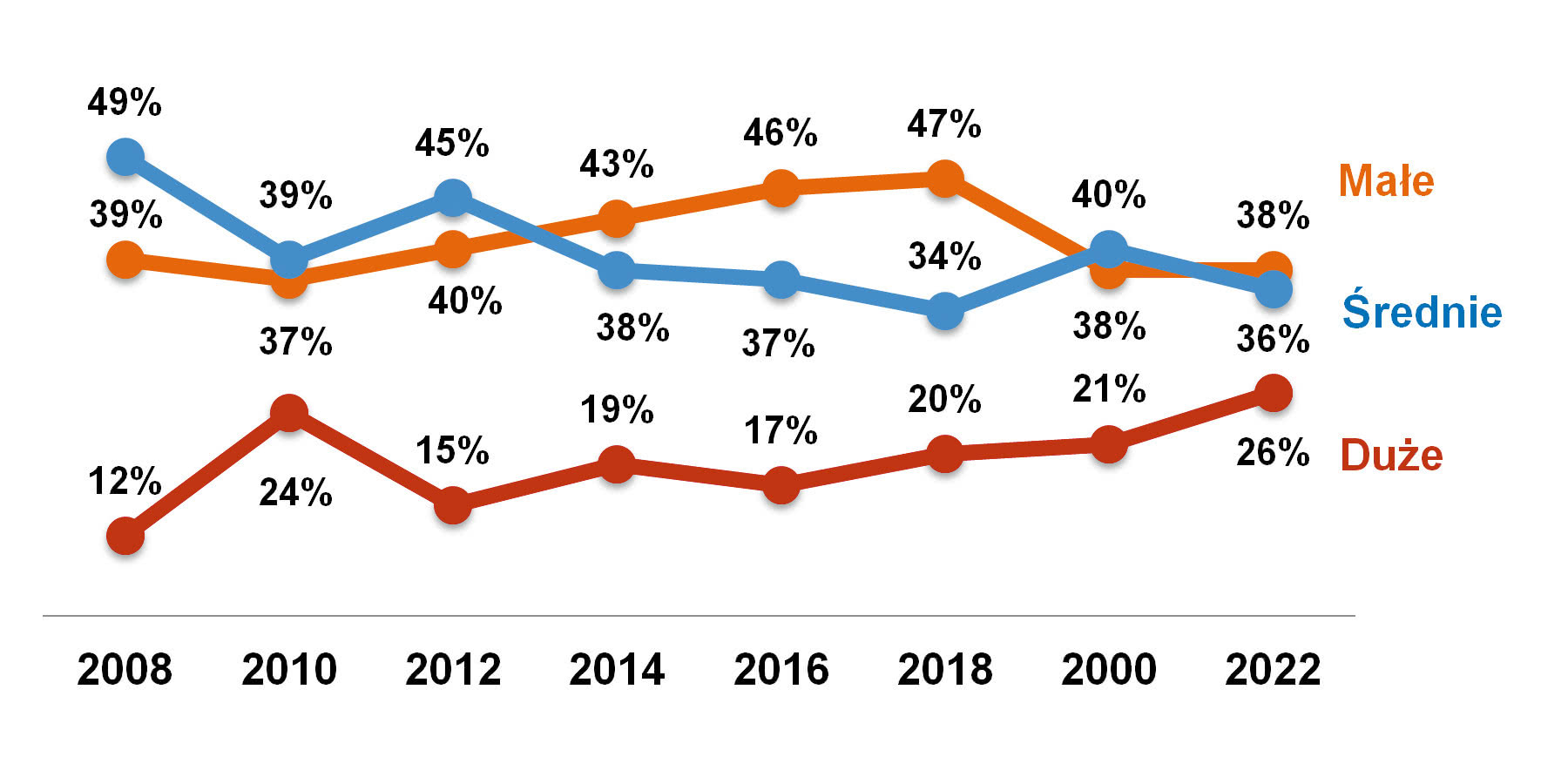

Bazując na informacjach przekazanych przez dostawców w ostatniej dekadzie, obserwujemy nieznaczny spadek udziału sprzedaży robotów klasyfikowanych jako średnie pod względem udźwigu. Procent maszyn średnich obniżył się z 45% w 2012 roku do 36% obecnie. Wzrasta za to odsetek dużych robotów w sprzedaży. Przez ostatnie 10 lat zmienił się on o 11 punktów procentowych, wzrastając z 15% w 2012 do 26%. Roboty małe, których udział procentowy zwiększał się w latach 2012 – 2018 z 40% do 47% zaczął w ostatnim czasie spadać i obecnie wynosi 38%.

Wśród robotów wykorzystywanych w przemyśle do najpopularniejszych w Polsce marek należą FANUC, KUKA i ABB, jednak należy zastrzec, że wysoka rozpoznawalność tych marek wśród dostawców nie musi automatycznie odzwierciedlać udziałów w rynku i wartości sprzedaży. Do najpopularniejszych marek wśród producentów manipulatorów należą KUKA, FANUC oraz Schunk.

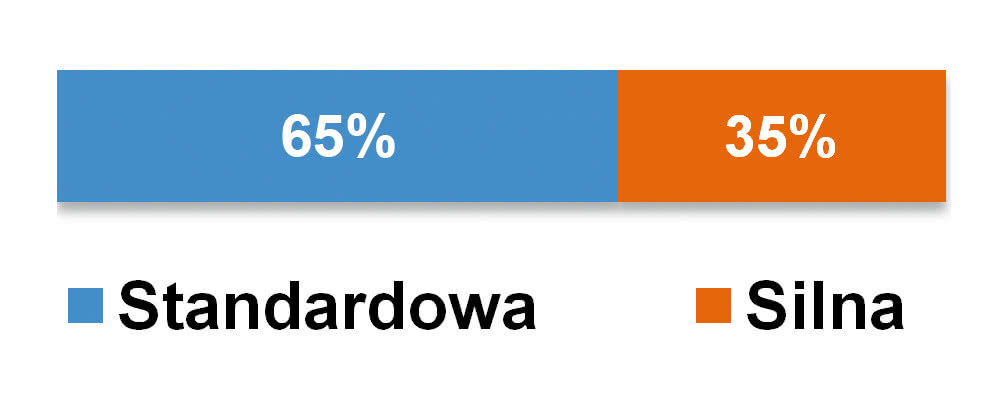

Dla polskich odbiorców urządzeń najważniejszymi cechami są cena (88%), parametry techniczne (87%) oraz zapewnienie przez dostawcę doradztwa i usług (79%). O wyborze w mniejszym stopniu decydują: możliwość łatwej konfiguracji (62%), długość gwarancji (46%), marka sprzętu (59%) oraz stopień ochrony (30%). Dodatkowo ankietowani postrzegają obecną konkurencję na rynku albo jako normalną (standardową) – 65% badanych lub silniejszą niż zwykle – 35% respondentów.

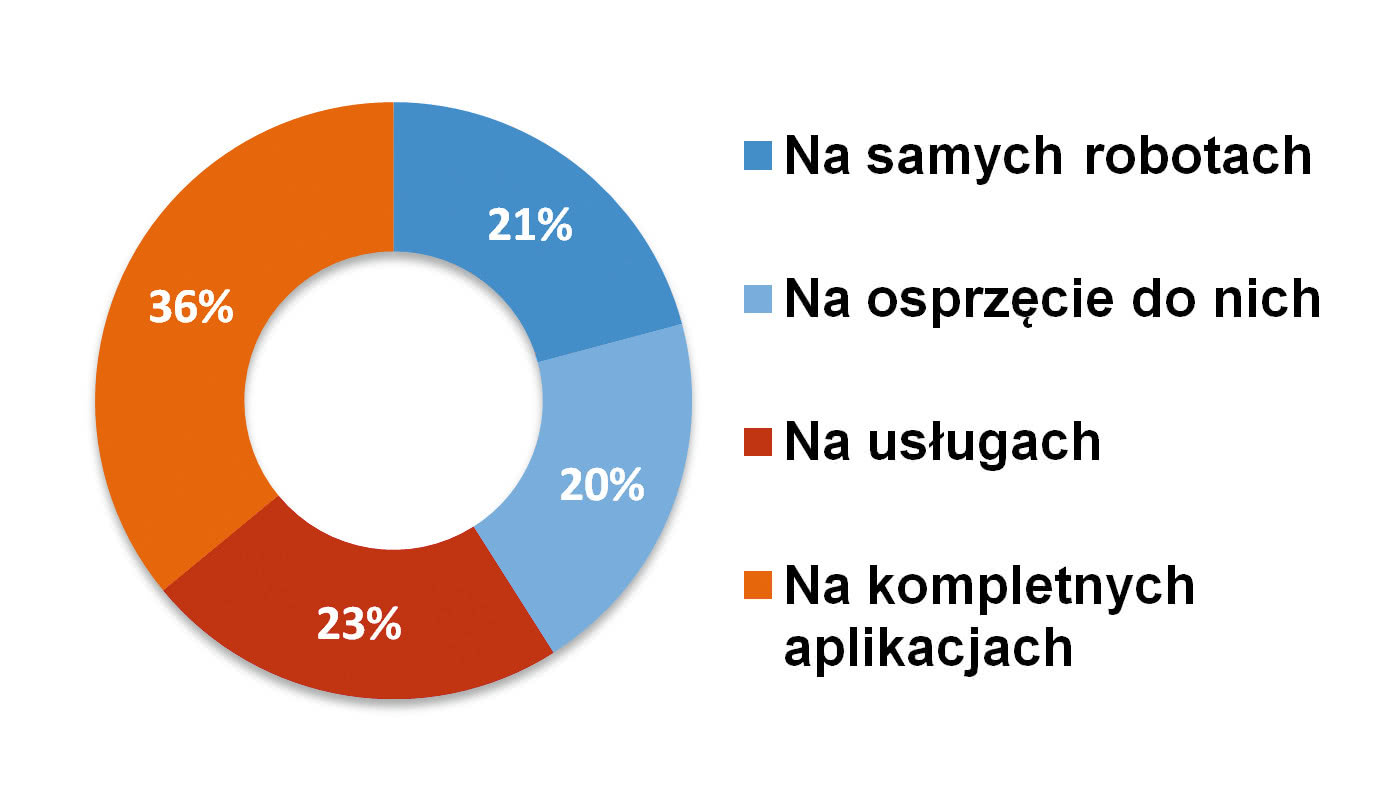

Zdaniem ankietowanych zdecydowanie najwięcej zarabiają oni na kompletnych aplikacjach z zastosowaniem robotów (36%). Kolejne pozycje w rankingu zyskowności dostarczanych produktów i usług nie różnią się między sobą procentowo w znaczący sposób. 23% respondentów twierdzi, że zarabia głównie na usługach, 21% – na samych robotach, natomiast 20% na osprzęcie do nich.

Dane rynkowe: Polska i świat

Przyjrzyjmy się, jak wyglądają dane ze świata i jak Polska wypada na tle innych rynków. Według raportu podsumowującego 2021 rok (wydanie raportu z końca 2022 roku), opracowanego przez International Federation of Robotics, w tamtym roku dostarczono łącznie 517 tys. jednostek, co oznacza wzrost o 31% w porównaniu do 2020. Ów rok był jednak wyjątkowy, bo z powodu pandemii inwestycje w wielu krajach znacznie wyhamowały. Łącznie średni wzrost rynku za lata 2016‒2021 wyniósł według IFR 11%. Największy przyrost liczby nowych robotów odnotowano w przemyśle metalowym i maszynowym (45%). Zaległości w modernizacji zaczęła odrabiać branża motoryzacyjna, która po dotkliwym spadku w 2020, rok później mogła już cieszyć się wzrostem aż o 42% liczby nowych instalacji robotów. Wzrost w branży elektroniki w 2021 nie był aż tak znaczny, bo "zaledwie" 24%, ponieważ branża ta jako jedna z niewielu nie odnotowała spadku w 2020. Powoli, ale coraz odważniej postępuje na świecie robotyzacja branży spożywczej, dla której w 2021 roku autorzy raportu oszacowali przyrost liczby instalacji na poziomie 18%.

Krajem, który bezwzględnie objął palmę pierwszeństwa w dziedzinie robotyzacji, są Chiny mogące poszczycić się ponad 268 tys. nowych instalacji jednostek w 2021 roku. Stanowi to więcej niż połowę całego wolumenu nowych robotów w światowym przemyśle. Na drugim miejscu znajduje się Japonia z dużo niższą liczbą 47,2 tys. jednostek, a dopiero na trzecim uplasowały się Stany Zjednoczone z 35 tys. nowych robotów. To, co robi największe wrażenie w przypadku Kraju Środka, to wyjątkowa dynamika wzrostu rynku, który przy tak już dużej wartości bazowej zanotował aż 51% wzrost liczby nowych instalacji.

Z krajów europejskich najwyżej w rankingu pod względem liczby nowych instalacji znajdują się Niemcy – 23,8 tys. jednostek, odnotowujące w 2021 symboliczny, zaledwie 6% wzrost, następnie Włochy 14,1 tys. jednostek (przyrost aż o 65%) oraz Francja – 5,9 tys. sprzedanych nowych robotów i 11% wzrostu. Polska (3,3 tys. nowych jednostek) z dynamiką wzrostu 56% rok do roku zaliczana jest przez autorów raportu IFR do największych rynków na świecie. Naszemu krajowi udało się zająć na liście 15. pozycję, tuż za Hiszpanią (odnotowującą 3,4 tys. nowych jednostek robotów dostarczonych w przemyśle).

Ankietowani przez nas dostawcy twierdzą, że najważniejsze, najbardziej perspektywiczne branże to przede wszystkim spożywcza i motoryzacyjna. Motoryzacyjna, ponieważ właśnie tam stopień automatyzacji i robotyzacji jest najwyższy, natomiast spożywcza, ponieważ stanowi istotną część całej polskiej gospodarki i dotychczas podlegała procesom wdrożeń robotyki w mniejszym stopniu niż inne sektory przemysłu. Szybsza modernizacja branży food & beverage wynika między innymi z malejącego z każdym rokiem dostępu do pracowników. Od 2018 bezrobocie w Polsce utrzymuje się na niskim poziomie 5‒7%. Ostatni odczyt GUS z jesieni 2022 roku mówi o 5,1-procentowej stopie bezrobocia. W obecnym otoczeniu gospodarczym przedsiębiorstwa, także te z branży spożywczej, zmuszone są do szukania rozwiązań niewymagających zatrudnienia nowych pracowników. Inne, perspektywiczne dla robotyki branże, na które zwracają uwagę ankietowani przez nas dostawcy, to m.in. branża zbrojeniowa, medyczna, logistyczna i metalowa.

Bazując na danych IFR dla rynku globalnego, można zauważyć, że wśród najpopularniejszych na świecie aplikacji znajdują się roboty służące do manipulowania przedmiotami podlegającymi procesom, których liczba w 2021 wzrosła o 36%, maszyny służące do spawania – wzrost o 38% i montażu – wzrost o 24%. Z kolei zdaniem ankietowanych przez nas respondentów roboty w Polsce wykorzystywane są najczęściej do przenoszenia (82%), spawania i zgrzewania (76%), paletyzacji (74%) i pakowania (67%). Najrzadsze zastosowania wymieniane przez naszych respondentów to nakładanie kleju (28%), uszczelnianie (26%), mycie i czyszczenie (20%).

Najważniejsze zagrożenia dla rozwoju branży na świecie, które były wymieniane przez analityków tworzących raport IFR, to m.in. wysoka inflacja i związane z nim ryzyko podwyższania stóp procentowych, wpływających na spowolnienie gospodarcze. Obawy te dotyczą także naszego rodzimego rynku, na którym znacząco wzrósł koszt kredytowania, co wpływa negatywnie na inwestycje w modernizację technologiczną i robotyzację. Do istotnych zagrożeń należą także te, które wiążą się z geopolityką i przedłużającym się konfliktem w naszej części świata. Analitycy nie wykluczają także scenariusza dalszej eskalacji tego konfliktu, co miałoby następstwa w postaci zahamowania rozwoju gospodarczego w naszym regionie. Nie można także bagatelizować możliwości ponownego włączenia restrykcji związanych z pandemią COVID-19, które w poprzednich latach wpłynęły negatywnie na łańcuchy dostaw.

Długookresowo wpływ na rynek będzie miała też polityka klimatyczna i łączące się z nią zmiany w technologiach. W pierwszej kolejności wymuszać one będą dalszą energooszczędność oraz preferencje dla źródeł odnawialnych kosztem tradycyjnych, węglowodorowych źródeł energii. Wiąże się to także z preferencjami wobec samochodów elektrycznych kosztem tradycyjnych, wykorzystujących paliwa kopalne, co determinuje rozwój kluczowej dla robotyki branży motoryzacyjnej.