Obszary zastosowań

Omawiane produkty charakteryzują się wielością zastosowań i branż, do których trafiają. W raporcie publikujemy powiązane z tym dane, a także statystyki dotyczące m.in. preferencji zakupowych klientów i sytuacji na rynku. W odniesieniu do każdego z tych zestawień należy zaznaczyć, że są to wyniki zbiorcze, obejmujące wszystkie odpowiedzi dostawców niezależnie od oferowanych przez nich produktów czy usług. Takie podejście stanowi oczywiście pewnego rodzaju uproszczenie, ale było ono konieczne ze względu na relatywnie niedużą próbę badawczą.

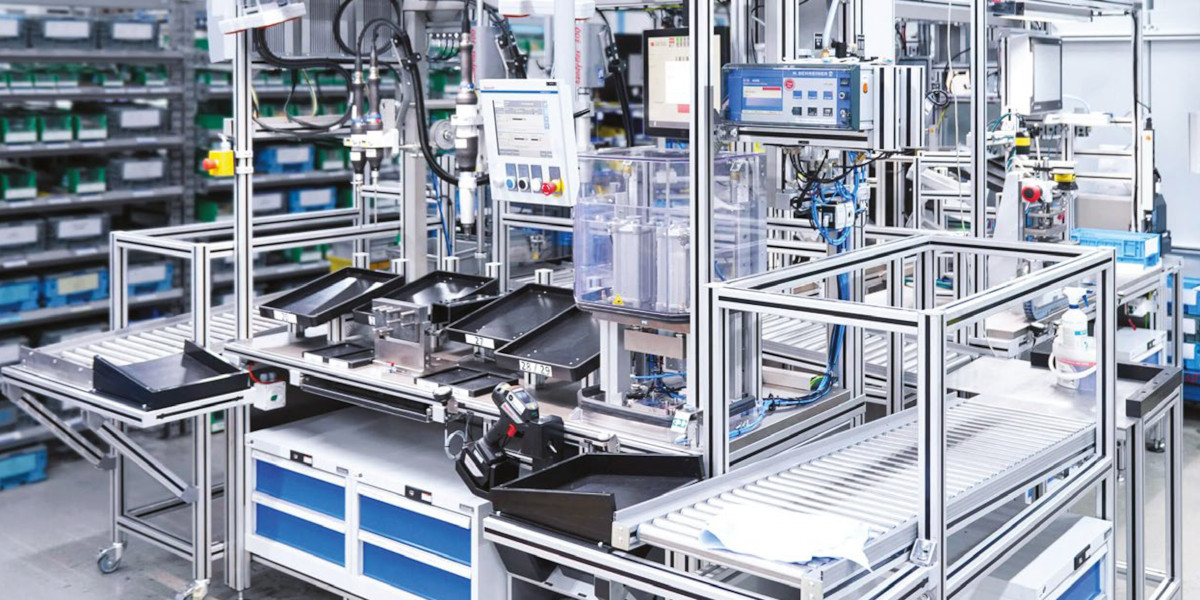

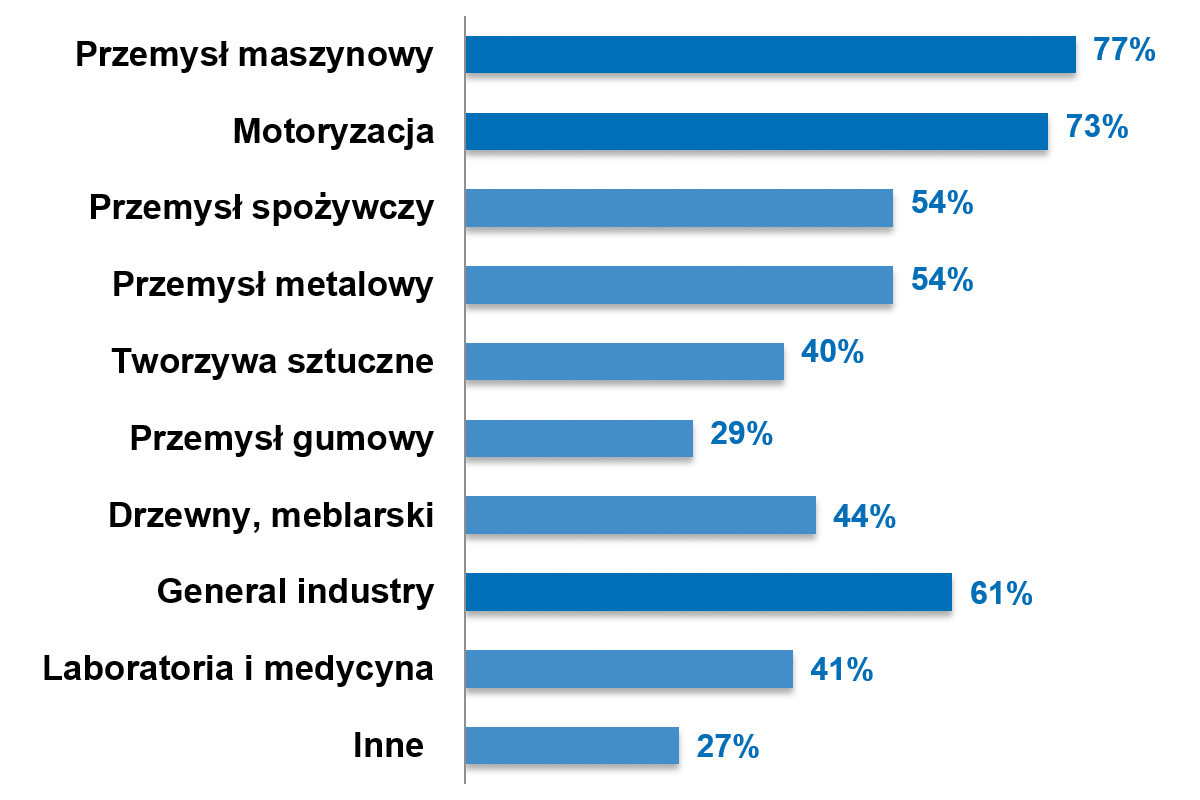

Zgodnie z odpowiedziami respondentów najczęstszymi odbiorcami systemów do budowy maszyn, wyposażenia stanowisk pracy, mebli i pokrewnych produktów są przede wszystkim klienci końcowi (82%), następnie producenci maszyn (61%) oraz integratorzy systemów (59%). Zasadniczo w każdym z przypadków mamy do czynienia z wdrożeniem systemu, stworzeniem maszyny czy też linii produkcyjnej, a nawet budową części zakładu produkcyjnego. Do tego dochodzą zastosowania w innych branżach, tj. poza przemysłem, jednak jest to najrzadsza z sytuacji (rys. 1). Jeżeli zaś chodzi o sektory branżowe pełniące rolę najczęstszych odbiorców, to są nimi: maszynowy (77%), motoryzacyjny (73%) oraz general industry (61%). Informacje o obszarach najczęstszego wykorzystania omawianych w raporcie produktów i systemów zestawiono na rysunku 2.

Wybrane kompendia i wywiady dotyczące omawianej tematykiMeble przemysłowe i stanowiska pracy

Wyposażenie stanowisk, aparatura

Cleanroomy i wysoka czystość

Polecamy również raporty z rynku dotyczące różnych obszarów tematycznych (grup produktów), które znajdują się na stronie https://automatykab2b.pl/raporty, a także corocznie wydawany informator IRA, który zawiera przegląd produktów i usług w obszarze branży automatyki przemysłowej: https://automatykab2b.pl/rynek. |

Czego poszukują klienci?

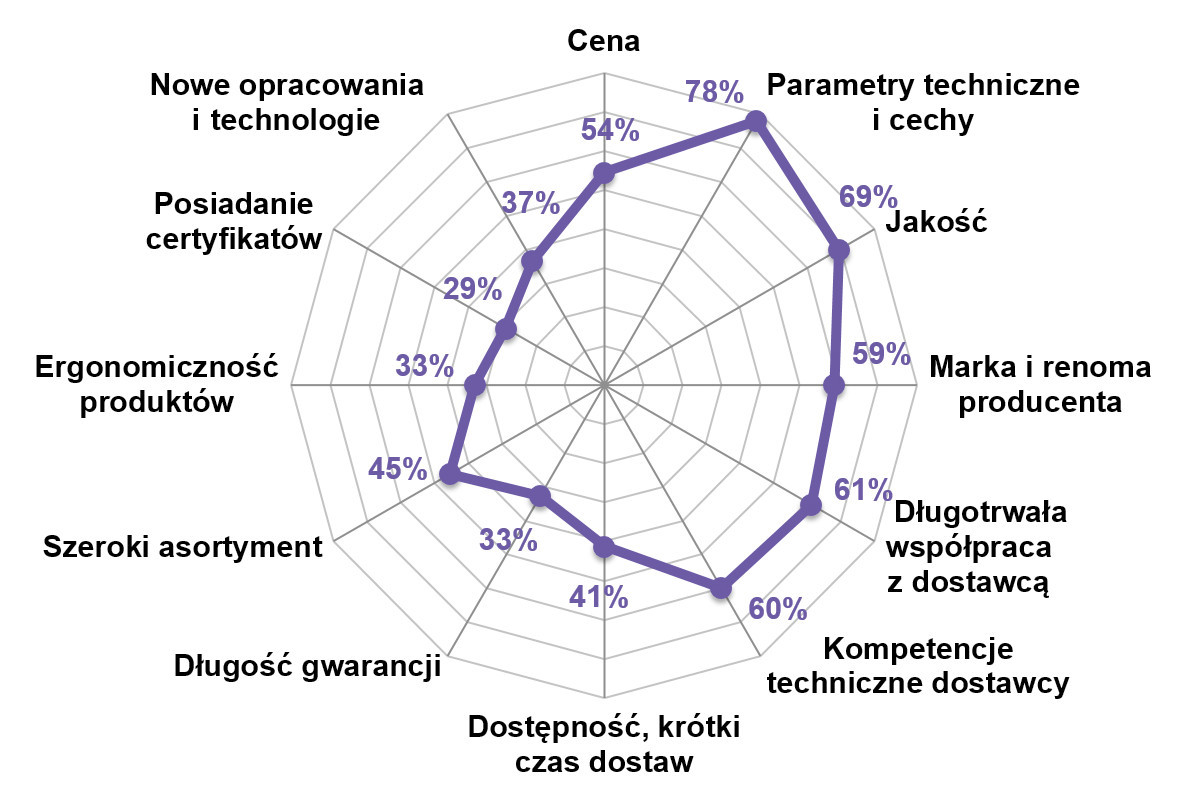

Spośród długiej listy istotnych cech produktów branych pod uwagę przy decyzjach zakupowych, którą w formie wykresu radarowego przedstawiamy na rysunku 3, sześć wskazań uzyskało odsetek odpowiedzi przekraczający 50%. Co ciekawe – dopiero na ostatnim miejscu znalazła się w tej grupie cena. Dla ogółu omawianych produktów i systemów najważniejsze były kolejno: parametry i cechy (78%), jakość (69%), marka i renoma producenta (59%), długotrwała współpraca z dostawcą (61%) oraz kompetencje techniczne dostawcy (60%). Wyniki te są o tyle ciekawe, że pokazują, jak istotna wraz z produktami jest wiedza, doświadczenie i wsparcie ze strony zarówno producenta, jak też lokalnego oferenta, którym może być specjalizowany dystrybutor lub przedstawicielstwo samego producenta. Dopiero na dalszych miejscach znalazły się skądinąd istotne cechy, takie jak ergonomia czy certyfikaty. Aczkolwiek jest to oczywiście uśrednienie, bowiem dla konkretnych grup produktów takie zestawienie będzie wyglądało inaczej. Przykładowo w przypadku mebli i wyposażenia stanowisk pracy respondenci wskazywali dodatkowo kwestie ergonomii pracy, a także możliwości łatwego dostosowywania stanowisk do potrzeb użytkowników, zaś w przypadku wyposażenia – dostępność nowych materiałów w zakresie pokryć powierzchni.